Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Seit Jahren gleicht der Markt für Risikokapitalanlagen dem Schlaraffenland. Die tiefen Zinsen lassen Milch und Honig fliessen.

In ihrem kaum zu bändigenden Renditehunger rennen institutionelle Grossinvestoren den Anbietern solcher Anlagen regelrecht die Tür ein, was sich diese wiederum zunutze machen wissen. Sie verdienen grosszügig am Erfolg mit, während die Grossinvestoren das Risiko alleine tragen.

Erst am Freitag vermeldete der Risikokapitalspezialist EQT den erfolgreichen Abschluss der achten Kapitalbeschaffungsrunde. Eigenen Angaben zufolge fliessen ihm umgerechnet gut 12 Milliarden Franken zu - und diese wollen angelegt werden.

EQT ist zwar in Schweden zu Hause, jedoch auch bei uns in der Schweiz kein unbeschriebenes Blatt. Vor zwei Jahren übernahm der Risikokapitalspezialist für 1,4 Milliarden Franken den traditionsreichen Reiseanbieter Kuoni. Ausserdem können die Skandinavier auf die Expertise des früheren Sonova-Chefs, Valentin Chapero, zurückgreifen.

Die Schweiz ist denn auch einer der erklärten Zielmärkte von EQT mit zahlreichen Unternehmen aus den drei bevorzugten Wirtschaftszweigen Gesundheit, Technologie und Dienstleistungen.

Umso mehr überrascht, dass von den 62 bekannten Firmenbeteiligungen der Schweden gerademal vier auf die Schweiz entfallen. Mit anderen Worten: Es besteht diesbezüglich ein gewisser Nachholbedarf.

Mit umgerechnet 12 Milliarden Franken im Rücken könnte der Finanzinvestor regelrecht die Schweizer Unternehmenswelt "aufmischen".

Geradezu ins Beuteschema passen würde Sonova. Der Weltmarktführer für Hörgeräte ist in einem der drei bevorzugten Wirtschaftszweigen tätig, verfügt über eine solide Bilanz und erzielt einen hohen operativen Cash Flow. Hinzu kommt, dass Valentin Chapero bestens mit seinem einstigen Arbeitgeber vertraut sein dürfte.

Einziges Problem: Sonova ist aus Sicht von EQT ein ziemlicher Brocken. Der Risikokapitalspezialist müsste deshalb schon fast auf günstiges Fremdkapital und/oder die Mithilfe weiterer Investoren zurückgreifen.

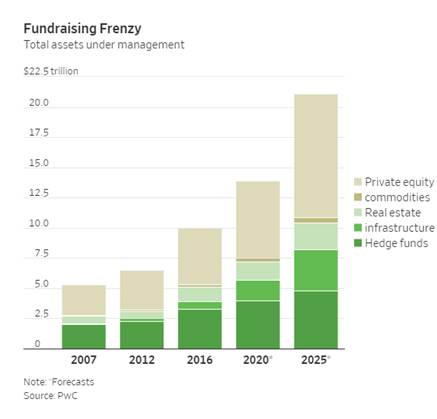

Sowieso werden Finanzinvestoren in Zukunft wohl vermehrt bei hiesigen Unternehmen anklopfen. Wie Erhebungen der Beratungsfirma PWC zeigen, dürften die von Risikokapitalspezialisten verwalteten Vermögen über die nächsten paar Jahre auf geschätzte 10'000 Milliarden Dollar verdoppeln.

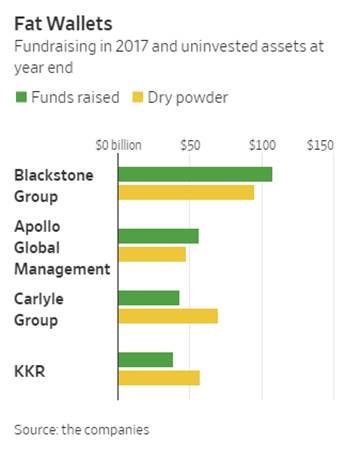

Alleine den vier amerikanischen Branchengrössen Blackstone, Apollo Global, Carlyle und KKR stehen beängstigende 270 Milliarden Dollar für Übernahmen zur Verfügung.

Quelle: Piper Jaffray

Ins Visier dieser Finanzinvestoren geraten für gewöhnlich Unternehmen, die sich entweder in einem frühen Turnaround-Prozess befinden, oder aber über eine solide Bilanz verfügen und einen hohen operativen Cash Flow aufweisen.

Solche Firmen finden sich bei uns in der Schweiz wie Sand am Meer...

+++

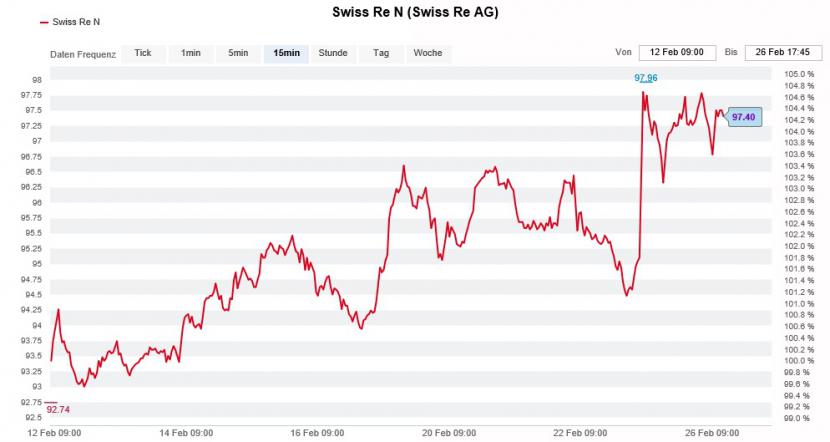

Am vergangenen Donnerstag berichtete ich an dieser Stelle von auffälligen ausserbörslichen Blocktransaktionen bei Swiss Re. Solche waren auch am späteren Freitag wieder zu beobachten.

Insgesamt wechselten drei weitere Blöcke - wir sprechen von 750'000 Aktien - zu Kursen von je 97,70 Franken die Hand. Die am Dienstag und Mittwoch beobachteten Blocktransaktionen miteingerechnet, beläuft sich das ausserbörsliche Volumen auf gut 2 Millionen Titel beziehungsweise 0,5 Prozent aller ausstehenden Aktien.

Mein erster Gedanke war, dass sich ausländische Trittbrettfahrer auf eine mögliche Beteiligungsnahme durch die japanische Softbank hin bei Swiss Re einnisten (siehe "Swiss Re: Jemand schnürt ein Aktienpaket" vom 22. Februar).

Anlässlich der Jahresergebnispräsentation liess das "Objekt der Begierde" aus Zürich am vergangenen Freitag durchblicken, dass man keine neuen Aktien schaffen wolle.

Kursentwicklung der Swiss-Re-Akien über die letzten Wochen (Quelle: www.cash.ch)

Trittbrettfahrern käme gerade ein solches Angebot gelegen, liessen sich Softbank die Aktien so doch gewinnbringend andienen.

Ich wäre allerdings auch nicht erstaunt, sollte sich herausstellen, dass die Japaner selbst als Käufer der ausserbörslichen Beteiligungsblöcke in Erscheinung treten - beispielsweise, um ihre Verhandlungsposition gegenüber Swiss Re zu stärken.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |