Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Frage: Was macht eine mit dem Börsengang betraute Bank, wenn sich die Aktien des an die Börse begleiteten Unternehmens nicht in die gewünschte Richtung bewegt? Richtig: Sie spricht eine Kaufempfehlung mit einem aufsehenerregend hohen Kursziel aus.

Das dachte sich wohl auch die amerikanische Investmentbank Morgan Stanley, als sie am gestrigen Mittwoch in einer Unternehmensstudie die Erstabdeckung der Papiere von Medacta mit "Overweight" und einem Kursziel von 111 Franken aufnahm.

Die Kaufargumente von Studienautor Alex Gibson kreisen insbesondere um die Bewertung des Unternehmens. Mit einem Kurs-Gewinn-Verhältnis von 23 auf den bankeigenen Schätzungen für das nächste Jahr sind die Aktien des Börsendebütanten auf den ersten Blick zwar nicht gerade ein Schnäppchen. Allerdings setzt der Analyst die Bewertung ins Verhältnis zum künftigen Wachstum. Und diesbezüglich weist Medacta einen Bewertungsabschlag von mehr als 20 Prozent zum amerikanischen Branchenprimus Striker auf.

Interessant ist, dass sich die übrigen in den Börsengang involvierten Banken - anders als Morgan Stanley in der Rolle des sogenannten Lead-Managers - nicht so richtig für die Papiere von Medacta erwärmen können. Egal ob bei UBS und Credit Suisse oder bei J.P. Morgan: Überall sonst lautet das Anlageurteil "Neutral" mit Kurszielen zwischen 87 und 96 Franken.

Was ebenfalls stutzig macht: Der für Morgan Stanley tätige Analyst wird nicht müde, auf die zahlreichen Risiken hinzuweisen. Die Liste dieser Risiken ist lang und reicht von Margendruck im Zusammenhang mit hohen Vorabinvestitionen über eine Wachstumsverlangsamung aufgrund eines intensiveren Wettbewerbs bis hin zu einem möglichen Vorbeischrammen an den firmeneigenen Zielvorgaben. Es macht den Anschein, als habe Gibson an alle Eventualitäten gedacht.

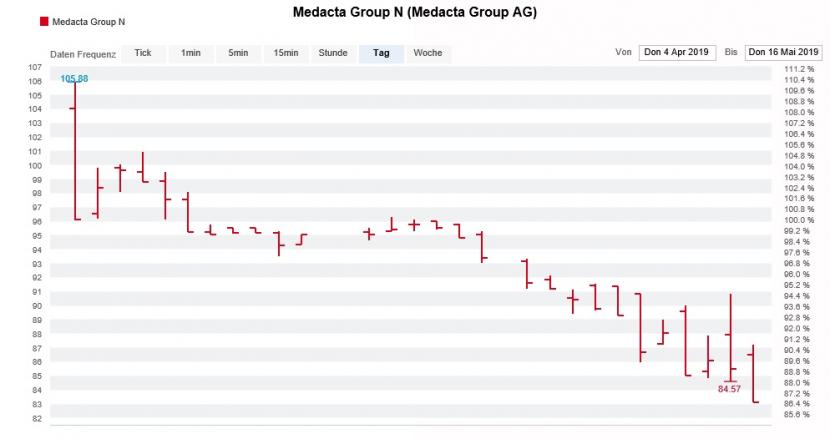

Kursentwicklung der Medacta-Aktien seit dem Börsengang von Anfang April. (Quelle: cash.ch)

Die Pferde wollten am gestrigen Mittwoch denn auch nicht saufen. Nach einem frühen Vorstoss in die Nähe von 90,80 Franken gaben die Aktien von Medacta die Kursavancen im weiteren Handelsverlauf vollumfänglich wieder preis. Bei Börsenschluss resultierte dann sogar ein leichtes Minus, gefolgt von neuen Tiefstständen am heutigen Donnerstag.

Zur Erinnerung: Die Papiere kamen Anfang April zu 96 Franken an die Börse und stiegen am ersten Handelstag vorübergehend bis auf 105,88 Franken. Dass selbst die Rekordjagd bei anderen europäischen Medizinaltechnikaktien den seit damals beobachteten Kursrückgang nicht bremsen konnte, lässt tief blicken...

+++

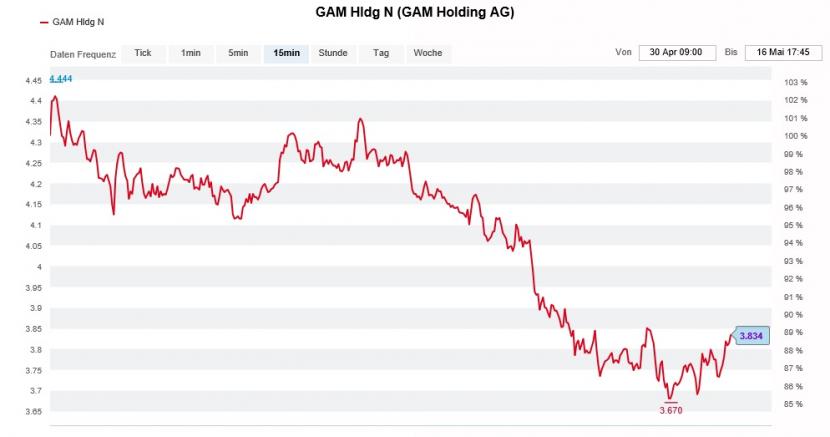

Einst ein gefeierter Dividendenstar, ist der Vermögensverwalter GAM bloss noch ein Schatten seiner selbst. Keine 600 Millionen Franken ist der Vermögensverwalter an der Börse mehr wert.

Schlimmer noch: Die Ungewissheit rund um die zukünftige Geschäftsentwicklung lässt seine Aktien immer mehr zu einem Spielball für Spekulanten verkommen. Tagesschwankungen von 5 Prozent oder mehr sind keine Seltenheit.

Gerade deshalb dürfte dem Unternehmen der Einstieg des britischen Vermögensverwalters Schroders - und damit etwas mehr Stabilität im Aktionariat - vermutlich gelegen kommen. Wie einer Offenlegungsmeldung an die Schweizer Börse SIX entnommen werden kann, hält der Rivale neuerdings 3,1 Prozent der Stimmen.

So weit, so gut - stäche da nicht der Begriff "Erwerbspositionen" ins Auge. Denn dieser lässt darauf schliessen, dass Schroders nicht über Aktien, sondern über Derivate an GAM beteiligt ist.

Nervöses Auf und Ab der GAM-Aktien in den letzten drei Wochen. (Quelle: cash.ch)

Schroders ist übrigens nicht der einzige direkte Rivale von GAM, der am Vermögensverwalter beteiligt ist. Grösster Einzelaktionär bleibt Silchester International Investors mit einem Aktienpaket in Höhe von gut 15 Prozent. Dieser war es auch, der vor gut zwei Jahren eine vom Hedgefonds RBR angezettelte Palastrevolution niederschlug.

Ob die Beteiligungsnahme durch Schroders strategischer oder rein finanzieller Natur ist, darüber lässt sich zumindest zum jetzigen Zeitpunkt bloss spekulieren. Bisweilen wirft der Einstieg des direkten Rivalen allerdings kaum Wellen.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |