Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

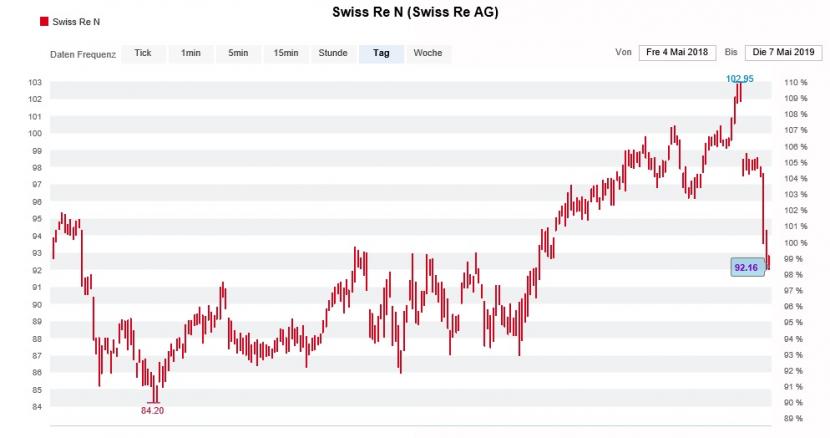

Swiss Re ist der heimliche Dividendenkönig unter den Unternehmen aus dem Swiss Market Index (SMI). Mit knapp 6 Prozent weisen die Aktien der Zurich Insurance Group zwar die höhere Dividendenrendite auf. Berücksichtigt man, dass der Rückversicherungskonzern seit gestern Montag wieder für eine Milliarde Dollar eigene Aktien zurückkauft, hat Swiss Re mit einer Gesamtrendite von über 9 Prozent ganz klar die Nase vorn.

Möglich macht das nur die solide Eigenkapitalbasis des traditionsreichen Unternehmens. Denn eigentlich liesse die Eigenkapitalrendite eine solch grosszügige Dividendenpolitik nicht zu. Julius Bär zufolge errechnet sich für 2018 eine Eigenkapitalrendite von knapp 3 Prozent, gefolgt von geschätzten 2 bis 3 Prozent im ersten Quartal dieses Jahres. 2017 lag die Eigenkapitalrendite sogar nur bei 1 Prozent. Das ist ganz klar ungenügend.

Der für Julius Bär tätige Analyst Peter Casanova zögert denn auch nicht lange und stuft die dividendenstarken Aktien von Swiss Re von "Hold" auf "Reduce" herunter. Das Kursziel gibt er gerade mal noch mit 82 (zuvor 88) Franken an.

Die Aktien von Swiss Re haben zuletzt kräftig an Kurswert verloren. (Quelle: cash.ch)

Selbst wenn ich mich nach dem jüngsten Kursrückgang nicht mehr aktiv von diesen Aktien trennen würde, scheint mir der Zeitpunkt für die Verkaufsempfehlung gar nicht mal schlecht gewählt. Denn verhält es sich wie in den letzten Jahren, brauen sich im Golf von Mexiko schon in wenigen Wochen die ersten Wirbelstürme zusammen.

Das ist insofern wichtig, als dass der tiefen Eigenkapitalrendite der letzten Jahre zweifelsohne eine Häufung kostspieliger Grosskatastrophen zugrunde liegt. Eigentlich müssten die Rückversicherer mit steigenden Prämienansätzen für diese Häufung entschädigt werden. Doch auf solche wartet man bis heute vergebens. Anlässlich der Erneuerungsrunde vom April berichtete Swiss Re selber von durchschnittlich gerade mal um 1 Prozent höheren Prämienansätzen. Mitunter ein Grund sind die industrieweiten Überkapazitäten. Sprich: Es wartet noch immer zu viel Geld auf Neugeschäfte - vermutlich auch das wieder eine Folge der "Politik des billigen Geldes".

+++

Am gestrigen Montag zog ich eine weitere Zwischenbilanz bei meinen im Dezember kommunizierten Schweizer Aktienfavoriten für das Börsenjahr 2019. Die gute Nachricht: Trotz einer hohen taktischen Barmittelquote von etwas mehr als 30 Prozent war es mir im April möglich, mit dem deutlich höheren Swiss Performance Index (SPI) Schritt zu halten. Die schlechte Nachricht: Mit 18,8 Prozent hinkt die Rendite meiner Favoriten dem um 19,2 Prozent höheren SPI leider noch immer etwas hinterher.

Weniger berauschend fällt die Zwischenbilanz bei den Dogs of the SMI aus. Mit einer Rendite von 15,8 Prozent schneiden sie um einiges schlechter als der SPI ab - anders als die Turnaround-Kandidaten. Denn trotz einer Barmittelquote von ebenfalls etwas mehr als 30 Prozent errechnet sich bei Letzteren seit Mitte Dezember eine durchschnittliche Rendite von 23,5 Prozent. Dem steht ein 15,3 Prozent höherer SPI gegenüber.

Aktuelle Positionen «Turnaround-Kandidaten»

| Titel | Anzahl | Einstand | akt. Wert* | Erfolg | G/V |

| Barmittel | 32'795,05 | ||||

| Aryzta N | 8580 | 1,17 | 13'071,63 | +3'071,64 | +30,72 Prozent |

| Ascom N | 780 | 12,84 | 10'826,40 | +811,20 | +8,10 Prozent |

| Autoneum N | 73 | 137,30 | 9'847,70 | -175,20 | -1,75 Prozent |

| DKSH N | 168 | 59,55 | 10'508,40 | +504,00 | +5,04 Prozent |

| Implenia N | 300 | 33,78 | 9'606,00 | -528,00 | -5,21 Prozent |

| Total | 86'655,18 | +23,54 Prozent |

* Schlusskurse vom 30. April 2019

Bei meinen Schweizer Aktienfavoriten für das Börsenjahr 2019 halte ich insbesondere die Papiere von Nestlé für zusehends ausgereizt. Im Wissen, dass die Börse gerne zu Übertreibungen neigt, scheint mir ein Vorstoss auf über 100 Franken auf kurze Sicht zwar durchaus möglich. Impulse könnten dabei vom ab heute anlaufenden und zwei Tage dauernden Investorenseminar ausgehen. Mich würde allerdings nicht überraschen, bekäme man die Aktien im weiteren Jahresverlauf wieder günstiger.

Aktuelle Positionen Aktienfavoriten

| Titel | Anzahl | Einstand | akt. Wert* | Erfolg | G/V |

| Barmittel | 40'413,36 | ||||

| Bâloise N | 75 | 134,00 | 13'095,00 | +3'045,00 | +30,30 Prozent |

| LafargeHolcim N | 250 | 40,10 | 13'095,00 | +3'070,00 | +30,62 Prozent |

| Nestlé N | 2125 | 79,80 | 12'256,25 | +2'281,25 | +22,87 Prozent |

| Sika N | 85 | 123,00 | 13'260,00 | +2'805,00 | +26,83 Prozent |

| Aryzta N | 1230 | 1,22 | 1'873,91 | +378,84 | +25,34 Prozent |

| Autoneum N | 10 | 153,40 | 1'349,00 | -185,00 | -12,06 Prozent |

| Georg Fischer N | 12 | 790,00 | 11'880,00 | +2'400,00 | +25,32 Prozent |

| Siegfried N | 30 | 332,00 | 11'595,00 | +1'635,00 | +16,42 Prozent |

| Total | 118'817,52 | +12,29 Prozent |

* Schlusskurse vom 30. April 2019

Ziemlich gut gelaufen sind auch die Papiere von Bâloise. Sie stossen ebenfalls langsam aber sicher an ihre Bewertungsgrenze. Ähnliches gilt für die Aktien von LafargeHolcim. Firmenchef Jan Jenisch macht beim Konzernumbau mächtig vorwärts. Letzte Woche gab der Weltmarktführer unter den Zementherstellern den Verkauf der Geschäftsaktivitäten in Malaysia und Singapur bekannt. Weitere ergänzende Firmenübernahmen in rasch wachsenden Geschäftszweigen sind vermutlich nur eine Frage der Zeit. Gleichzeitig sind die Zementpreise im Schlüsselmarkt Indien kräftig gestiegen. Wenn LafargeHolcim Mitte Mai das Quartalsergebnis vorlegt, scheinen positive Überraschungen möglich.

Die Valoren von Sika schrieben jüngst sogar neue Rekorde. Der Baustoffspezialist aus Baar blickt auf ein solides erstes Quartal zurück. Treibende Kraft hinter den Kursrekorden waren denn auch sich zurückziehende Leerverkäufer. Die Aktien von Georg Fischer wiederum profitierten von einer Kaufempfehlung durch die Genfer Privatbank Mirabaud. Wie nachhaltig diese Impulse sind, dürften die nächsten Wochen zeigen.

Neben den Papieren von LafargeHolcim halte ich auch jene von Siegfried weiterhin für kaufenswert. Regelmässige Leserinnen und Leser meiner Kolumne wissen, dass ich kein Freund grosser Firmenübernahmen bin. Siegfried hat vor wenigen Jahren jedoch schon mal mit einer Grossübernahme Aktionärswerte geschaffen. Nun heisst es warten auf einen weiteren geschickten Firmenkauf. Angeblich ist ein solcher in Vorbereitung.

Spekulativen Charakter haben hingegen die Aktien von Aryzta und Autoneum. Zumindest beim Backwarenhersteller Aryzta häufen sich die Anhaltspunkte für einen langsam greifenden Turnaround. Bei Autoneum ist hingegen noch Geduld gefragt. Teuer sind die Papiere des Automobilzulieferers jedoch nicht. Ausserdem könnte Grossaktionär Peter Spuhler versucht sein, einen Teil des Erlöses aus dem Börsengang von Stadler Rail in die Autoneum-Beteiligung fliessen zu lassen. Warum auch nicht - der Zeitpunkt scheint günstig.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |