Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Noch bis vor wenigen Wochen machten amerikanische Grossinvestoren einen grossen Bogen um den Schweizer Aktienmarkt. Der Grund: Die Dominanz von Nestlé, Roche und Novartis. Alleine schon aufgrund ihrer Grösse gelten die drei Indexschwergewichte - sie sind beim Swiss Market Index (SMI) für gut die Hälfte der Gesamtkapitalisierung verantwortlich - als langweilig.

Im Fall von Roche kommen hausgemachte Probleme wie der Verlust des Patentschutzes auf Schlüsselmedikamenten wie Rituxan oder Herceptin hinzu. Mit dem Eintritt günstigerer Nachahmerprodukte könnten so über die Zeit Milliarden von Umsatzfranken wegbrechen.

Alleine schon deswegen war ich nicht erstaunt, als Analyst Vincent Meunier von Morgan Stanley die Genussscheine des Pharma- und Diagnostikkonzerns aus Basel Ende März mit einem Kursziel von 230 (zuvor 260) Franken auf "Underweight" herunterstufte.

Heute Freitag nun folgt die Überraschung: Sein Nachfolger bei der amerikanischen Investmentbank, Analyst Mark Purcell, nimmt die Wiederabdeckung der Genussscheine von Roche mit einer "Overweight" lautenden Kaufempfehlung. Er beziffert das Kursziel neu auf 307 Franken.

Purcell sieht Roche bei Krebsmedikamenten weiterhin in der Technologieführerschaft und traut den Baslern im Hinblick auf das kommende Jahr materielle positive Überraschungen zu.

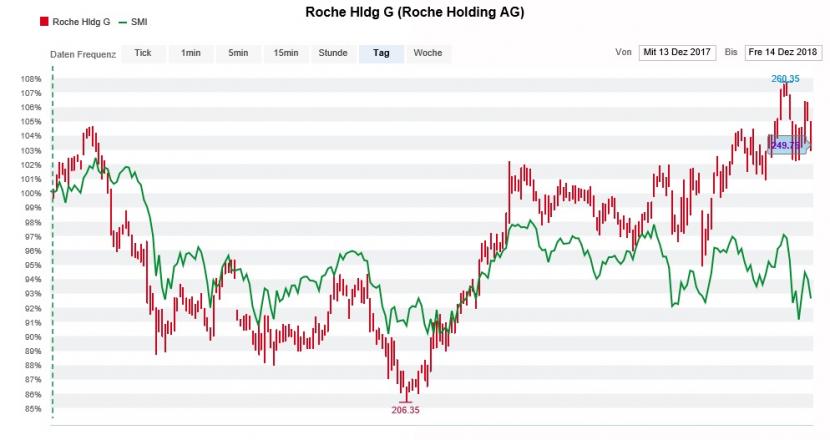

Kursentwicklung der Bons von Roche (rot) im Zwölf-Monate-Vergleich mit dem SMI (grün). (Quelle: cash.ch)

Die geradezu spektakuläre Kehrtwende in unmittelbarer Nähe zu den Jahreshöchstkursen von vor wenigen Tagen zeigt, dass auch an der Börse der Appetit oftmals erst beim Essen kommt. Wurden Ende März nämlich noch Kurse von 216 Franken und weniger für die Genussscheine von Roche bezahlt, kosteten diese zuletzt gut 250 Franken.

Während die Neubeurteilung des Basler Pharma- und Diagnostikkonzerns durch Morgan Stanley dem SMI helfen sollte, fällt jene von Novartis weniger erbaulich aus. Anders als sein Vorgänger stuft Analyst Mark Purcell die Papiere des Platzrivalen aus Basel nicht mehr länger mit "Overweight", sondern nur noch mit "Equal-weight" und einem Kursziel von 88 Franken ein. Damit halten sich die Impulse für den Schweizer Aktienmarkt in etwa die Waage.

+++

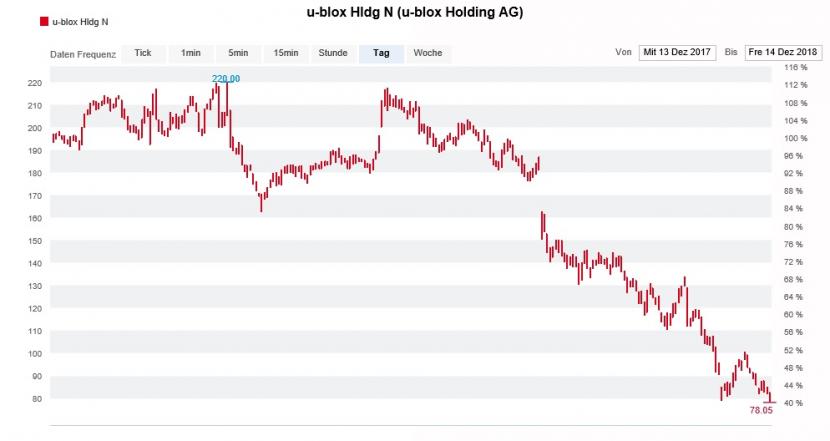

Nach der zweiten Reduktion der diesjährigen Umsatz- und Gewinnvorgaben durch U-blox innerhalb nur weniger Monate reagiert nun auch Analyst Michael Inauen von der Credit Suisse. Nach einer Reduktion seiner Schätzungen für den operativen Gewinn (EBITDA) um durchschnittlich 24 Prozent empfiehlt er die Aktien des einzigen reinen Schweizer Vertreters des Internets-der-Dinge zwar weiterhin mit "Outperform" zum Kauf. Allerdings gibt Inauen das Kursziel gerade mal noch mit 113 (zuvor 205) Franken an.

Der Analyst zeigt sich reumütig und räumt ein, dass die tieferen Schätzungen mit 51 Franken nur für gut die Hälfte der Kurszielreduktion verantwortlich sind. Die verbleibenden 41 der 92 Franken entfallen auf einen Berechnungsfehler im Bewertungsmodell.

An der Kaufempfehlung für die Aktien ändert sich dadurch nichts. Inauen zufolge dürften die investitionsintensiven Jahre bei U-blox gezählt sein. Und jeder weiss: Fliesst weniger Geld in die Forschung und Entwicklung, bleibt am Jahresende mehr für die Aktionäre übrig.

Kurszerfall der U-blox-Aktien in den letzten zwölf Monaten. (Quelle: cash.ch)

Mit seinem Optimismus steht der Analyst ziemlich alleine da. Mit UBS, Kepler Cheuvreux und Vontobel raten gleich drei Banken zum Verkauf der Papiere.

Und dann wäre da noch die undurchsichtige Rolle der Credit Suisse als Grossaktionärin von U-blox. Den neusten Offenlegungsmeldungen zufolge befinden sich 9,65 Prozent der Stimmen im Besitz der Grossbank. Weitere 5,16 Prozent hält die Fondstochter der Credit Suisse, angeblich für einen Robotik-Fonds. Um diese Beteiligungen ranken sich schon seit Monaten die wildesten Vermutungen.

Ich bin mir durchaus bewusst: Wo gehobelt wird, da fallen Späne. Auch ich habe mich in den bald zwei Jahrzehnten meiner Tätigkeit als Börsenkolumnist schon oft verrechnet und vertan. Für diejenigen Anlagekunden der Credit Suisse, die auf die ursprünglichen Berechnungen des Analysten hin bei U-blox eingestiegen sind und Geld verloren haben, ist das aber eher ein schwacher Trost.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |