Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Eigentlich hätten von der Quartalsberichterstattung positive Impulse für den Schweizer Aktienmarkt ausgehen müssen. Zumindest war man sich dessen in Analystenkreisen ziemlich sicher.

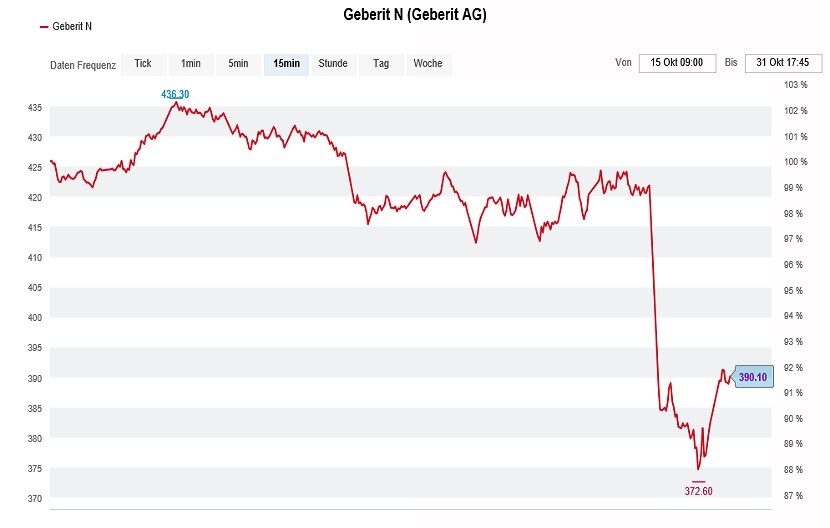

Mit Geberit ist diese Liste seit gestern um einen prominenten Namen länger. Der Sanitärtechnikkonzern aus Rapperswil-Jona legte nicht nur einen enttäuschenden Zahlenkranz vor, sondern sah sich auch gleich noch zu einer leichten Reduktion der diesjährigen Zielvorgaben gezwungen (siehe Geberit gerät aus der Erfolgsspur - Kurs bricht ein von gestern).

Nun eilt Analyst Matthias Volkert von der DZ Bank den Aktien von Geberit zu Hilfe und stuft diese von "Halten" auf "Kaufen" herauf. Den fairen Wert beziffert er auf 435 (zuvor 475) Franken. Seines Erachtens wurden die Papiere des Sanitärtechnikkonzerns übertrieben stark abgestraft, sei vorderhand doch weder in Europa, noch in Nordamerika mit einer einbrechenden Baukonjunktur zu rechnen.

So wie den Aktien von Geberit erging es vielen anderen in den letzten Tagen auch. (Quelle: www.cash.ch)

Wenige Tage zuvor nutzte schon Arbeitskollege Christian Koch die Gunst der Stunde und stufte die Aktien der UBS mit einem fairen Wert von 15,50 Franken von "Halten" auf "Kaufen" herauf. Neben den realistischen Mittelfristzielen argumentierte er dabei auch mit den beabsichtigten Aktienrückkäufen.

Der Arbeitgeber der beiden Analysten - die DZ Bank - verfügt zwar nicht über die Marktmacht einer amerikanischen Investmentbank wie Goldman Sachs oder Merrill Lynch. Die beim Dachverband der deutschen Volks- und Raiffeisenbanken angesiedelten Aktienanalysten machten in den vergangenen Monaten allerdings mit sehr weitsichtigen Aktienempfehlungen von sich Reden. Alleine schon deshalb geht von den Heraufstufungen der letzten Tage durchaus eine gewisse Signalwirkung aus.

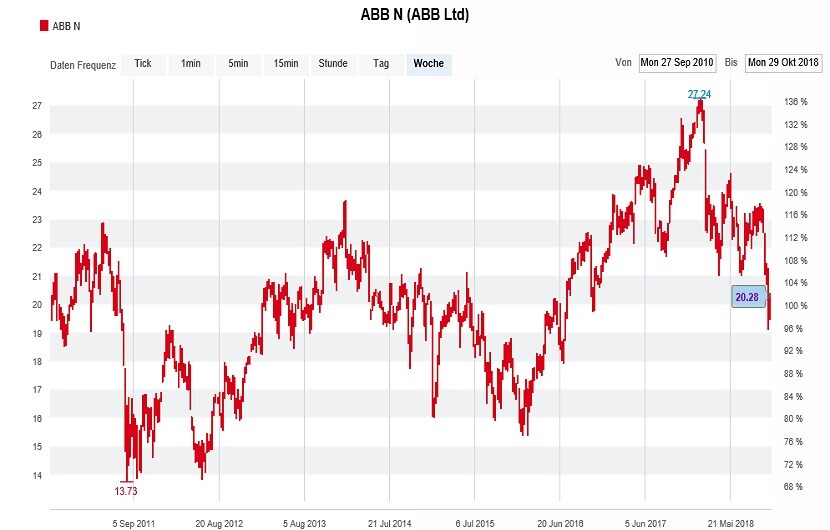

Interessant ist übrigens, dass die DZ Bank heute in einer Strategiestudie zum Kauf ihrer "Hausfavoriten" rät. Zu letzteren zählen aus Schweizer Sicht auch die Valoren der Credit Suisse (fairer Wert 20 Franken) und jene von ABB (fairer Wert 24,50 Franken).

+++

Das Verhältnis zwischen den Firmenlenkern am Hauptsitz von ABB in Zürich und den Vertretern von Cevian Capital und Artisan Partners gilt schon eine ganze Weile als belastet. Im Raum steht dabei die Forderung der beiden Grossaktionäre, wonach sich der Industriekonzern doch endlich seines Sorgenkinds Power Grids - sprich des Stromübertragungsgeschäfts - entledigen solle (siehe Nehmen die Umgestaltungspläne bei ABB Form an? vom 18. Oktober).

Wer sich anlässlich der Quartalsergebnisveröffentlichung vom vergangenen Donnerstag in diesem Zusammenhang Neuigkeiten erhoffte, wurde einmal mehr enttäuscht. Und als ob das noch nicht genug wäre, wartete ABB auch gleich noch mit einem eher schwachen Zahlenkranz auf.

Darüber, dass der operative Gewinn (EBITA) selbst an den pessimistischsten Analystenschätzungen vorbeischrammte, liesse sich an und für sich noch hinwegschauen. Denn Schuld hatten vorwiegend einmalige Kosten.

Vom beunruhigend tiefen Auftragsbestand lässt sich das hingegen nicht behaupten. Ende September hatte ABB zwar für 23,5 Milliarden Dollar Aufträge in den Büchern. Ob das ausreicht, um die nächstjährigen Umsatzerwartungen der Analysten erfüllen zu können, ist allerdings fraglich. Diese liegen nämlich noch immer bei stolzen 39 Milliarden Dollar.

Kursentwicklung der Aktien von ABB über die letzten acht Jahre. (Quelle: www.cash.ch)

Diese Diskrepanz weckt nicht nur unweigerlich Zweifel an der Erreichbarkeit der nächstjährigen Umsatzerwartungen, sondern auch an einer Rückkehr auf den Wachstumspfad. Nicht auszuschliessen dass dem Industriekonzern aus Zürich ein weiteres Übergangsjahr droht - zumal das Unternehmen im Schlussquartal für gewöhnlich vom Auftragsbestand zehrt.

Der Aktienkurs scheint genau das einzupreisen. So günstig wie in diesen Tagen waren die Papiere von ABB schon eine ganze Weile nicht mehr zu haben. Man muss schon in den Sommer 2016 zurückgehen, um auf ähnlich tiefe Kurse zu stossen.

Wie lange die Grossaktionäre - insbesondere der bedeutendste Einzelaktionär Investor AB - der Wachstumsflaute noch zuschaut, bleibt abzuwarten. Vermutlich dürften auch bei der Beteiligungsgesellschaft der einflussreichen Familie Wallenberg die Nerven mittlerweile blank liegen.

Es ist an der Zeit, dass das Martyrium der ABB-Aktionäre - auch der kleineren - endlich ein Ende hat.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |