Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Ziemlich genau eine Woche ist es nun her, dass Meyer Burger aus dem Nähkästchen plauderte. Nicht nur, was den Zahlenkranz für die erste Jahreshälfte, sondern auch was das Tagesgeschäft anbetrifft. Das Interesse gelt denn auch weniger dem Blick in den Rückspiegel, als vielmehr den Aussagen zur Absatzsituation und zur Entwicklung der Verkaufspreise.

Die Schlüsselbotschaft von Firmenchef Gunter Erfurt damals: Die Module stossen zu den erwarteten Preisen auf eine gute Nachfrage und die Produktion ist bis weit ins vierte Quartal hinein ausverkauft.

Anders als seine Berufskollegen Richard Frei von der Zürcher Kantonalbank, Dani König von Mirabaud Securities oder Jefferies-Analyst Constantin Hesse meldet sich der für die Credit Suisse tätige Patrick Laager erst jetzt zu Wort.

Weshalb er sich mit seiner Reaktion auf den vergangenen Donnerstag so viel Zeit liess, ist nicht bekannt. Als Leiter des Schweizer Aktien-Research bei der Credit Suisse deckt er neben Meyer Burger unzählige weitere Industrieunternehmen ab – darunter den Zugbauer Stadler Rail oder den Stromzählerhersteller Landis+Gyr. Da dürfte sich Laager wohl nicht über zu viel Freizeit beklagen können. Es muss also nicht zwingend mangelndes Interesse dahinter stecken.

Allerdings gibt es keine Aktie, die er negativer beurteilt als jene von Meyer Burger. Denn obwohl er seine Umsatzschätzungen für die nächsten Jahre um durchschnittlich 35 Prozent erhöht, sieht der Analyst das Solarunternehmen nicht so schnell aus den roten Zahlen kommen. Er klammert sich deshalb sowohl an seiner "Underperform" lautenden Verkaufsempfehlung als auch am Kursziel von 30 Rappen fest.

Aktienkursentwicklung bei Meyer Burger rund um die Ergebnisveröffentlichung herum (Quelle: www.cash.ch)

Seit Mitte Januar werden die Papiere bei der Credit Suisse zudem unter negativen Vorzeichen auf der Liste der "High-Conviction Ideas" geführt.

Die Vorbehalte Laagers sind heute dieselben wie damals. Angesichts des geradezu erdrückend intensiven Wettbewerbs seitens asiatischer Anbieter hegt er ernsthafte Zweifel an der Erreichbarkeit der von Meyer Burger kommunizierten Margenziele.

Damit steht der Credit-Suisse-Analyst ziemlich alleine da, zumal seine Berufskollegen bei anderen Banken diese Vorbehalte längst über Bord geworfen haben – sofern sie denn überhaupt je solche hatten.

Welches Analystenla(a)ger richtig liegt, wird sich zeigen müssen. Noch ist alles offen. Dennoch ist interessant, dass eine negative Wortmeldung wie die vorliegende den Aktien von Meyer Burger bis vor wenigen Wochen noch ziemlich zugesetzt hätte. Diesmal bewegen sich die Kursverluste allerdings in einem überblickbaren Rahmen...

+++

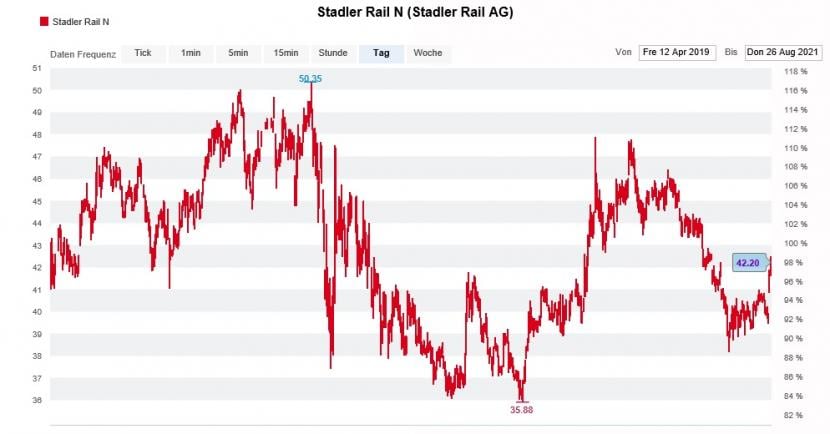

Bei aller Sympathie für Unternehmer Peter Spuhler und sein Lebenswerk Stadler Rail: Wie der gestern Mittwoch veröffentlichte Zahlenkranz zeigt, war die erste Jahreshälfte beim Zugbauer nicht nur von Licht, sondern auch von Schatten geprägt. Für die Lichtblicke sorgten die erfreuliche Umsatzbelebung sowie die randvollen Auftragsbücher, Schatten warf hingegen der Barmittelabfluss.

Einst mit dem Börsengang betraut, ist für die UBS nicht weiter tragisch, dass in der Berichtperiode erneut gut 40 Millionen Franken "verbrannt" wurden. Schliesslich gehe das Unternehmen für das ganze Jahr diesbezüglich weiterhin von einer positiven Entwicklung aus, wie Analyst Patrick Rafaisz festhält. Da er selber bisweilen von einem freien Cash Flow in Höhe von 265 Millionen Franken ausging, wird er wohl oder übel den Rotstift ansetzen müssen. Unnötig zu sagen, dass die Aktien von Stadler Rail bei der Grossbank mit einem 12-Monats-Kursziel von 52 Franken zum Kauf angepriesen werden.

Zuspruch erhält der Zugbauer aus dem thurgauischen Bussnang neuerdings auch aus einer eher unerwarteten Ecke: Analyst Akash Gupta von J.P. Morgan stuft die Papiere überraschend mit einem Kursziel von 50 (zuvor 46) Franken von "Neutral" auf "Overweight" herauf.

Er wirft dabei nicht nur seine Vorbehalte in Bezug auf die künftige Generierung neuer Barmittel, sondern auch seine Zweifel über den Haufen, dass Spuhler das Unternehmen wieder auf Erfolg trimmen kann.

Kursentwicklung der Aktien von Stadler Rail seit dem Börsengang vom April 2019 (Quelle: www.cash.ch)

Da Gupta nach der ersten Jahreshälfte sowohl seine Gewinnschätzungen als auch jene für den freien Cash Flow unter negativen Vorzeichen überarbeiten muss, greift er beim Kursziel in die Trickkiste. Auf 50 Franken kommt der Analyst nämlich nur, weil er neuerdings nicht nur die nächsten 6 bis 18 Monate in sein Bewertungsmodell einfliessen lässt. Vielmehr spiegeln sich die nächsten 18 bis 24 Monate darin wider.

Ich bin nun neugierig, ob die Aktien von Stadler Rail den Schwung der letzten Tage mitnehmen können und der Zugbauer den nicht unbeträchtlichen Bewertungsabschlag gegenüber dem Rivalen Alstom zumindest teilweise eingrenzen wird – zumal die Bewertung für sich alleine an der Börse noch kein Erfolgsgarant ist.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |