Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

***

Schon seit Tagen liefern sich Haussiers beim Indexschwergewicht Novartis einen erbitterten Schlagabtausch mit den Baissiers. Kräftig Öl ins lodernde Feuer giessen dabei die Banken und ihre Analysten.

Eine Aktie - fünf beinahe unterschiedliche Meinungen, so liesse sich die Situation kurz und knapp beschreiben. Kaum ein anderes Unternehmen aus dem Swiss Market Index (SMI) wird in Analystenkreisen auch nur annähernd so kontrovers beurteilt wie der Gesundheitskonzern aus Basel.

Erst am Dienstag liess der für BNP Paribas tätige Analyst einen Aufschrei durch unser Land gehen. Er stufte die Aktien von Novartis von "Neutral" auf "Underperform" herunter und strich das Kursziel auf 73 (80) Franken zusammen. Argumentiert wurde mit der weiterhin schwachen Absatzentwicklung beim Herzmedikament Entresto, dem anhaltend hohen Investitionsbedarf bei Alcon sowie mit dem verschärften Wettbewerbsumfeld für Sandoz bei Biosimilars.

Dem widersprach der Berufskollege von Société Générale noch am Nachmittag desselben Tages vehement und stufte das Indexschwergewicht mit einem 90 (80) Franken lautenden 12-Monats-Kursziel von "Hold" auf "Buy" herauf. Er gehe davon aus, dass die neuen Produkten im Bereich Onkologie, Kardiologie und Entzündungskrankheiten den negativen Umsatz-Einfluss durch Biosimilars mehr als ausgleichen dürften. Zudem habe der Pharmakonzern mit Blick auf die kriselnde Augensparte Alcon einen pragmatischen Ansatz gewählt, so liess er seine Anlagekunden wissen.

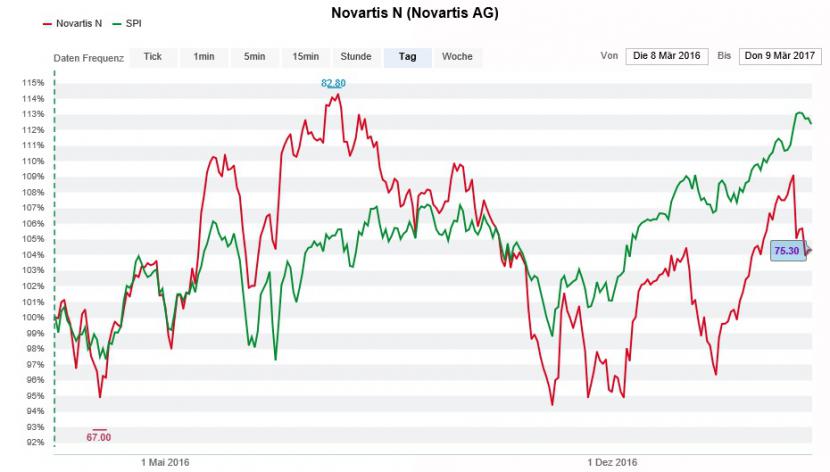

Nicht zuletzt aufgrund des Dividendenabgangs hinken die Novartis-Aktien (rot) dem SPI (grün) hinterher (Quelle: www.cash.ch)

Am Mittwoch dann sorgte die britische Grossbank Barclays wieder für Wasser auf die Mühlen der Baissiers. In einer Sektorenstudie stufte sie die europäischen Pharmawerte zwar von "Neutral" auf "Positiv" herauf, nahm die Wiederabdeckung der Aktien von Novartis jedoch mit "Underweight" und einem Kursziel von gerademal 65 Franken auf. Angesichts der mittelfristig unterdurchschnittlichen Aussichten prangern die Studienautoren die vergleichsweise stolze Bewertung an.

Heute nun brechen gleich zwei Vertreter derselben Berufsgilde eine Lanze für den Gesundheitskonzern aus Basel. In Erwartung eines frühen Zulassungsbegehrens für das MS-Medikament BAF312 erhöht der für Jefferies tätige Analyst sein Kursziel für die zum Kauf empfohlenen Aktien auf 95 (93) Franken. Sein Kollege von der britischen Investmentbank Liberum stuft die Papiere von Novartis hingegen im Rahmen einer Erstabdeckung mit "Buy" und einem Kursziel von 85 Franken ein. Bei Liberum wird mit den intakten Aussichten bei den beiden Schlüsselmedikamenten Entresto und Cosentyx sowie mit möglichen Anpassungen im Firmenportfolio argumentiert.

Die Kaufempfehlungen dürfen nicht darüber hinwegtäuschen, dass die Verantwortlichen am Hauptsitz in Basel auch weiterhin gefordert sind. Sie haben noch mit den hausgemachten Problemen aus der Ära Daniel Vasellas zu kämpfen. Mit dem milliardenschweren Aktienrückkaufprogramm alleine ist es nicht getan. Allerdings sind die Erwartungen an den Gesundheitskonzern nicht gerade hoch, was von Vorteil ist.

***

Wie die Nachrichtenagentur Reuters schreibt, gab es im Dezember informelle Gespräche zwischen Clariant und dem amerikanischen Rivalen Huntsman. Damit bestätigt sich, was viele geahnt aber sich nur die wenigsten auszusprechen gewagt hatten: Der Spezialitätenchemiekonzern aus Basel ist auf einen Zusammenschluss unter Gleichberechtigten aus.

Reuters zufolge zeichnete sich jedoch ziemlich schnell ab, dass die Amerikaner das Basler Unternehmen in die Rolle des Junior-Partners drängen wollten. Deshalb scheiterten die Gespräche.

Nach der erfolgreichen Integration von Süd-Chemie und dem bilderbuchmässigen Turnaround der letzten Jahre strotzen Konzernchef Hariolf Kottmann und seine Geschäftsleitungskollegen geradezu vor Selbstvertrauen - zu Recht.

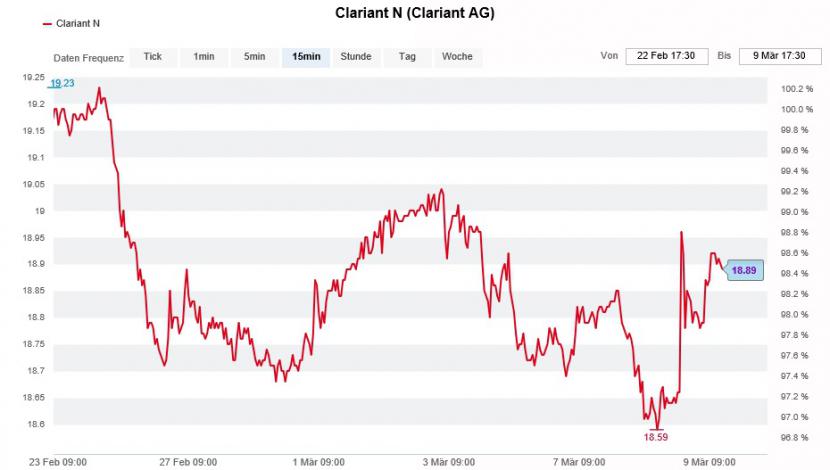

Seit gestern Nachmittag sind die Clariant-Aktien wieder gefragt (Quelle: www.cash.ch)

Angriff ist die beste Verteidigung, lässt der für Helvea tätige Autor eines mir zugespielten Kommentars durchblicken. Der als profunder Branchenkenner geltende Analyst sieht Clariant auf die beiden etwas kleineren amerikanischen Rivalen Ashland und W.R. Grace oder auf die britische Elementis ausweichen. Seines Erachtens passt Ashland am besten zu den Baslern.

Wie der unfreundliche Vorstoss von PPG bei Akzo Nobel von heute früh vermuten lässt, rollt eine neue Übernahmewelle auf die Chemieindustrie zu. Wie mir gesagt wird, müsste ein Käufer bei Clariant wohl tief in die Tasche greifen. Unter 30 Franken je Aktie seien die Altaktionäre von Süd-Chemie nicht ins Boot zu holen, so wird gemunkelt.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |