Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Die Aktionäre der UBS gelten nicht gerade als erfolgsverwöhnt. Während sich die Papiere der ewigen Rivalen Julius Bär und Credit Suisse nach einem gelinde gesagt katastrophalen Börsenjahr 2018 aufrappeln konnten, verharren jene der grössten Schweizer Bank hartnäckig im Kurstief.

Dass die Aktien mit einer Dividendenrendite von 5,8 Prozent sämtliche 19 anderen Titel aus dem Swiss Market Index (SMI) in den Schatten stellen, macht die Sache auch nicht viel besser. Vielmehr ist der Grund für die hohe Dividendenrendite in der schwachen Kursentwicklung zu suchen. Denn mit einem leichten Minus zählen die Valoren auch in diesem Jahr wieder zu den SMI-Schlusslichtern. Zum Vergleich: Das renommierte Börsenbarometer konnte seit Jahresbeginn um satte 23 Prozent zulegen.

Eigentlich würden die Papiere der UBS perfekt ins Beuteschema der Autoren eines Strategiepapiers der Citigroup passen. Wie die Strategen um Mert Genc schreiben, reicht es nicht, auf Aktien mit einer hohen Dividendenrendite zu setzen. Wirklich erfolgreich sei nur, wer auf Aktien von Unternehmen mit steigenden Dividenden setze, so die Autoren.

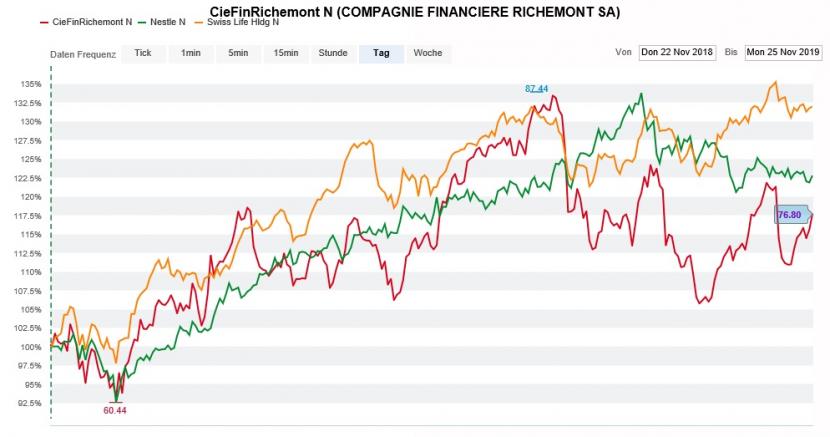

Von den 20 Aktien weltweit, die dieses Kriterium erfüllen, stellt unser kleines Land mit Richemont, Nestlé und Swiss Life immerhin deren drei. Eigentlich müsste auch die UBS auf der Liste der Unternehmen mit einer progressiven Ausschüttungspolitik stehen. Schliesslich gab die Grossbank im Januar vor einem Jahr bekannt, dass sie die ordentliche Dividende jährlich im mittleren bis hohen einstelligen Prozentbereich steigern will. Spätestens nach dem milliardenschweren Urteil gegen das Unternehmen in Frankreich sind allerdings Zweifel angebracht - sollte das Urteil in einer nächsthöheren Instanz nicht doch noch gekippt werden.

Kursentwicklung der Aktien von Richemont (rot), Nestlé (grün) und Swiss Life (gelb) über die letzten 12 Monate (Quelle: www.cash.ch)

Die seit Jahren stark steigenden Aktienkurse führen dazu, dass die Bedeutung von Dividenden für die Gesamtrendite von Aktien völlig unterschätzt wird. Denn je nach Betrachtungszeitraum ist die Dividende auf lange Sicht für bis zu 60 Prozent der Gesamtrendite von Aktien verantwortlich - und hat gleich noch einen willkommenen Nebeneffekt: Sie unterliegt - anders als die Kursentwicklung - kaum Schwankungen und sorgt so für Stabilität.

Mag ja sein, dass die Citigroup auf Basis ihrer historischen Erhebungen richtig liegt. Ich hingegen halte es nach dem Motto lieber den Spatz in der Hand als die Taube auf dem Dach und setze weiterhin lieber auf Aktien, die schon heute eine attraktiv hohe Dividendenrendite aufweisen – auf die Gefahr hin, mich zu irren. Zumindest dürfte das Strategiepapier der amerikanischen Investmentbank aber mithelfen, dass sich Anleger der langfristigen Bedeutung von Dividenden wieder etwas bewusster werden.

+++

Wenn der Stimmenanteil eines Aktionärs einen der vordefinierten Schwellenwerte verletzt, entsteht eine Meldepflicht gegenüber der Schweizer Börse SIX. Dass bei der Börsenbetreiberin beinahe täglich Beteiligungsmeldungen eingehen, ist kein Geheimnis - dass diesen Meldungen nur selten ein Kauf oder Verkauf von Aktien zugrunde liegt, auch nicht. Vielmehr basieren gefühlte neun von zehn Beteiligungsmeldungen auf blosse Leihgeschäfte ohne Signalwirkung.

Umso mehr überrascht, dass bei der SIX in den letzten Tagen gleich mehrere Meldungen mit Signalwirkung eingingen. Bei Adecco trennte sich der Fondsanbieter Silchester International von Aktien. Im Zuge dessen fiel der Stimmenanteil unter den meldepflichtigen Schwellenwert von 5 Prozent. Im Gegenzug stockte die Fondstochter der Credit Suisse die an GAM gehaltene Beteiligung wieder auf über 5 Prozent auf.

Zumindest auf den ersten Blick gibt es keinen direkten Zusammenhang zwischen Adecco und GAM - das eine ein führender Stellenvermittler, das andere ein über hausgemachte Probleme strauchelnder Vermögensverwalter. Und trotzdem gibt es einen gemeinsamen Nenner für die beiden Unternehmen. Dieser Nenner heisst: Silchester International.

Der Vermögensverwalter GAM ist an der Börse bloss noch ein Schatten seiner selbst (Quelle: www.cash.ch)

Mit einem Stimmenanteil von 15 Prozent wird dem Fondsanbieter die Rolle des langjährigen Ankeraktionärs von GAM zuteil. Dass Silchester International vor wenigen Jahren einen von Finanzinvestoren angezettelten Coup gegen den damaligen Firmenchef Alexander Friedman niederschlug, entbehrt nicht einer gewissen Ironie - gehen die hausgemachten Probleme des Vermögensverwalters doch in die Ära Friedmans zurück.

Nach der jüngsten Beteiligungsreduktion von Silchester International bei Adecco werden Spekulationen wach, wonach der Fondsanbieter auch bei GAM den Rückzug antreten könnte. Seit dem Ausstieg eines Hedgefonds aus dem Imperium des amerikanischen Milliardärs George Soros scheint ein Verkauf des Vermögensverwalters ins Ausland jedenfalls in weite Ferne gerückt. Nicht auszudenken was wäre, wenn sich nun auch noch der langjährige Ankeraktionär von Aktien trennt...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |