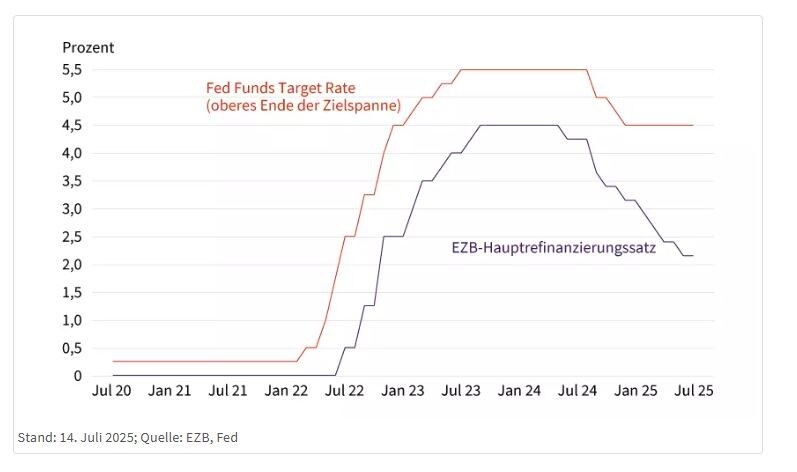

Christine Lagarde sitzt fest im Sattel. Die Französin befindet sich in der zweiten Hälfte ihrer achtjährigen Amtszeit als Präsidentin der Europäischen Zentralbank. Seit sie die Zügel im Herbst 2019 übernommen hat, musste die heute 69-Jährige die Währungsunion durch einen schwierigen Parcours lenken. Zunächst galt es, die Nullzinsphase zu beenden. Nachdem Lagarde die Leitsätze im Kampf gegen eine überbordende Inflation scharf angehoben hatte, läuft seit gut einem Jahr die Wende nach unten. In acht Schritten hat der EZB-Rat den Satz für Hauptrefinanzierungsgeschäfte ziemlich geräuschlos und ohne viel Widerspruch von 4,50 Prozent auf zuletzt 2,15 Prozent gesenkt (siehe Grafik 1).

Leitzinsen Eurozone und USA

Es ist nicht bekannt, ob Jerome Powell gerne mit Christine Lagarde tauschen würde. Fest steht, dass der Chef der US-Notenbank, rund anderthalb Jahre vor dem Ende seiner zweiten Amtszeit, alles andere als fest im Sattel sitzt. Seit Monaten wird der oberste Währungshüter der USA vom US-Präsidenten heftig attackiert. Donald Trump pocht auf Zinssenkungen und scheut dabei vor persönlichen Beleidigungen nicht zurück. Unter anderem hat er Powell als »Hohlkopf« oder »Mr. Zu spät« beschimpft. Der Angegriffene zeigt sich unbeeindruckt. Seit der Senkung im vergangenen Dezember hat die Fed die Zinsen nicht mehr angerührt. Vielmehr möchte der Offenmarktausschuss abwarten, wie sich die Handelspolitik der Regierung auf Inflation und Konjunktur auswirkt.

Transatlantischer Favoritenwechsel

In gewisser Weise sind die Unterschiede in der Geldpolitik sowie im Umgang mit ihren Entscheidungsträgern symptomatisch für das Gesamtbild, das Europa und die USA gerade abgeben. Als Donald Trump im Januar 2025 in das Weisse Haus zurückkehrte, waren die Sorgen auf dem alten Kontinent gross. Wirtschaft und Politik befürchteten gleichermassen, dass der Leitspruch »Make America Great Again«, kurz MAGA, Europa spalten und in eine Krise stürzen könnte. Es kam anders. Mit permanenten Zolldrohungen und -erlassen, Attacken auf die Notenbank sowie dem Plan, die Steuern zu senken und damit die Staatsverschuldungen weiter nach oben zu treiben, kratzt Trump am Image der USA. Anstelle von »MAGA« taucht in der Börsenberichterstattung mittlerweile die Losung »Sell America!« auf. Zum Ausdruck kommen die Zweifel am Erfolgsmodell USA in einem schwächelnden US-Dollar. Relativ zum Euro hat die US-Währung im bisherigen Jahresverlauf um mehr als ein Zehntel nachgegeben.

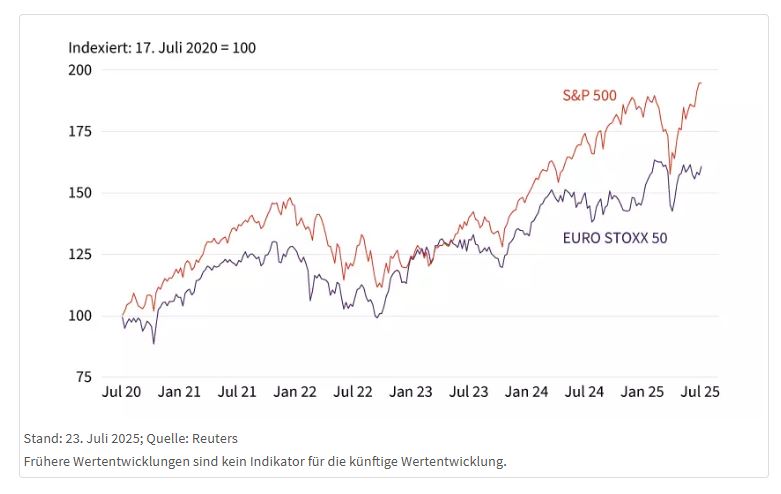

Auch an den Aktienmärkten lässt sich ein Favoritenwechsel beobachten. Zwar konnte die Wall Street nach einer starken Korrektur im April und Mai ihre Rekordjagd wieder aufnehmen. Doch notiert der S&P 500 »nur« 8,6 Prozent über dem Niveau von Ende 2024. Der EURO STOXX 50 legte im selben Zeitraum um mehr als ein Zehntel zu (siehe Grafik 2). Dass es zu Umschichtungen gekommen ist, zeigen auch die Mittelflüsse der Fondsindustrie. Allein im Mai 2025 haben Investoren laut Zahlen von LSEG Lipper 24,7 Milliarden US-Dollar aus in den Staaten domizilierten Fonds und ETFs abgezogen – das war der stärkste Kapitalschwund seit einem Jahr. Derweil sammelten europäische Fonds von Januar bis Mai 2025 insgesamt 82,5 Milliarden US-Dollar ein – so viel, wie seit vier Jahren nicht mehr.

EURO STOXX 50 versus S&P 500, fünf Jahre

Historischer Beschluss

Zur Aufbruchstimmung an Europas Börsen hat die Politik beigetragen. Vor allem der Regierungswechsel in Deutschland scheint sprichwörtlich die Bremse zu lösen. Schon bevor die Koalition aus CDU/CSU und SPD in Amt und Würden war, hat sie ein gross angelegtes Schuldenpaket durch den Bundestag gebracht. Neben einer markanten Erhöhung der Verteidigungsausgaben winkte das Parlament ein 500 Milliarden Euro schweres Sondervermögen für den Ausbau und die Modernisierung der Infrastruktur durch. Nicht nur die Bundesrepublik, auch andere westliche Staaten rüsten auf. An ihrem Gipfel in Den Haag hat die NATO einen historischen Beschluss gefällt. Die Mitgliedsländer des Bündnisses möchten die Ausgaben für Verteidigung auf 3,5 Prozent des Bruttoinlandsprodukts (BIP) erhöhen. Darüber hinaus sollen 1,5 Prozent der Wirtschaftsleistung in den Schutz der kritischen Infrastruktur, des Cyberraums sowie den Ausbau militärisch nutzbarer Strassen und Brücken fliessen.

Es könnte noch etwas dauern, bis der fiskalische Impuls aus Deutschland respektive die Ausgabenerhöhung in der NATO in der Wirtschaft ankommen. Schon jetzt hilft die Geldpolitik. »Im Euroraum dürfte die Konjunktur zunehmend von den Zinssenkungen der EZB profitieren«, stellt Jörg Krämer, Chefvolkswirt der Commerzbank, fest. Nachdem das Wachstum schon im ersten Quartal 2025 relativ stark war, hat sein Haus die Prognose nach oben angepasst. Die Frankfurter rechnen im laufenden Jahr nun mit einer Steigerung des BIPs von 1,0 Prozent anstelle der bisher erwarteten 0,7 Prozent. Für 2026 erwartet die Commerzbank im Euroraum ein Wachstum von 1,2 Prozent. Die deutsche Wirtschaft könnte im kommenden Jahr sogar um 1,4 Prozent expandieren und damit wieder zum Zugpferd werden. »In Deutschland dürfte der Zollkonflikt das Wachstum in diesem Jahr dämpfen, während 2026 eine stärkere staatliche Nachfrage die Wirtschaft anschieben sollte«, meint Jörg Krämer.

Annäherung in Schottland

In puncto Handelspolitik können Wirtschaft und Börsen vielleicht etwas aufatmen. An einem Treffen in Schottland hat sich EU-Kommissionspräsidentin Ursula von der Leyen Ende Juli mit US-Präsident Donald Trump auf einen Kompromiss geeinigt. In Zukunft soll für das Gros der Lieferungen aus der EU in Richtung USA ein Zoll in Höhe von 15 Prozent anfallen. »Dieser Satz gilt für die meisten Sektoren, darunter Autos, Halbleiter und Pharmazeutika«, erklärte von der Leyen. Weitere Waren, beispielsweise Flugzeuge, bestimmte Chemikalien und Halbleiterausrüstung, sollen zollfrei in die jeweils andere Region verkauft werden können. »Die heutige Vereinbarung schafft Sicherheit in unsicheren Zeiten«, kommentierte von der Leyen den Deal.

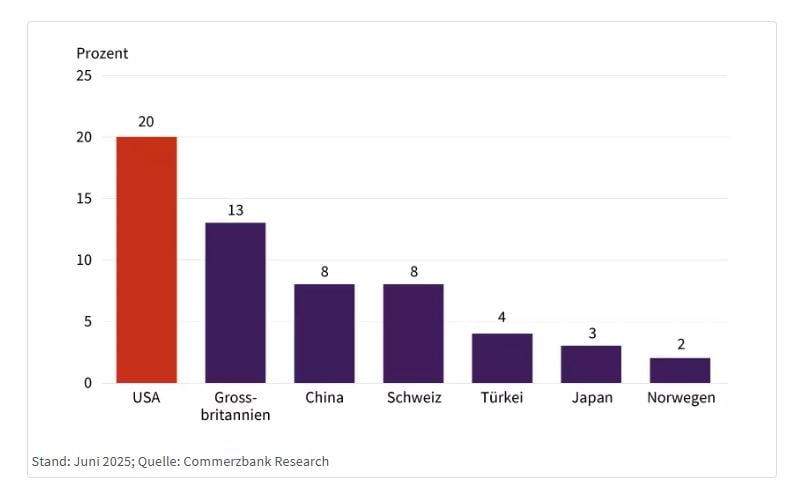

Allerdings ist das letzte Wort noch nicht gesprochen. Einerseits müssen die 27 EU-Mitgliedsländer zustimmen. Andererseits bleibt Trump unberechenbar. Die Chefin der EU-Kommission sprach bei Stahl und Aluminium von einer möglichen Annäherung. Dagegen gelten hier laut dem US-Präsidenten weiterhin Zollsätze von 50 Prozent. »Das ist eine weltweite Angelegenheit, die so bleibt, wie sie ist«, sagte Trump. Fest steht, dass für Europa einiges auf dem Spiel steht. 2024 waren die USA der mit Abstand wichtigste Handelspartner. Ein Fünftel der Warenexporte landete in den Staaten (siehe Grafik 3). Angesichts solcher Fakten und ob der Sprunghaftigkeit des US-Präsidenten ist es für die Europäer wichtiger denn je, die Reihen zu schliessen, Gegenmassnahmen im Köcher zu haben und die eigenen Stärken zu forcieren.

Warenexporte der EU 2024, Anteil am Gesamtexport

Rheinmetall: Börsenwert der Stunde

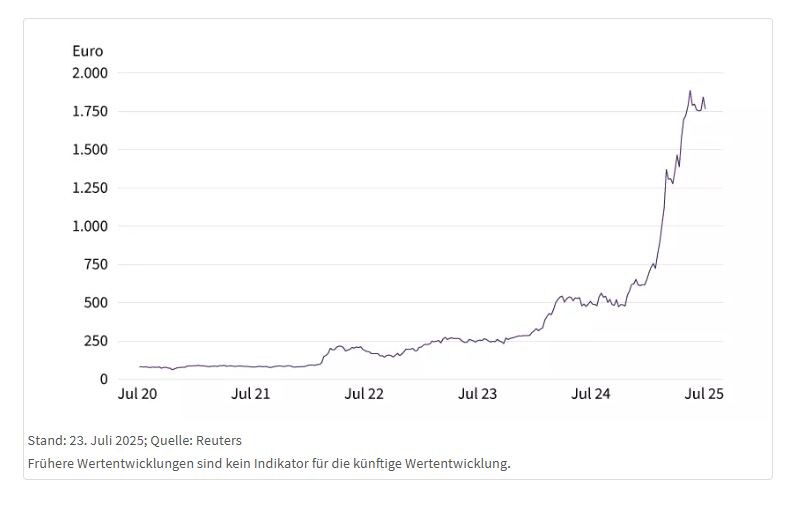

Beim Blick auf den Kurszettel zeigt sich: Der alte Kontinent beheimatet eine Reihe von Unternehmen, die weder den Vergleich mit der US-Konkurrenz noch den globalen Wettbewerb scheuen müssen. Gerade diese »Global Player« sind mitunter bestens positioniert, um von den Investitionen Europas in Verteidigung, Sicherheit und Unabhängigkeit zu profitieren. Beispiel Rheinmetall: Der deutsche Konzern liefert militärische Rad- und Kettenfahrzeuge, Waffensysteme und Munition sowie Lösungen für die Digitalisierung von Streitkräften. Laut CEO Armin Papperger wird Rheinmetall gebraucht, Kunden kaufen ganze Fabriken. »Dabei erleben wir ein Wachstum, wie wir es im Konzern noch nie hatten, und kommen unserem Ziel, ein globaler Defence-Champion zu werden, näher«, erklärte der Konzernlenker Anfang Mai.

Diese Aussage untermauerte er mit konkreten Zahlen. Bis 2027 möchte Rheinmetall den Umsatz auf rund 20 Milliarden Euro gegenüber dem Niveau des vergangenen Jahres mehr als verdoppeln. Die operative Marge soll von 15,2 Prozent auf rund 18 Prozent steigen. Die skizzierte Entwicklung macht Rheinmetall zu einem Börsenwert der Stunde. Auf Sicht von zwölf Monaten hat die Aktie ein Plus von 250 Prozent eingefahren. Im DAX-Ranking für diesen Zeitraum belegt sie damit den zweiten Platz hinter Siemens Energy (siehe Grafik 4).

Wertentwicklung Rheinmetall

SAP: in der globalen Champions League

SAP kann hier bei Weitem nicht Schritt halten. Gleichwohl verbuchte der Softwaretitel auf Sicht von einem Jahr ein Plus von mehr als einem Viertel. Auf diese Weise sicherte sich SAP Europas Börsenkrone – Ende Juni 2025 lag die Kapitalisierung bei 354 Milliarden Euro. Damit zogen die Walldorfer am dänischen Pharmakonzern Novo Nordisk sowie am Luxusgüterriesen LVMH aus Frankreich vorbei. Operativ spielt SAP ohnehin in der globalen Champions League. »Wir haben jeden Grund, zuversichtlich zu sein«, sagte CEO Christian Klein vor Kurzem bei einer Analystenkonferenz in Florida. In den vergangenen Jahren ist SAP vor allem dank der Übertragung seiner Unternehmenssoftware auf die Cloud stark gewachsen. Seit 2020 haben sich die Umsätze in der »Datenwolke« mehr als verdoppelt. Jetzt setzt das Management verstärkt auf die Möglichkeiten der Künstlichen Intelligenz (KI). Ende des Jahres möchten die Verantwortlichen über mehr als 400 KI-Anwendungen verfügen, mit deren Hilfe die Kunden ihre SAP-Software optimal einsetzen können. Das Potenzial ist riesig: Nach eigenen Angaben nutzen 98 der weltweit 100 grössten Unternehmen die Applikationen des deutschen Branchenriesen (siehe Grafik 5).

Wertentwicklung SAP

Novartis: die richtige Medizin

Dazu zählt Novartis. Der Basler Pharmakonzern setzt die SAP-Software beispielsweise in der Beschaffung oder für die Chargenfreigabe ein. Auf beiden Seiten dürften die Rechner derzeit auf Hochtouren laufen. Im ersten Semester 2025 ist Novartis kräftig gewachsen. Mit 24,34 Milliarden US-Dollar lagen die Umsätze von Januar bis Juni währungsbereinigt um 13 Prozent über dem Niveau des Vorjahreszeitraums. Beim operativen Kernergebnis kamen die Basler sogar um 24 Prozent auf 11,5 Milliarden US-Dollar voran. Angeschoben wurden die Geschäfte unter anderem vom Herzpräparat Entresto, dem Multiple-Sklerose-Mittel Kesimpta sowie dem Krebsmedikament Kisqali. CEO Vasant Narasimhan hat die Prognose für das operative Kernergebnis etwas nach oben angepasst: Er erwartet hier für 2025 neuerdings eine Steigerung zwischen 13 und 14 Prozent. Zuvor bewegte sich der Zielkorridor zwischen 10 und 12 Prozent. Beim Umsatz rechnet er wie bisher mit einem Wachstum im hohen einstelligen Prozentbereich. Der CEO garnierte den Zwischenbericht mit dem Start eines bis zu 10 Milliarden US-Dollar schweren Aktienrückkaufprogramms.

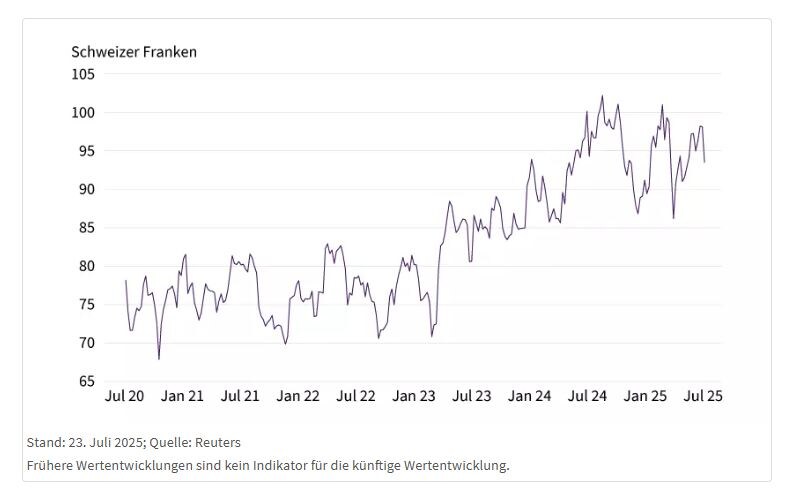

An der Börse kamen die News dennoch nicht gut an. Die Novartis-Aktie gab deutlich nach und notiert damit wieder ein Stück weit unter der runden Marke von 100 Schweizer Franken (siehe Grafik 6). Offenbar konnte das Unternehmen die seit Längerem bestehende Unsicherheit in Bezug auf die US-Zollpolitik nicht zerstreuen. Der Umgang mit pharmazeutischen Einfuhren gilt in den Verhandlungen der Schweiz mit Washington D. C. als besonders heikel. Generell werden die Folgen der Handelspolitik in der laufenden Berichtssaison für jede Menge Diskussionsstoff sorgen. Die Zölle dürften dazu beigetragen haben, dass die Analysten zuletzt den Rotstift ansetzen mussten. Im Schnitt trauen sie dem Unternehmen aus dem EURO STOXX 50 für 2025 noch ein Gewinnwachstum von 3 Prozent zu. Vor drei Monaten war der Konsens noch von einer Steigerung um 6 Prozent ausgegangen. Im kommenden Jahr soll der Gewinnmotor die Drehzahl wieder erhöhen. Das prognostizierte Gewinnwachstum beim EURO STOXX 50 für 2026 beläuft sich auf ein Zehntel. Den Mitgliedern des S&P 500 trauen die Analysten sogar ein Wachstum von 14 Prozent zu. Allerdings hat dieser Vorsprung seinen Preis: Der US-Leitindex zeigt ein Kurs-Gewinn-Verhältnis (KGV) von 21,7. Beim EURO STOXX 50 fällt die Kennziffer, obwohl sie zuletzt gestiegen ist, mit 15 deutlich tiefer aus. Dieser Bewertungsabschlag geht mit einem klaren Dividendenvorsprung für die Top-50-Konzerne der Eurozone einher. Die Ausschüttungsrendite für den EURO STOXX 50 fällt mit 3,0 Prozent um 140 Basispunkte höher aus als diejenigen des S&P 500. Gleichzeitig werfen Dividenden aus der Eurozone-Benchmark rund 30 Basispunkte mehr Rendite ab als die 10-jährige deutsche Bundesanleihe.

Wertentwicklung Novartis

Sollte Christine Lagarde die Zinsschraube weiter lockern, könnte dieser Vorsprung sogar noch einmal anwachsen. Noch ist es nicht so weit. In puncto Inflation dürfte die Französin genauso hellhörig bleiben wie in Bezug auf die Handelspolitik. Europas Anleger werden ihre weiteren Schritte jedenfalls mit Argusausgen verfolgen. In Summe sprechen Geld- und Geopolitik, die Stärke der Unternehmen sowie das Momentum – trotz aller Risiken – dafür, dass Europas Aktienmärkte der Wall Street und anderen Börsenplätzen weiterhin Paroli bieten können.