Im September setzten sich die Verluste der von Scope Research beobachteten Anlagefonds in der Breite fort. Lediglich die Währung USD, die als sicherer Hafen für Anleger gilt, wertete laut Scope weiter gegenüber dem Euro auf, was sich in der positiven Performance von 2,66% für USD-Geldmarktfonds niederschlägt.

Während Obligationenfonds mit Fokus auf kurzlaufende Anleihen oder Unternehmensanleihen noch vergleichsweise moderate Verluste verzeichneten, beispielsweise Anleihen Euro kurz mit -1,13% oder Anleihen EURO Corp. Inv. Grade kurz mit -1,40%, kam es in der Peergroup Anleihen Euroland Staatsanleihen (nicht in der Tabelle aufgeführt) mit -3,93% zu enormen Verlusten, insbesondere im Hinblick auf ihr historisch niedriges Risikoprofil.

Auf der Verliererseite standen im vergangenen Monat insbesondere die Peergroups Immobilienaktien Welt mit -10,71%, Aktien China mit -10,66% und Aktien Europa Mid/Small Caps mit -10,37%.

Dividendenfonds schichten um

Für fast 6'600 hat Scope die Ratings auf den neuesten Stand gebracht, wobei sich Up- und Downgrades die Waage hielten. Der M&G (Lux) Global Dividend musste sein Top-Rating nach sechs Monaten wieder abgeben und wurde auf (C) heruntergestuft. Insbesondere die schwache Risikoseite des Fonds führte zum Downgrade. Im Vergleich zur Peergroup setzt der Fonds stärker auf Dividendenwachstum und mischt dem Portfolio Nebenwerte bei, deren Anteil auf mittlere Sicht im Durchschnitt bei ungefähr einem Drittel lag.

Aktuell ist ihr Anteil am Portfolio auf etwa ein Viertel gesunken. Während die Performance des Fonds über ein Jahr mit -3,7% gegenüber der Peergroup mit -2,3% schwächelt, liegt sie über drei und fünf Jahre mit 7,7% und 7,1% p.a. gegenüber 3,5% und 4,7% p.a. noch klar vorne. Die Risikokennzahlen sind jedoch deutlich erhöht.

Das Dividenden-Flaggschiff DWS Invest Top Dividende konnte vom Umschwung an den Märkten profitieren und rückte per Ende September von einem unterdurchschnittlichen (D)-Rating auf ein (C)-Rating vor. Lange machte dem Fonds sein Übergewicht in klassischen Dividendentiteln aus Sektoren wie Energie, Grundstoffe oder Versorger im Umfeld der Growth-Rally zu schaffen, doch seit der Sektorrotation hat sich das Blatt gewendet.

Während die Rendite des Fonds über fünf Jahre (4,4% p.a.) noch leicht hinter dem Peergroup-Durchschnitt zurückbleibt, liegt sie über ein Jahr mit 5,8% gegenüber -2,3% deutlich vorne. Als Ergebnis des konservativeren Ansatzes fallen die Risikokennzahlen vergleichsweise niedrig aus. So waren Volatilität und maximaler Verlust des Fonds mit 11,5% und -16,8% deutlich geringer als die Werte der Vergleichsgruppe von 13,4% und -20,4%.

DWS Deutschland leidet unter Nebenwerten

Im Gegensatz dazu hält die Performanceschwäche des DWS Deutschland gemäss Scope an. Der Fonds trägt nun das schwächste Rating (E). Anfang 2021 war der Fonds noch mit dem Top-Rating (B) bewertet, doch seither hat sich die Leistung rapide verschlechtert. Sowohl auf der Risiko- als auch auf der Renditeseite fielen die Ergebnisse sehr schwach aus. Seit Jahresanfang litt der Fonds generell unter seinen Positionen in Nebenwerten.

Insbesondere auf Jahressicht hinkt er mit -32,1% der Peergroup mit -25,4% hinterher, was sich auch in längeren Zeiträumen wie der Fünfjahresperformance mit -5,4% gegenüber -3,2% p.a. niederschlägt. Die Risikokennzahlen über fünf Jahre sind ebenfalls deutlich schlechter als die der Vergleichsgruppe. So lagen Volatilität und maximaler Verlust des Fonds bei 23,4% und -30,3%, während die Peergroup im Durchschnitt auf 18,4% und -26,1% kam.

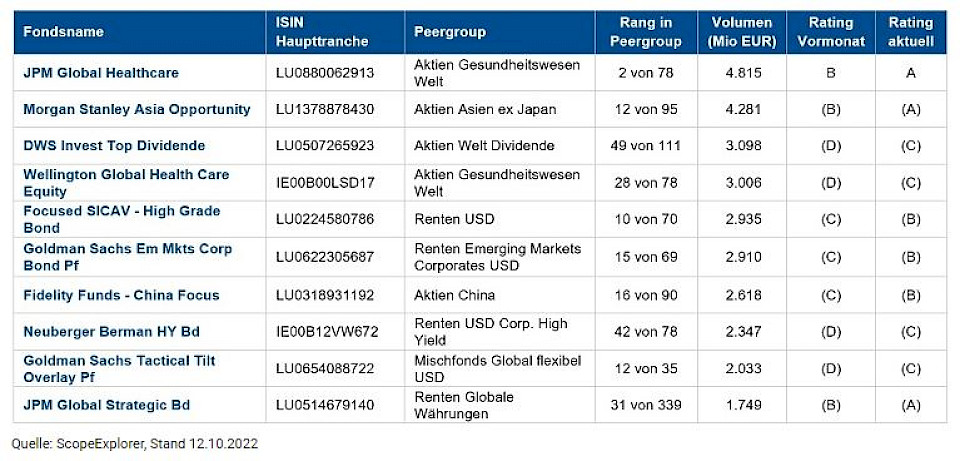

Unter den grössten Anlagefonds dominieren die Upgrades