Benjamin Graham gilt als Urvater des Value Investing. Gemäss seinem bereits 1949 zum ersten Mal erschienenen Buch "The Intelligent Investor" verhalten sich Marktteilnehmer selten rational. Dies führt zu Über- und Unterbewertungen, die gemäss Graham gewinnbringend genutzt werden können.

Sein wohl bekanntester ehemaliger Student ist Warren Buffett. Der inzwischen 92-jährige Buffett gilt bis heute als einer der erfolgreichsten Investoren der Welt. Sein über 60-jähriger Leistungsausweis basiert auf der qualitativen Beurteilung von Geschäftsmodellen und des Managements sowie auf akribischer Fundamentalanalyse. Er sagte einmal: "It’s far better to buy a wonderful company at a fair price than a fair company at a wonderful price." Das Zitat offenbart Buffetts Prioritäten: Auf der Suche nach den besten Investments ist die Qualität (noch) wichtiger als der Preis.

Das Verständnis von Qualität

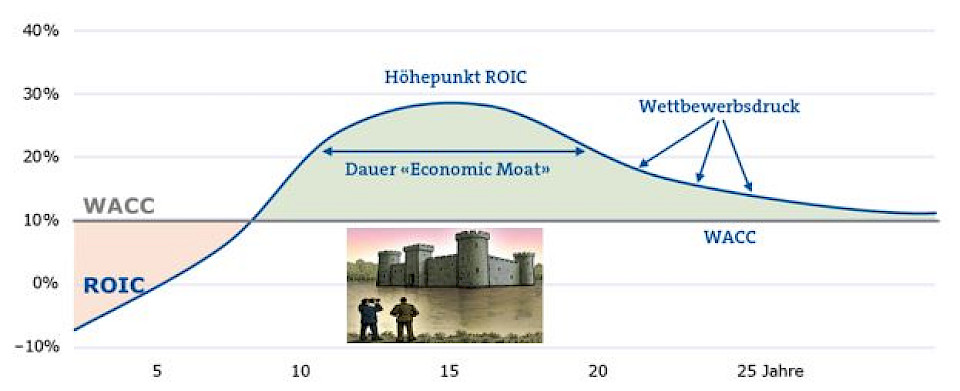

Um aus ökonomischer Sicht einen Mehrwert zu erzielen, muss ein Unternehmen seine Kapitalkosten verdienen. Diese bestehen aus Zinsen auf dem Fremd- und Eigenkapital. Der gewichtete Kapitalkostensatz wird mit dem "Weighted Average Cost of Capital" – kurz WACC – definiert. Die Rentabilität des investierten Kapitals wird mit dem "Return on Invested Capital" (ROIC) gemessen.

"Wir interessieren uns für Unternehmen, bei denen der ROIC den WACC über eine möglichst lange Dauer übertrifft", erklärt Ivan Walser. Um den Wettbewerbsdruck tief zu halten und die Rentabilität zu bewahren, braucht ein Unternehmen einen Burggraben – einen sogenannten "Moat". Im Mittelalter war dieser ein wichtiges Annäherungshindernis im unmittelbaren Vorfeld einer Burg. Warren Buffett sagte einmal: "Ein wirklich grossartiges Unternehmen muss einen dauerhaften Burggraben haben, der exzellente Erträge aus dem investierten Kapital beschützt."

Unternehmen mit einem "Economic Moat" verfügen über mehrere Jahre anhaltende Wettbewerbsvorteile, verdienen ihre Kapitalkosten und schaffen somit ökonomischen Mehrwert. Wettbewerbsvorteile entstehen durch Marken, Patente oder Lizenzen, Netzwerkeffekte, Wechselkosten oder auch Kosten- und Grössenvorteile. Beispiele von Unternehmen mit einem ausgeprägten "Economic Moat" sind LVMH, Nestlé, MSCI und Apple.

Langfristige Überrendite

Ein Blick auf die Wertentwicklung seit 1998 zeigt, dass sich eine Anlage in Qualitätsaktien gelohnt hat. Der MSCI World Index repräsentiert mit seinen rund 1‘500 Titeln den globalen Aktienmarkt, im MSCI World Quality Index sind rund 300 Aktien vertreten. Dabei wird ein Qualitätsfilter, bestehend aus Eigenkapitalrendite, positiver Gewinnentwicklung über mehrere Jahre sowie tiefer Verschuldung, angewendet. Eine Investition von CHF 1’000 in Qualitätsaktien ist von 1998 bis heute auf über CHF 5’645 gewachsen – mehr als doppelt so viel wie eine Investition in den globalen Aktienmarkt. Die Qualitätsprämie betrug hohe 141%

Der Vorteil von Qualitätsaktien zeigt sich besonders in Krisenzeiten: Nach dem Platzen der Internetblase 2000/2001 sowie in der Finanzkrise 2007/2008 haben Qualitätsaktien deutlich weniger an Wert verloren als der globale Aktienmarkt. Der Basiseffekt wird häufig unterschätzt: Eine Anlage, die 50% an Wert verliert, muss anschliessend um 100% steigen, um den Verlust aufzuholen.

Verliert eine Anlage allerdings 25% an Wert, braucht es "nur" eine Erholung von 33% zurück zum Ausgangswert. In der Finanzkrise war der Kursverlust bei Qualitätsaktien nach dreieinhalb Jahren wettgemacht, bei einer Anlage in den gesamten Aktienmarkt dauerte es mit sechseinhalb Jahren fast doppelt so lange.

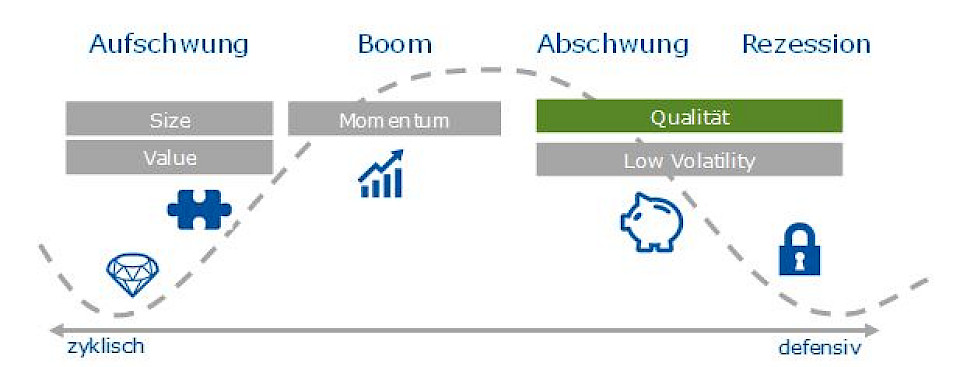

Anlagestile im Wirtschaftszyklus

Die langfristige Faktorprämie der Anlagestile "Size", "Value", "Momentum", "Quality" und "Low Volatility" ist empirisch belegt. Kurzfristig können sich die Anlagestile aber unterschiedlich entwickeln. In einem modelltypischen Konjunkturverlauf sind Aktien von kleinkapitalisierten und unterbewerteten Unternehmen in einem Aufschwung stärker gefragt. In einem Boom mit stabilem Aufwärtstrend entwickeln sich Titel mit starkem Kursmomentum am besten.

Aktuell befinden sich die bedeutendsten Volkswirtschaften in einem Abschwung – mit zunehmender Wahrscheinlichkeit einer Rezession. In diesem Umfeld setzen Anlegerinnen und Anleger vermehrt auf konjunkturresistente Aktien mit geringer Volatilität aus den Sektoren Basiskonsum, Gesundheit, Versorgung und Telekommunikation. Zudem verstärkt sich der Fokus auf qualitativ hochwertige Unternehmen, die auch in rezessiven Phasen profitabel bleiben.

Unternehmen mit einer starken Marktposition sind zudem eher in der Lage, der Inflation zu trotzen und ihre Gewinnmarge zu halten. Die Aktienkurse nicht profitabler Unternehmen geraten in einer Krise stärker unter Druck, was mit der abnehmenden Risikobereitschaft der Marktteilnehmer zusammenhängt. Zudem müssen Unternehmen mit einer schwachen Bilanz öfters zu Kapitalmassnahmen greifen und sind dabei auf das Vertrauen der Investoren angewiesen.

Qualität im GKB Aktien Welt ESG

"Der globale Aktienfonds der GKB hat seit seiner Lancierung vor fünf Jahren einen starken Fokus auf Qualität", sagt Asset Manager Walser. Einerseits werden Unternehmen ohne "Burggraben" und schlechter Bilanz respektive wertvernichtender Kapitalverwendung ausgeschlossen. Die Analyse erfolgt durch den unabhängigen Research-Anbieter Morningstar. Andererseits können im eigens entwickelten Mehrfaktorenmodell vier von zwölf Faktoren mit Qualität in Verbindung gebracht werden. Bei den übrigen Faktoren geht es um Momentum, Bewertung (Value) und Nachhaltigkeit.

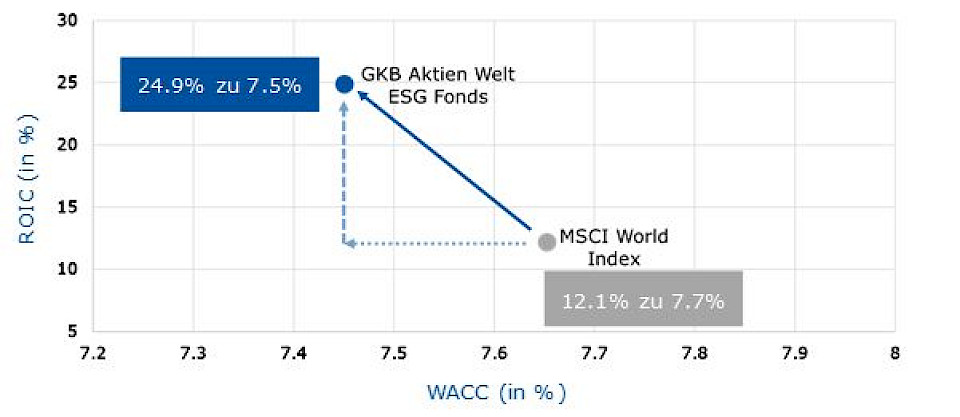

Aktuell beträgt der WACC aller Unternehmen im globalen Aktienindex 7,7%. Die Rendite auf dem investierten Kapital ist 12,1%. Beim GKB Aktien Welt ESG Fonds beträgt der ROIC 24,9% im Vergleich zum WACC von 7,5% (zur besseren Vergleichbarkeit sind sowohl die Aktien im Fonds als auch im MSCI World Index gleichgewichtet).

Wie der GKB-Experte weiter ausführt, ist die deutlich bessere Rentabilität der 50 Aktien im Fonds "die Folge einer disziplinierten Umsetzung des Selektionsprozesses der Bank." Beispiele von Qualitätsaktien aus dem aktuellen Portfolio sind: Microsoft, Novo Nordisk, PepsiCo und UBS. All diese Unternehmen haben einen "Economic Moat", sind hoch rentabel und werden an der Börse zu einem fairen Preis (Kurs/Gewinn-Verhältnis) gehandelt.

Investition in Qualitätsaktien lohnt sich

Aktien von Qualitätsunternehmen bringen Stabilität und Kontinuität in ein Aktienportfolio. Wer geduldig und diszipliniert in solche Titel investiert, wird mit einer stattlichen Prämie belohnt. Im aktuellen Umfeld eignen sie sich besonders gut, weil in unsicheren Zeiten hohe Qualität zu einem guten Preis gefragt ist.

"Innerhalb des GKB Aktien Welt ESG Fonds ist der Qualitätsfokus in den letzten Jahren ein wichtiger Treiber für die gute Wertentwicklung gewesen", betont Walser. Er ist überzeugt, dass sich dieser Fokus für die Anlegerinnen und Anleger auch über die nächsten Jahre auszahlen wird.