Thomas Jordan nahm die Frühlingstagung des Weltwährungsfonds in Washington zum Anlass für eine aufsehenerregende Aussage: Am prestigeträchtigen Treffen von Finanzministern und Währungshütern sagte der Chef der Schweizerischen Nationalbank (SNB), es wären in der Schweiz noch niedrigere Negativzinsen möglich (cash berichtete).

The Swiss National Bank could reduce its already ultra-low interest rates again if the situation warrants, Thomas Jordan says https://t.co/HMr0LKJwA2 via @markets @BerlinTony pic.twitter.com/4y0EXAoK1s

— Bloomberg Swiss (@switbloom) 15. April 2019

Eine Ausweitung des Strafzinses von aktuell -0,75 Prozent auf beispielsweise -1 Prozent hätte aber Folgen. Hypothekarnehmer würden sich zwar freuen, und auch Aktienanleger haben nun schon jahrelang von den Tiefzinsen profitiert. Sparer, Pensionskassenversicherte und Vorsorgewillige etwa in der dritten Säule hingegen wissen: Die Verzinsung von Guthaben ist fast bei null, und verglichen mit den Verhältnissen von vor zehn Jahren oder länger entgeht ihnen sehr viel Geld, je länger das Niveau der Zinsen so tief ist.

Jordans Aussage hat also Gewicht und zielt in allererster Linie darauf ab, Franken-Investoren zu warnen. Neben Devisenkäufen hat die SNB immer wieder verbal interveniert, um einer Frankenaufwertung entgegenzusteuern. Aber was steckt sonst noch hinter Jordans Aussage? Die wichtigsten Antworten:

Würden tiefere Negativzinsen stärker gegen eine Frankenaufwertung wirken?

Der Nutzen der Negativzinsen als Fluchtabwehr in den Franken wird heute, über vier Jahre nach der Einführung dieses Strafzinses, weitherum relativiert. Das Beratungsbüro Wellershoff & Partners analysierte kürzlich Zahlen und kam zum Schluss, dass institutionelle Schweizer Anleger heute noch mehr in der Schweiz investieren als vor der Finanzkrise. In der Theorie müsste aber die durch die Minusverszinung entstandene Zinsdifferenz Anleger vermehrt zu Investitionen in anderen Währungsräumen locken, etwa der Eurozone.

Wie verschiedene politische Krisen der vergangenen Jahre zeigten, hielt der Strafzins auch ausländische Investoren nur bedingt von Frankenanlagen ab. Der "sichere Hafen" Schweiz hat nicht nachhaltig an Attraktivität verloren.

"Ob eine weitere Ausweitung des Negativzinses tatsächlich realwirtschaftlich positive Auswirkung zeigen würde, kann bezweifelt werden", sagt auch Thomas Gitzel, Chefökonom der Liechtensteiner VP Bank. Negativzinsen seien zunächst ein Kostenfaktor, der den Finanzsektor schwäche. Die SNB würde mit einer weiteren Senkung des Negativzinses nicht die erwünschten realwirtschaftlichen Effekte bekommen, sagt Gitzel.

Haben Jordans Aussagen etwas bewirkt?

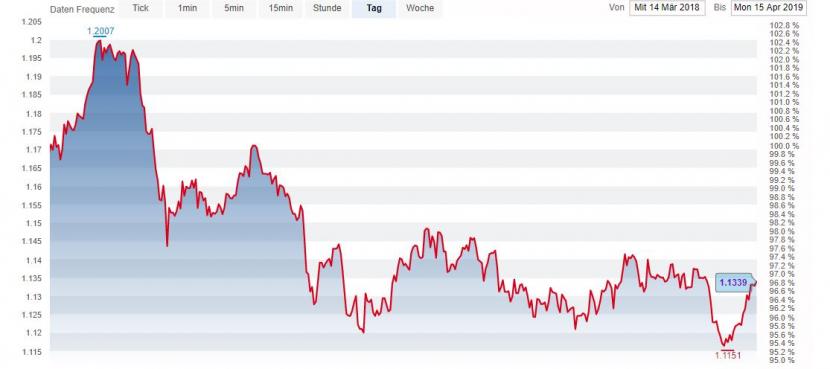

Vor fast genau einem Jahr erreichte der Euro-Franken-Kurs, getrieben von Konjunkturhoffnungen in der Eurozone, ein Tauschverhältnis von knapp über 1,20. Seitdem aber ist der Euro wieder deutlich schwächer geworden. Ende März erreichte der Kurs bei 1,1151 den tiefsten Stand seit Juli 2017.

Der Euro-Franken-Kurs in den vergangenen 13 Monaten zeigt eine Schwankung des Kurses von gut 1 zu 1,20 (April 2018) auf gut 1 zu 1,1150 (März 2019). (Chart: cash.ch).

Der Euro-Franken-Kurs in den vergangenen 13 Monaten zeigt eine Schwankung des Kurses von gut 1 zu 1,20 (April 2018) auf gut 1 zu 1,1150 (März 2019). (Chart: cash.ch).

Als Grund werden der Wachstumsrückgang der deutschen Wirtschaft, Sorgen um die Eurozonen-Konjunktur, Ängste vor einer Rezession in den USA und das Gezerre um dem britischen EU-Austritt genannt. Die SNB ist mit gewisser Berechtigung in Sorge, dass der Euro zum Franken wieder zu sehr abschwächt.

Seit Anfang April hat sich der Kurs allerdings wieder über die Marke von 1,13 bewegt, zuletzt stieg er am letzten Donnerstag über diese Marke. Nach der Jordan-Aussage stieg der Euro-Franken-Kurs am Montag von 1,1327 auf 1,1343. Die Effekte der Aussagen sind zunächst überschaubar.

Kann sich Jordan eine solche Aussage überhaupt leisten?

Negativzinsen sind nicht nur in der Schweiz, sondern auch in der Eurozone umstritten. Davon unbeeindruckt haben die SNB und ihre federführenden Direktoren immer wieder betont, dass die Stabilität des Frankens das oberste Ziel sei. Impliziert heisst das, dass die Nebenwirkungen der Tief- und Negativzinsen in Kauf genommen werden – neben der Auswirkung auf die Sparer bergen sie auch das Risiko einer zu laschen Kreditvergabe im Immobilienwesen.

| Hier kritisiert UBS-Chef Ermotti die Nationalbank |

Auch am vergangenen Wochenende betonte Jordan die weitere Bereitschaft zu Devisenkäufen: Die Bilanz der SNB lasse dies zu. Die Bilanz der SNB ist allerdings ein hoch umstrittenes Thema. In einer ungewöhnlichen Intervention im vergangenen Jahr hat Bundesrat Ueli Maurer, Chef des Finanzdepartements, die Aufblähung der SNB-Bilanz kritisiert.

Die Devisenreserven der SNB betrugen 2008 knapp 50 Milliarden Franken. Heute sind es etwa 780 Milliarden. Auch Pensionskassen und Banken - namentlich UBS-Chef Sergio Ermotti - sind der SNB wegen der Negativzinsen schon heftig an den Karren gefahren (cash berichtete). Hier bewegt sich Jordan also auf heiklem Terrain.

Was meinte Jordan wirklich mit seiner Aussage?

Thomas Jordan ist sich bewusst, dass seine Statements kontrovers aufgefasst werden. Beschwichtigend wirkt folgender Satz, den Jordan ebenfalls in Washington äusserte: "Es ist klar, dass unserer Ansicht nach Negativzinsen nicht eine Art neue Normalität darstellen." Auf der anderen Seite dämpfte der SNB-Präsident zu hohe Erwartungen an eine Rückkehr höherer Zinsen: "Womöglich ist es eine Realität geworden, dass derzeit das neutrale Zinsniveau tiefer ist als vor der Finanzkrise."

Indirekt können Jordans Aussagen auch vor dem Hintergrund der Dauer der Negativzinsen gewertet werden. Möglich ist, dass der oberste Schweizer Währungshüter die Schweizer Sparer und die Schweizer Wirtschaft auf eine noch lange Dauer der Negativzinsen vorbereiten will. Die Bereitschaft der SNB, vor der Europäischen Zentralbank (EZB) das Negativzinsenniveau zu reduzieren, ist wohl gering. Die EZB selbst schiebt eine Zinserhöhung immer wieder hinaus. Derzeit wird sie nicht vor 2020 erwartet.

Dazu kommt: In einer neuen Rezession wäre der Handlungsspielraum der Notenbanken nach einer jahrelang lockeren Geldpolitik eingeschränkt. Jordan geht es also auch darum zu signalisieren, dass die SNB auch bei neuen konjunkturellen Widrigkeiten ihren Kurs beibehalten würde.

| Ideen, was Notenbanken in einer neuen Krise unternehmen könnten, disktutierte der deutsche Ökonom Thomas Mayer bei cash.ch vor einigen Wochen: Hier geht es zum Video. |