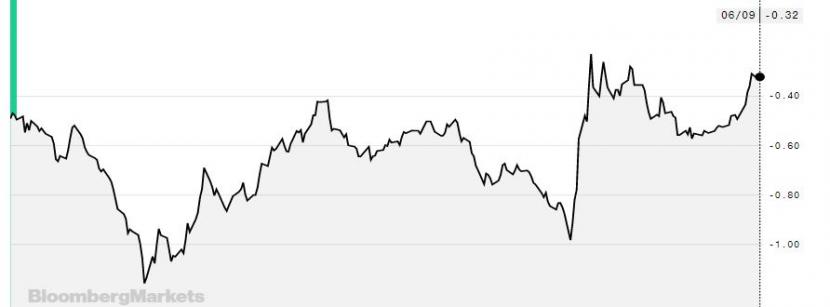

Einer der wichtigsten Indikatoren für die Wohnfinanzierung hat sich in den vergangenen drei Wochen sichtbar bewegt. Die Rede ist von den Zinsen zehnjähriger Obligationen der Schweizerischen Eidgenossenschaft. Die Rendite der Schuldtitel des Bundes ist von von -0,55 Prozent am 18. Mai auf rund -0,32 Prozent angestiegen.

Die Rendite zehnjähriger Bundesobligationen der Schweiz in den letzten zwölf Monaten (Grafiken: Bloomberg).

Was einerseits ein Hinweis auf einen gewissen Optimismus der Märkte in der Corona-Wirtschaftskrise ist (steigende Renditen zeigen, dass Anleger sichere Häfen wie die "Bundesoblis" etwas weniger ansteuern), ist auf der anderen Seite ein potenziell unguter Vorbote für Immobilienbesitzer. Denn Hypothekarzinsen orientieren sich grob am Niveau der Marktzinsen.

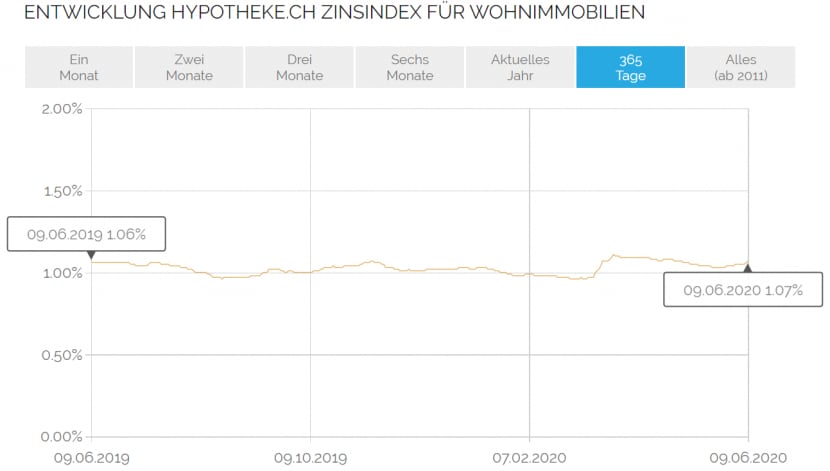

Die Kosten für einen Kredit für ein Haus oder eine Eigentumswohnung sind im bisherigen Jahresverlauf in der Tat etwas höher geworden. Der Durchschnittszins aller angebotenen Hypotheken in der Schweiz liegt im Moment nachfragegewichtet bei 1,07 Prozent, wie das Beratungsunternehmen Vermögenspartner/Hypotheke.ch ermittelt hat. Im Januar und Februar hatte der Durchschnittszins noch weitgehend unter 1 Prozent gelegen.

Die Coronakrise löste im März einen Anstieg der Hypothekarzinsen aus. Als Gründe gelten neben einer nervösen Marktlage die Tatsache, dass die Banken im grossen Stil mit der Vergabe von staatlichen garantierten Hilfskrediten an Unternehmen beschäftigt waren und so die Hypothekenvergabe ins Stocken geriet. Zudem dürften sich die Bedingungen, zu denen sich die Banken selbst am Markt refinanzieren, zu jenem Zeitpunkt leicht verschlechtert haben.

Der Durchschnitt der Hypothekarzinsen in den vergangenen zwölf Monaten (Grafik: Hypotheke.ch).

Allerdings: "Die Hälfte des Anstiegs von März ist schon wieder zurückgekommen", sagt Immobilienexperte Florian Schubiger von Vermögenspartner/Hypotheke.ch. Auch wenn sich die Entwicklung der Hypothekarzinsen kurzfristig nicht leicht vorhersagen lässt, glaubt Schubiger, dass sich das Zinsniveau im Lauf des Jahres nicht dramatisch ändern wird.

Billigangebote dank neuen Playern?

Was vor einem Jahr noch möglich schien, habe sich durch die Coronakrise völlig geändert: "Als in den USA die Zinsen nach oben gingen, ging man noch davon aus, dass sie auch in der Eurozone und in der Schweiz mit der Zeit steigen würden", so Schubiger. "Nun, mit der weiter steigenden Staatsverschuldung durch die Coronakrise, wird es eher noch länger gehen, bis hier die Zinsen anziehen werden."

Allerdings würden in den nächsten Monaten durchaus noch neue Player auf den Markt kommen, beispielsweise Pensionskassen: "Da sich diese nur über den Preis im Markt etablieren können, ist es möglich, dass sie mit sehr günstigen Angeboten aufwarten werden."

Immer noch sind die Zinsen sehr tief. Für ein Haus im Wert einer Million Franken mit einer Hypothek über 800'000 Franken ist eine 5-jährige Festhypothek für 0,7 Prozent zu haben. Voraussetzung ist, dass das Haushaltseinkommen der Hypothekarnehmer brutto bei 150'000 Franken im Jahr liegt. Eine auf zehn Jahre gefixte Hypothek gibt es bei den gleichen Umständen für 0,87 Prozent. Unter Idealbedingungen geht es noch tiefer, wie die Übersicht zeigt:

Top-Zinsen für Hypotheken in der Schweiz

| Hypothek | Zins | Hypothek | Zins |

| Variabel | 2 Prozent | Fest 4 Jahre | 0,37 Prozent |

| Libor 3 Monate | 0,46 Prozent | Fest 5 Jahre | 0,34 Prozent |

| Fest 2 Jahre | 0,46 Prozent | Fest 8 Jahre | 0,44 Prozent |

| Fest 3 Jahre | 0,35 Prozent | Fest 10 Jahre | 0,54 Prozent |

Daten: Hypotheke.ch, Stand 9. Juni, 16 Uhr

Aber werden Banken der Versuchung erliegen, angesichts einer Wirtschaftskrise zum Nachteil der Kunden auf ihre Marge zu schauen? Erleichtert würde es Banken und anderen Hypothekenfinanzierern theoretisch deswegen, weil sie durchs Band hindurch den Referenzzins für Hypotheken mit ändernden Zinssätzen umstellen werden.

Die in London ermittelte und zwischenzeitlich wegen Manipulationen skandalträchtige "London Interbank Offered Rate", kurz Libor, wird ihre Bedeutung auf Ende nächsten Jahres verlieren. Als Ersatz wird der "Swiss Average Rate Overnight" verwendet, kurz Saron. Er wird mithilfe der Repo-Geschäfte ermittelt, bei denen Banken über Nacht bei der Nationalbank Geld leihen. Wie beim Libor ist es auch bei einer Saron-Hypothek möglich, Hypotheken mit einer bestimmten Laufzeit zu definieren. Beim Libor sind bisher vor allem dreimonatige Laufzeiten beliebt gewesen. Sechs oder gar zwölf Monate werden zum Teil auch angeboten.

Der Libor und der Saron sind heute beide negativ. Im Moment bezahlen die Kunden bei einem solchen Roll-Over-Kredit wie einer Libor- oder einer Saron-Hypothek nur die Marge der Bank. Und dies wohl noch ziemlich lange. Es bräuchte auch ziemlich schockartige und von heute aus schwer vorhersehbare Entwicklungen im Weltwirtschaftsgefüge, dass die Referenzzinsen plötzlich ins Plus drehen würden.

«Margen werden nicht sinken»

Für Bewegung wird aber eher sorgen, dass sich die Banken umorientieren müssen. Für Roll-Over-Kredite wenden sich Banken vermehrt - wenn wohl auch noch eher zögerlich - der Saron-Hypothek zu. Die Raiffeisenbanken sowie die Glarner Kantonalbank bieten sie schon an, UBS, Credit Suisse, und die Kantonalbanken von St. Gallen und Zürich gehören zu jenen, die sie ankündigt haben. Den Banken stehen sechs verschiedene Möglichkeiten offen, einen Saron-Hypothekenzinssatz zu berechnen. Welche Methode Banken wählen, kann bei den Zinssätzen kleinere Unterschiede bedeuten.

Geldmarkthypotheken wie Libor- oder Saron-Hypotheken haben nur etwa 10 bis 15 Prozent Marktanteil. Adrian Wenger vom Hypothekenzentrum geht davon aus, dass künftig noch weniger Geldmarkthypotheken abgeschlossen werden. Banken würden vermehrt zu Festhypotheken raten. "Kunden, die auf Geldmarkthypotheken beharren, erhalten Finanzierungen ohne Rahmenlaufzeit oder mit Laufzeiten bis 2021."

Dazu komme, dass im nächsten Jahr sehr viele Hypotheken in der Schweiz ihr Laufzeitende erreichen würden: Fast alle Geldmarkthypotheken und ein grosser Teil der Festhypotheken. Dies bedeute, dass Banken ein grosses Hypothekenvolumen erneuern und fast alle Kreditverträge umschreiben müssten, so Wenger. Unter diesen Voraussetzungen leide wohl der Wettbewerb: "So kann auch erwartet werden, dass die Margen nicht sinken werden."