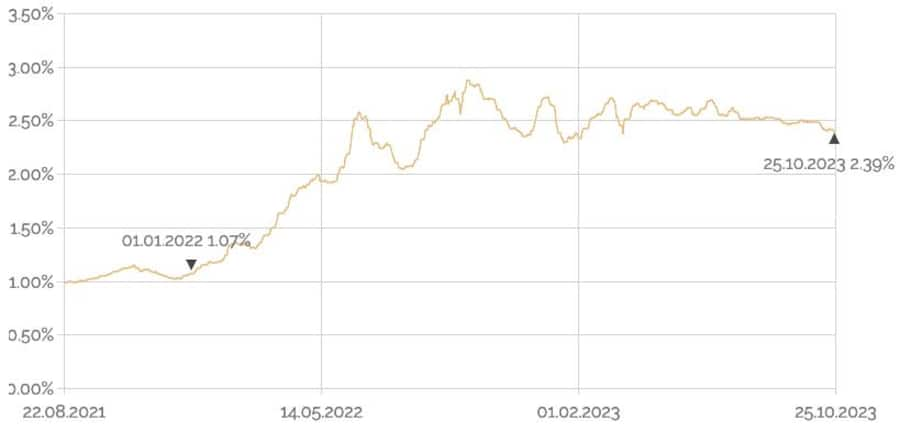

Gemessen am Zinsindex von hypotheke.ch haben sich die Kosten für eine Hypothek seit Anfang 2022 mehr als verdoppelt - von 1,07 auf 2,39 Prozent. Für eine Hypothek von 800’000 Franken zahlt man daher 10’560 Franken mehr pro Jahr, oder 880 Franken pro Monat. Die fünf Zinserhöhungen der Schweizerischen Nationalbank (SNB) seit Frühjahr 2022 haben sich bei den Finanzierungskosten für Wohneigentümer also niedergeschlagen.

Zinsindex für Wohnimmobilien.

Auch wenn die SNB möglicherweise keine weiteren Zinserhöhungen mehr vornimmt, heisst das nicht zwangsläufig, dass die Zinsen kurzfristig sinken werden. Angesichts der globalen Zinstrends, gekennzeichnet durch steigende langfristige Zinssätze und Anleiherenditen, könnten in der Schweiz auch die langfristigen Referenzzinssätze und somit auch die langfristigen Festhypothekarzinssätze weiter ansteigen.

Doch es gibt bewährte Strategien, um die Kreditkosten auch im Umfeld gleichbleibender oder steigender Zinsen zu senken und das Portemonnaie so auch in den kommenden Jahren weniger zu belasten.

1. Bestehende Kreditverträge überprüfen und den Markt überwachen

Man sollte die bestehenden Kreditverträge überprüfen und die Kreditfälligkeiten im Auge behalten. «Fokussieren Sie sich auf Kredite, die in den nächsten 18 Monate fällig werden», rät Giampiero Brundia, Hypothekenexperte und Geschäftsführer von Oxifina.

Sich über die Entwicklungen auf dem Hypothekenmarkt auf dem Laufenden zu halten ist für die Vorbereitung eines Vertragsabschlusses dabei mehr als hilfreich. Die Zinssätze können sich täglich ändern, und es kann sich lohnen, auf den richtigen Zeitpunkt zu warten, um die Hypothek neu zu verhandeln oder zu refinanzieren. «In Zeiten steigender Zinsen ist es entscheidend, proaktiv zu handeln, um die Kosten der Hypothek im Griff zu behalten», fügt Brundia an.

2. Richtige Hypothekarstrategie - Höhe und Laufzeit festlegen

«Nur wer weiss, welche Hypothekarstrategie die richtige für die persönliche Situation ist, kann auch wirklich vergleichen», sagt Florian Schubiger von hypotheke.ch gegenüber cash.ch. Zur Hypothekarstrategie gehören insbesondere die Hypothekarhöhe und das Modell. Anhand der finanziellen Möglichkeiten und der Risikobereitschaft sollte sich jeder Hypothekarnehmer vor einem Hypothekarabschluss klar werden, «in welche Richtung» es gehen soll.

Mit der Hypothekarstrategie schafft man sich eine gute Ausgangslage, um am Schluss transparent vergleichen zu können. Man sollte niemals in ein Gespräch mit dem Banker gehen, ohne sich vorher zu informieren. Denn diese hätten nicht selten Verkaufsziele für gewisse Laufzeiten oder sind angehalten gewisse Geschäfte nur mit einer vergleichsweise hohen Marge abzuschliessen.

3. Mit den Geldgebenden verhandeln und Kredite refinanzieren

Es schadet nie, mit dem Kreditgeber zu sprechen und zu versuchen, bessere Konditionen auszuhandeln. In Zeiten steigender Zinsen können Kreditgeber möglicherweise bereit sein, günstigere Zinssätze anzubieten, um Kunden an sich zu binden.

«Wenn die Zinsen steigen, kann es sich lohnen, über die Refinanzierung Ihrer Kredite nachzudenken», sagt Brundia. Wenn die Bonität gut ist, kann man von niedrigeren Zinssätzen profitieren. Dabei sollte man die Angebote verschiedener Kreditgeber vergleichen, um das beste Angebot zu finden.

Zinsunterschiede von bis zu 0,7 Prozent pro Jahr sind keine Seltenheit. Wer bei einer Hypothek von 1 Million Franken 0.3 Prozent herausholt, spart über zehn Jahre 30'000 Franken.

4. Rating verbessern

Um die besten Zinsen zu erhalten, sollte man sein persönliches Kreditrating optimieren. Dabei stellen Tragbarkeit, Belehnung und Hypothekarhöhe die zentralen Einflussfaktoren auf den Zinssatz dar. Es ist daher ratsam, den Bankberater konkret zu fragen, mit welchen Massnahmen man bessere Zinsen erwarten kann. So ist beispielsweise die Verpfändung von 3a-Guthaben eine gute Möglichkeit, um das Rating zu verbessern.

«Eine transparente Kommunikation mit dem Bankberater ist zu empfehlen. Viele kommen beim Zinssatz weiter entgegen, wenn sie merken, dass sie nicht alleine offerieren und auch noch andere Anbieter mit im Rennen sind», sagt Schubiger. Konkurrenz belebe bekanntlich den Markt, und das lasse die Zinsen purzeln. Doch nicht alle Kreditinstitute verwenden die gleichen Kriterien bei der Zinsgestaltung . Die Abklärung bezüglich Rating-Optimierung sollte daher bei jedem Kreditgeber einzeln gemacht werden.

5. Alle Anbieter vergleichen

Wichtig ist, nicht nur Banken zu vergleichen, sondern auch Pensionskassen, Versicherungen und Anlagestiftungen. «Erfahrungsgemäss sind Banken vor allem bei tendenziell schlechteren Ratings und kurzen Laufzeiten konkurrenzfähig, während die anderen Anbieter vielfach bei guten Ratings und eher längeren Laufzeiten gute Zinsen anbieten», so Schubiger. Das sei aber nur eine Faustregel.

Wie immer beim Vergleichen ist es wichtig, nicht Äpfel Birnen gegenüberzustellen. Das wichtigste ist daher, dass die Ausstellungsdaten der Offerten genau identisch sind. Offerten mit unterschiedlichen Ausstellungsdaten können nicht verglichen werden, da die allgemeinen Zinsen auch kurzfristig zu stark schwanken. Gleiches gilt in Bezug auf die Hypothekarhöhe oder Amortisationen.

«Je nach Anbieter können Gebühren anfallen, beispielsweise für Kreditprüfung, Abschluss und Modellwechsel», warnt Felix Oeschger, Analyst bei Moneyland, gegenüber cash.ch. Diese könnten schnell einige hundert Franken oder noch mehr betragen. Man sollte nach Möglichkeit einen Anbieter wählen, der keine Gebühren verlangt.

6. Richtig Verhandeln

Es ist sehr unwahrscheinlich, dass im Filialkanal ohne Verhandlung direkt der bestmögliche Zinssatz offeriert wird. Es gehört zum Geschäftsmodell der Banken dazu, mit einem Zinssatz in die Verhandlung zu starten, bei dem noch Luft nach unten besteht. «Wer sich dem nicht bewusst ist, der hat schon verloren», warnt Schubiger. Teilweise gehe es fast ein bisschen zu und her wie auf einem Basar.

Beim Verhandeln ist es wichtig, dass alle wissen, dass man noch weitere Angebote am Prüfen ist. Das ist einerseits fair gegenüber denjenigen, die eine Hypothekarofferte ausstellen. Andererseits sorgt es aber auch dafür, dass schon die erste Zinsofferte mit hoher Wahrscheinlichkeit etwas besser ausfällt als wenn der Berater glaubt, als einziger zu offerieren.

Beim Verhandeln ist es ebenso wichtig, genügend Zeit einzuplanen. Man sollte sich früh im Prozess verbindliche Zinsen angeben lassen. Unverbindliche Zinsindikationen nützen nichts, sie können später immer noch angepasst werden. Bei einem verbindlich genannten Zinssatz sollte man immer wissen, wie lange dieser gültig ist.

7. Online Angebote prüfen

«Ich finde es heute zentral, dass jedes Angebot aus einer Bankfiliale im Internet gegengeprüft wird», so Schubiger. Liegt der so ermittelte Zinssatz deutlich tiefer als die beste vorliegende Offerte, sollte man den Prozess «durchspielen» und schauen, was für ein Zinssatz am Schluss rauskommt. Ist die Differenz zu gross – meist liegt sie zwischen 0.2 und 0.5 Prozentpunkten – kann man auch einen online Abschluss ins Auge fassen. Oder mit den so gewonnenen Informationen den Bankberater darauf ansprechen und tiefere Zinsen verlangen.

Weil ein gesunder Konkurrenzdruck zwischen den Anbieter auf den Online-Plattformen besteht – und zusätzlich Transparenz – sind die Zinsen meist besser als in anderen Vertriebskanälen. Kommt hinzu, dass auch Versicherungen, Pensionskassen und Anlagestiftungen im Vertriebskanal von Hypotheken-Plattformen aktiv vertreten sind. Und diese Angebote können teilweise nur über diesen Kanal abgeschlossen werden.

Für Kunden vorteilhaft ist, dass die angezeigten Zinsen im online-Kanal abschlussfertige Zinsen in Echtzeit darstellen. Man sehe so auch sofort, was bei den Zinsen passiert, wenn man beispielsweise die Hypothekarhöhe verändert oder zusätzliche Sicherheiten zur Verfügung stellt. Ein «Spielen und ausprobieren» ist im online-Kanal daher erwünscht und zielführend.

8. Kredite diversifizieren und amortisieren

«Die Diversifizierung Ihrer Immobilienkredite kann helfen, das Risiko zu streuen und das Kreditportfolio weniger anfällig für steigende Zinsen zu machen», rät Brundia. Dass man sich dabei aber an den Kreditgeber mehr als notwendig bindet, ist der Nachteil dieser Finanzierungsmethode.

Man sollte, wenn es die finanzielle Situation erlaubt, auch Kredite zu amortisieren. Je nach Modell und Vertrag kann eine freiwillige Amortisation möglich sein. Man sollte sich diesbezüglich bei seinem Anbieter erkundigen. Und noch wichtiger: Je geringer Ihre Hypothekarschuld ist, desto weniger Hypothekarzinsen müssen Sie bezahlen und desto besser ist Ihre Bonität. Und letzteres hilft gerade dann, wenn eine Hypothek erneuert werden muss.

2 Kommentare

Einige Ratschläge erscheinen mir wie Kaffeesatzlesen. Auch wenn es gelingt, bessere Konditionen herauszuholen, sollte die herausgeholte Differenz für die Amortisation der Hypothekarschuld aufgewendet werden, aber da hapert es oft bei vielen kleinen Immobilienbesitzern an der nötigen, geistigen Disziplin.

Das grundlegende Problem dabei liegt beim Eigenmietwert und grundlegenden gesetzlichen Vorgaben seitens Staat bezüglich Steuerwert & Eigenmietwert. In allen Ländern um die Schweiz ist es üblich, dass eine Hypothek spätestens zum Pensionsalter komplett abbezahlt sein muss. Gäbe es diese Regel auch in der Schweiz wären die Preise für Wohneigentum sicherlich klar tiefer.