Der Anstieg der Teuerungsrate im Februar kam überraschend. Die Konsensschätzungen bei der Inflation in der Schweiz gingen nach dem starken Anstieg im Januar wegen der einmalig höher ausfallenden Strompreise von einem Rückgang auf 3,1 Prozent aus. Die Credit Suisse erwartete gar einen Rückgang auf 2,9 Prozent. Auf dem Newsticker am Montag stand jedoch ein Wert von 3,4 Prozent - zur Überraschung vieler Marktteilnehmer. Als deutlich zu hoch erwies sich auch die Kerninflation, welche um 0,8 Prozent in die Höhe kletterte.

Wer nun hofft, dass damit bei der Teuerung der Zenit erreicht ist, dürfte gemäss Thomas Gitzel, Chefökonom bei der VP Bank, enttäuscht werden. "Da in der Schweiz der Anteil administrativer Preise sehr hoch am Warenkorb ist, unterliegt die Prognose höheren Unsicherheiten. Gerade in Bezug auf Wohnungsmieten könnte es in der Schweiz noch weiter nach oben gehen. Ich erachte eine Inflationsrate von 3,7 Prozent nicht als abwegig", so Gitzel.

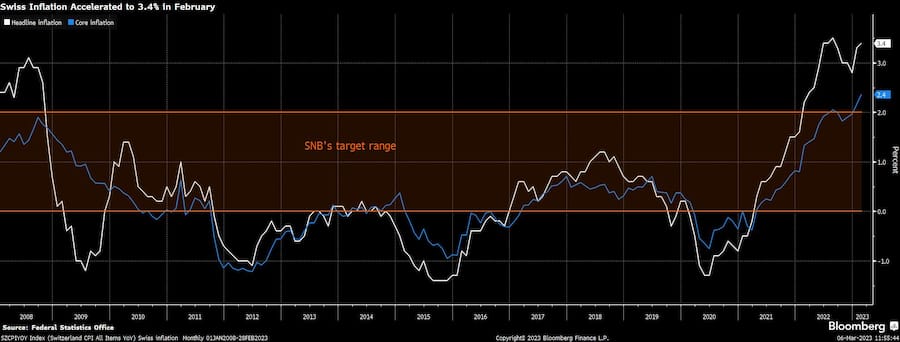

Entwicklung der Teuerung und der Kernteuerungsrate in der Schweiz.

Die sich als hartnäckig entpuppende Inflation stellt denn auch in Frage, ob der erwartete Zinshöhepunkt in der Schweiz im März erreicht wird. Bisher sah die Konsensprognose vor, dass die Schweizerische Nationalbank (SNB) an Ihrer Sitzung am 23. März die Leitzinsen nochmals um 0,50 Prozent auf 1,50 Prozent anheben und dann auf diesem Niveau belassen werde.

Diese Hoffnung scheint sich mit den am Montag publizierten Teuerungszahlen zerschlagen zu haben. Nun erhalten Stimmen wie die von Nadia Gharbi bei Pictet Wealth Management mehr Gewicht, die im März eine Erhöhung um 0,50 Prozent erwarten - gefolgt von ein oder zwei weiteren Leitzinserhöhungen um 0,25 Prozent.

Saron-Zinssatz bei 2 Prozent oder 2,25 Prozent?

Und Nadia Gharbi ist nicht allein. Unter den Ökonomen war Gitzel mit seiner Zinsprognose bisher der "Zins-Bär": "Wir gehen schon seit längerem davon aus, dass die SNB bis auf 2 Prozent erhöhen wird. Die SNB ist eine stabilitätsorientierte Notenbanken und hat – wie die anderen Notenbanken übrigens auch – einen positiven realen Leitzins zum Ziel. Erst dann ist eine Notenbanken restriktiv." Tritt dieses Szenario in diesem Jahr ein, so würde das für Saron-Hypothekargläubiger eine Verdoppelung des Zinssatzes ergeben.

Eine Kehrtwende hat am Montag die bisher "optimistische" Credit Suisse (CS) vollzogen, die in ihrer Prognose nun sogar weiter geht als Gitzel. CS-Ökonom Maxime Botteron schreibt in einer Mitteilung, dass "die SNB ihre Geldpolitik weiter straffen muss, und zwar stärker als was bisher erwartet wurde.“ Die Credit Suisse rechnet nun gar mit einer SNB-Anhebung um 75 Basispunkt am 23. März und weitere 50 Basispunkte im Juni. Damit würde der Leitzins bei 2,25 Prozent stehen - ein Wert, auf den vor Jahresfrist wohl praktisch niemand gewettet haben dürfte.

Alexander Koch von Raiffeisen sieht die Wahrscheinlichkeit ebenfalls deutlich gestiegen, dass die Leitzinsen an der nächsten SNB-Sitzung nicht mehr nur um 0,25 Prozent, sondern um 0,50 Prozent erhöht werden könnten. Mittelfristig ist er allerdings weniger "pessimistisch" als Gitzel. Er erwartet bis im Sommer einen Konjunkturabkühlung - und deshalb bleibe offen, ob die SNB die Zinsen später noch einmal anheben werde.

Die UBS sieht das ähnlich. Alessandro Bee erwartet "für die SNB eine Zinsanhebung im März auf 1.50 Prozent und dann stabile Leitzinsen. Die überraschend hohe Inflation im Februar, insbesondere im Dienstleistungsbereich, bringt jedoch das Risiko mit sich, dass die SNB über den März hinaus mit Zinsanhebungen fortfährt." Die Erwartung eines relativ moderaten Vorgehens der SNB begründet die grösste Schweizer Bank mit dem Umstand, dass "es 2023 nicht zu starken Zweitrundeneffekten bei der Teuerung in der Schweiz kommt, da der Lohndruck nur moderat zunimmt."

Entwicklung Frankenkurs kann entscheidend sein

Das Zünglein an der Waage könnte die Kursentwicklung des Schweizer Franken sein. Der starke Franken hat 2022 dafür gesorgt, dass der Teuerungsauftrieb in der Schweiz tief bleib und die Inflation deutlich unter dem Niveau in der Eurozone verharrte. Seit Oktober 2022 hat sich der Euro zum Franken allerdings aufgewertet und steht mittlerweile wieder knapp unter der Parität. Entsprechend fällt dieser Faktor mit seiner preisdämpfenden Wirkung für den Moment weg.

Wie stark die SNB über die nächsten Monate an der Zinsschraube dreht, dürfte zudem auch von der Fed und der EZB abhängen. Wird die Zinsdifferenz zum Euro und Dollar zu gross. dürfte die SNB nicht darum herum kommen, die Zinsen ebenfalls weiter zu erhöhen. Sollten die beiden Leitwährungen in den nächsten Monaten zum Franken deutlich zulegen, so könnte auch die Teuerung in der Schweiz einen neuerlichen, deutlichen Schub erhalten. Gitzel hält dazu denn auch fest, dass der Franken derzeit alles andere als stark sei. "Gemessen an der Kaufkraftparität ist der Franken sogar unterbewertet", betont der Ökonom.

Wegen dem schwächelnden Franken und der hartnäckigen Inflation wäre es wohl trotzdem keine Überraschung. wenn die SNB an der März-Sitzung die Zinsen um 0,75 Prozent erhöht - so wie es die Credit Suisse jetzt prognostiziert. Die Schweizer Währungshüter waren in der Vergangenheit immer wieder für Überraschungen gut und haben den "Markt" mit ihren Entscheiden überrascht und sozusagen auf dem falschen Fuss erwischt. So im letzten Jahr, als die SNB mit einer deutlicheren Zinserhöhungen vorging. Ihr Ziel war damals, jegliche Zweifel im Keim zu ersticken, dass es ihr bei der Inflationsbekämpfung nicht ernst sei.

13 Kommentare

Die hochdotierten Währungshüter von Jordan über Lagarde bis zu Powell gehören alle hinter Gitter. Zuerst haben sie mit ihrer Niedrigzinspolitik die ganze Welt ins Risiko getrieben und jetzt haben sie viel zu lange mit Zinserhöhungen zugewartet. Sie meinten dass die Inflation nur von kurzer Dauer und vorübergehender Natur sei. Dümmer geht nimmer!!!!

Ja die Minuszinsen haben mehr geschadet als geholfen. Klar jetzt wollen die Nutznießer nicht davon loslassen. Aber jetzt Kommen die Schäden davon zur Auswirkung . Ade schöne neue Welt MMT und Minuszinsen

Letztendlich spielt aktuell jede Zinserhöhung nur in die Hände der Banken. Allen voran der CredidSuisse mit den derzeit teuersten Hypozinsen. Kein Wunder, dass gerade sie mit einer nächsten erhöhung von 0,75 % rechnet. Es ist wohl auch ihr Wunsch. Dann können sie die Zinsen noch weiter erhöhen. Die Rechnung ist einfach: 4% Zins auf 10J Laufzeit und 0 % Zins für dasselbe Geld für den Gläubiger auf dem Sparkonto. Die Rechnung geht schon bei einem Betrag von 1. Mio zugunsten der Banken auf. Der gigantische Volksdiebstahl ist derzeit auf dem Markt sowohl für den Schuldner wie für den Gläubiger eindeutig Beobachtbar.

Der große Diebstahl waren die Minuszinsen. Enteignung der Sparer Förderung der Schuldner.

Die Zinse müssen auf 7 - 9% steigen, sonst droht uns ein Ungemach! Die Negativzinsen waren mehr als schlecht für die Wirtschaft. Dasselbe wäre, wenn ich Jahre nur noch grosszügiger Kreditnehmer wäre und jetzt die Schulden begleichen müsste. Ob eine Finanzkrise noch zu verhindern ist?