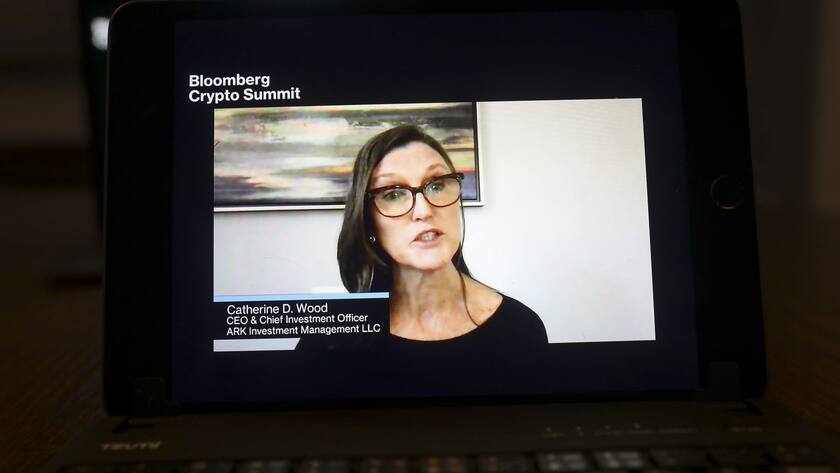

Erst diese Woche offenbarten die 13F-Filings, dass Michael Burry – bekannt für seine erfolgreiche Wette gegen den US-Immobilienmarkt im Jahr 2007 – auf fallende Kurse des viel beachteten "Ark Innovation ETF" (ARKK) von Starinvestorin Cathie Wood setzt (mehr dazu hier). Burry hat dafür ein Instrument gewählt, welches für Privatanleger kaum zugänglich ist: sogenannte Put-Optionen.

Diese geben dem Käufer das Recht, Aktien zu einem bestimmten Zeitpunkt zu einem vorher festgelegten Ausübungspreis zu veräussern. Fällt der Kurs vor dem Ablaufdatum der Option unter dem Ausübungspreis, kann der Inhaber der Put-Optionen die Aktien mit Gewinn verkaufen. Für Privatanleger bieten sich in der Regel eher Optionsscheinen an. Diese werden – im Gegensatz zu Optionen – von Banken standardisiert herausgegeben und lassen sich daher besser an der Börse handeln.

Inverser ETF gegen Cathie Wood

Das US-Investmenthaus Tuttle Capital Management möchte nun einen ETF ins Leben rufen, mit dem Kleinanleger auf fallende Kurse von Cathie Woods ARKK wetten können. Der "Short ARKK ETF", der derzeit noch von der US-Börsenaufsicht SEC geprüft wird, soll ein sogenannter inverser ETF werden. Solche ETF bieten Kleinanlegern die Chance, auf fallende Kurse von Indizes zu setzen. Das Prinzip ist einfach: Fällt der SMI um ein Prozent, sollte der inverse ETF auf den SMI um ein Prozent gewinnen. Die Möglichkeit anhand inverser ETF gegen Länderindizes oder Themen-ETF zu wetten, ist an sich nichts Neues.

Dass man als Privatanleger aber gegen einen aktiv gemanagten Fonds oder ETF wetten kann, war bislang noch nicht möglich. "Soweit ich weiss, ist das beispiellos", sagt Ben Johnson vom Finanzdatenanbieter Morningstar gegenüber dem US-Anlegermagazin Barrons. Tuttle Capital möchte mit dem "Short ARKK ETF", der das Kürzel SARK tragen soll, ein Bedürfnis unter Kleinanlegern stillen. "Bei Privatanlegern steigt offensichtlich der Appetit auf Short-Positionen in unrentablen Technologieunternehmen", sagt Matt Tuttle, CEO von Tuttle Capital Management.

Viele bewerten die Positionen im ARKK als zu riskant. Cathie Wood setzt im grossen Stil auf Firmen wie Tesla oder Square, die an der Börse schwindelerregend hohe Bewertungen aufweisen. Der ETF konnte lange Zeit eine spektakuläre Performance aufweisen. Von Anfang 2020 bis zum Februar 2021 war der ARKK um über 200 Prozent angestiegen. Doch im Frühling geriet der Kurs arg unter Druck und büsste vom Hoch bis zu 35 Prozent ein. Sorgen über Zinserhöhungen belasteten vor allem Wachstumsaktien, deren zukünftigen Gewinne zumindest teilweise bereits im Kurs eingepreist sind. Auf Jahressicht weist der ARKK ein Minus von 6 Prozent auf.

ETF sinnvoll?

Doch würde sich ein Kauf dieses ETF lohnen? Morningstar-Experte Johnson ist da skeptisch. Das Ertragspotenzial durch solche inversen ETF ist laut ihm sind relativ gering. "Das Beste, was Sie bekommen können, ist eine Rendite 100 Prozent auf Ihre Investition. Das setzt allerdings voraus, dass ARK seine Portfolios in den Ruin treibt." Auf der anderen Seite sei das Schlimmste, was passieren könne, das ARK ein weiteres Rekordjahr wie 2020 verzeichnet. "Dann werden Sie komplett abgefackelt."