Der Swiss Market Index SMI verlor in der Corona-Krise von Mitte Februar bis zum Tiefpunkt am 23. März rund 28 Prozent seines Wertes. Was dann darauf folgte, ist eine so genannte Bärenmarktrally, also eine kräftige Aufwärtsbewegung nach einem crashenden Markt. Der SMI stieg seit dem Tiefpunkt bis heute um 17 Prozent an. Doch um wieder das Februar-Niveau zu erreichen, müsste der Index nochmals um 18 Prozent ansteigen. Hier der Verlauf des SMI seit Jahresbeginn. Ersichtlich sind unten auch die gestiegenen Tagesvolumen.

Der SMI seit Anfang 2020 (Quelle: Bloomberg).

Vergangene Bärenmärkte rufen in Erinnerung, dass starke Gegenbewegungen immer ein Bestandteil von Bärenmärkten waren. Dies zeigt der Blick zurück auf die Finanzmarktkrise 2008, in der es zu ein paar Gegenbewegungen kam. Ende Oktober 2008 nahm der amerikanische S&P 500 innerhalb von sechs Tagen um 19 Prozent zu.

Diese Bärenmarktrally löste damals eine Reihe von Kommentaren aus. Die Kommentatoren gingen bereits von einer Bodenbildung aus. Doch sieben Tage danach erreichte der S&P 500 erneut neue Tiefststände. Erst im März 2009 wurde der Boden erreicht. Hier der Chart des S&P 500 von Anfang 2008 bis Ende 2009.

Der amerikanische S&P 500 Index in den Jahren 2008-2009 (Quelle: Bloomberg).

Wie sieht das heute aus? Anastassios Frangulidis, Chefstratege bei Pictet Asset Management, ist über die derzeitige Gegenbewegung an den Märkten nicht erstaunt. Nach dem starken Rückgang im März und der damit verbundenen deutlichen Verschlechterung der Anlegerstimmung sei aus rein technischer Sicht eine Gegenbewegung zu erwarten gewesen. Die Stärke sowohl der Korrektur als auch der Gegenbewegung sei jedoch bemerkenswert und habe mit der ausserordentlichen Lage rund um das Coronavirus zu tun, sagt Frangulidis gegenüber cash.

Das durchschnittliche Verhältnis zwischen Optionen auf fallende und Optionen auf steigende Kurse der letzten fünf Tage liegt momentan bei knapp 0,5. Das heisst: Die Investoren wetten momentan wieder mehrheitlich auf steigende Kurse. Es fragt sich nur, wann diese wieder auf den Boden der Realität zurückgeholt werden. Zumal der Volatilitätsindex VIX immer noch bei 44 Punkten steht, was eine sehr hohe Nervosität am Markt bedeutet.

Bei den Gewinnschätzungen gibt es Luft nach unten

Was könnte einen nächsten Absturz verursachen? Für Raiffeisen-Anlagechef Matthias Geissbühler ist eines klar: "Die harten Makrodaten in den kommenden Wochen werden extrem schlecht sein und die globale Wirtschaft wird im zweiten Quartal 2020 in eine tiefe Rezession fallen."

Entsprechend erwartet die Raiffeisen Schweiz weitere Gewinnwarnungen und Dividendenkürzungen. Während der deutliche Einbruch der Wirtschaft mittlerweile "Konsens" sei, so Geissbühler, müssten die Gewinnschätzungen noch weiter nach unten revidiert werden. Zusätzlich könnten demnächst erste grössere Kreditausfälle im Hochzinsanleihen-Bereich anfallen.

Sicher ist die Antwort der Wirtschaftspolitik auf die aktuelle Krise beispiellos. Allein in der Schweiz wurden Wirtschaftshilfen im Wert von 40 Milliarden Franken gesprochen. Und die USA geht mit einem Zwei-Billionen Budget in den Kampf gegen die Corona-Krise. Doch die Finanzmarktkrise von 2008 lehrt uns, dass zwischen Beschluss der Wirtschaftshilfen Ende 2008 und dem Tiefststand der Aktienmärkte im März 2009 drei Monate lagen. Der US-Beschluss in der jetzigen Krise ist gerade zwei Wochen alt. Im Median dauerte es sogar 148 Handelstage, bis der amerikanische S&P 500 nach Beginn eines wirtschaftlichen Abschwungs nicht mehr fiel.

Mindestens zehn Prozent Korrekturpotenzial vorhanden

Zweitens stellt sich die Frage, wie gross ein Kurssturz sein könnte. Für Frangulidis ist es vorstellbar, dass die Tiefpunkte vom März nochmals getestet werden. Geissbühler hingegen ist optimistischer: Aufgrund der massiven geld- und fiskalpolitischen Massnahmen geht er davon aus, dass die Tiefststände nicht mehr getestet werden. "Von den aktuellen Niveaus ist aber mit einem nochmaligen Taucher um bis zu zehn Prozent zu rechnen. Dies wäre im Rahmen einer ordentlichen Bodenbildungsphase auch normal und würde nochmals Kaufgelegenheiten eröffnen."

Unausgesprochen bleibt also das Szenario, dass die Tiefpunkte vom März nicht nur getestet, sondern nochmals durchbrochen werden könnten. Die Eintretenswahrscheinlichkeit mag geringer sein als bei den beiden obigen Szenarien, doch auszuschliessen ist sie nicht. Zumal eine V-förmige Erholung der Wirtschaft immer unwahrscheinlicher wird. So meinte die frühere Fed-Chefin Janet Yellen in einem Interview mit CNBC, dass sie einen weit schlimmeren Ausgang der Krise als eine V-Erholung befürchte.

Hände weg von den Zyklikern

"Im Szenario eines erneuten Kurseinbruchs wären die Verlierer einmal mehr die zyklischen Sektoren, wie die zyklischen Konsumgüter oder der Finanzsektor", sagt Frangulidis. Hingegen defensive Sektoren wie der Gesundheitssektor oder die nicht zyklische Konsumgüter würden besser abschneiden.

Für Geissbühler käme in einer zweiten Korrekturphase ein weiteres Element dazu: Vor allem Firmen mit einer schlechten Bilanz und geringen Liquiditätspolstern würden überproportional leiden. Qualitätstitel mit soliden Bilanzen und dominierenden Marktstellungen könnten sich hingegen relativ gut halten. Denn Unternehmen, welche sich stark verschuldet haben, werden in der aktuellen Situation Mühe haben, mehr Fremdkapital zu erhalten. Und wenn, dann zu höheren Kosten.

Im SMI stuft Geissbühler Adecco als grossen möglichen Verlierer ein. Denn die Arbeitslosenzahlen würden in den kommenden Monaten in Europa weiter ansteigen und Neueinstellungen fänden wohl bis auf weiteres keine mehr statt. Auch temporäre Arbeitskräfte brauche es zur Zeit nicht.

Für Frangulidis sind es Unternehmen im zyklischen Konsumgüterbereich wie Richemont oder Swatch oder im Finanzsektor eine UBS oder Credit Suisse, die am stärksten betroffen sein könnten.

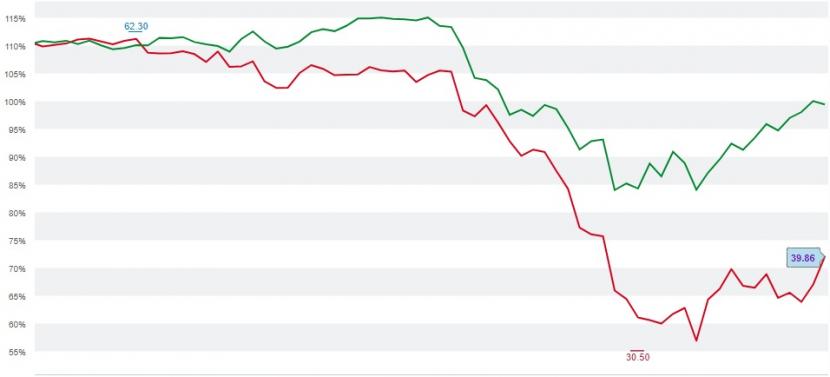

Der Kursverlauf des Zyklikers Addecco (rot) und dem defensiven Wert Novartis (grün) seit Anfang Jahr (Quelle: cash).

Wie kann man sich gegen eine weitere Korrektur schützen? Eine erste Massnahme besteht sicherlich darin, die Aktienquote zu reduzieren. Mit der gewonnenen Liquidität ergeben sich dann drei Möglichkeiten. Erstens: Der Cash-Bestandteil im Portfolio wird angehoben.

Zweitens: Der Anteil an qualitativen Unternehmensanleihen oder Gold im Portfolio wird erhöht. Drittens: Der Kauf von Put-Optionen auf einen Index, man wettet also auf einen sinkenden Markt. Hier ist zu bedenken, dass die Kosten, sprich Volatilität, in "Stressphasen" sehr hoch sind. Dies bedeutet, dass die Optionen am Markt teuerer sind, als es die Bewertungsmodelle voraussagen.

Haben Sie keine Zeit, die Finanzmärkte zu verfolgen?

- Delegieren Sie die Vermögensverwaltung an einen unserer 5 Schweizer Anlageexperten.

- Alle Strategien lassen sich transparent miteinander vergleichen.

- Den Anlageexperten können Sie jederzeit austauschen.