Es sind drei Faktoren, die auf den ersten Blick für die Aktie der Credit Suisse sprechen. Erstens, nach den Milliardenabschreibungen wegen der Pleiten der Geschäftspartner Greensill Capital und Archegos sind Aufräumarbeiten im Gange, die das beschädigte Image der Bank wiederherstellen.

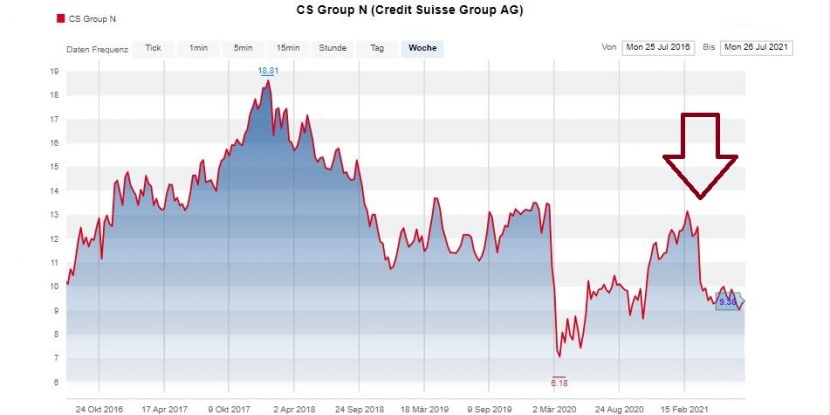

Zweitens ist der Kurs der Aktie der Bank so tief gefallen (mit 18 Prozent Minus seit Januar liegt der Kursverlauf weit hinter den übrigen SMI-Aktien, die fast alle positiv performt haben), dass es eigentlich nur noch aufwärts gehen kann. Und dann, drittens, ist die CS an der Börse mit einem auf zwölf Monate geschätzen Kurs-Gewinn-Verhältnis von 7 um rund 20 Prozent tiefer bewertet als die übrigen grossen globalen Banken im Schnitt.

Der Archegos-Kollaps (Pfeil) führte im März 2021 zu einem zweiten Kursabsturz nach der Coronakrise ein Jahr zuvor - der Kurs der Credit-Suisse-Aktie hat sich davon bisher nicht erholt und kostet weiterhin weniger als 10 Franken (Chart: cash.ch).

Die Zahlungsunfähigkeit von Archegos im März gegenüber den kreditgebenden Prime Brokern, zu denen auch die CS zählte, wird die Bank im zweiten Quartal eigenen Angaben zufolge rund 600 Millionen Dollar kosten. Verglichen mit einem bereits bekannten Verlust von 4,4 Milliarden Franken aus dem ersten Quartal ist dies relativ wenig und vor allem, dank der Vorankündigung einschätzbar.

Weil wegen Archegos die Risiken insbesondere im Geschäfte mit Hedgefonds zurückgefahren wurden, dürfte das Geschäft der Investmentsparte alles im allem aber Einbussen erlitten haben. Und gibt noch grössere Probleme wegen Archegos.

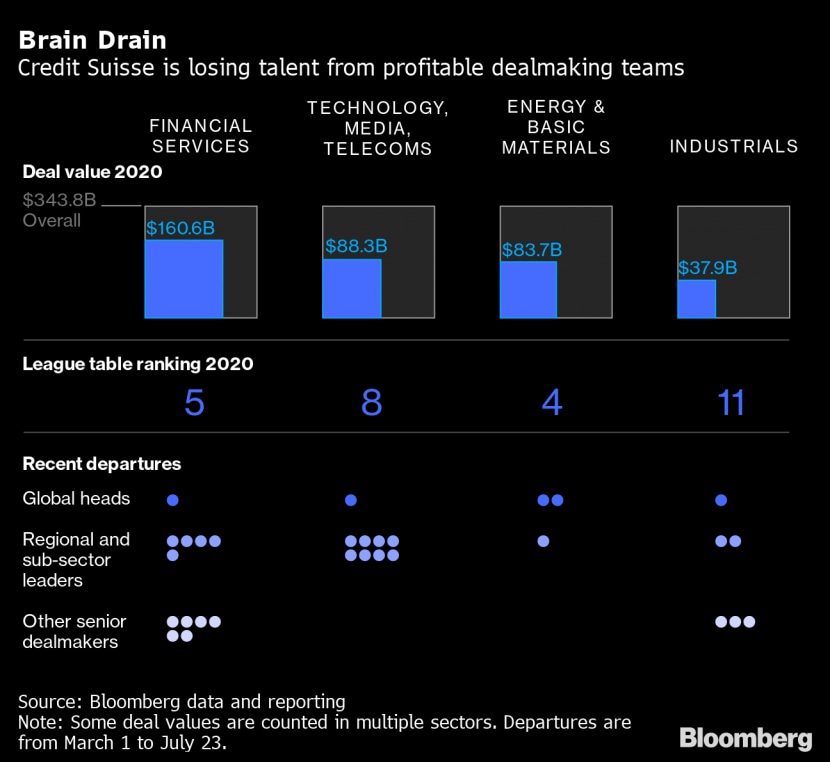

Exodus in der Investmentbank

So hat die Krise um das New Yorker Family Office die CS mit einer Art Nachbeben heimgesucht: In der Form von Abgängen von Spezialisten. Laut dem Datenanbieter Refinitiv haben im zweiten Quartal 40 wichtige Fachleute aus der Unternehmensfusionen- und der Kapitalmarktberatung die Bank verlassen.

M&A (Mergers & Acquisitions) ist für die CS in den vergangenen Jahren ein wichtiges Geschäft gewesen. Es erlangte im Zusammenhang mit der prestigeträchtigen Übernahme von First Boston vor fast 30 Jahren Bedeutung. Schwierig für die CS ist diese Krise, weil die Begleitung von Fusionen und Übernahmen sehr profitabel ist und ausserdem das Eigenkapital der Bank nicht bindet, wie dies der Handel und das Anleihengeschäft tun.

An einer empfindlichen Stelle wird die Bank auch getroffen, weil die für Technologie, Medien und Telekom zuständigen Teams unter Abgängen leiden, wie die Nachrichtenagentur Bloomberg schreibt. Dieser Bereich ist bisher so etwas wie ein Paradepferd der CS gewesen.

Als Grund für das Verhalten der davonlaufenden M&A-Investmentbanker werden Bonuskürzungen und der allgemeine Reputationsverlust des Finanzkonzerns genannt. CEO Thomas Gottstein wird am Donnerstag als ein Firmenchef vor Medien und Analysten treten, der wichtige Mitarbeiter nicht bei der Bank halten konnte und dessen Institut dadurch die Begleitung grosser Deals entgehen könnte.

Die Bloomberg-Grafik zeigt, wie bei der CS Kader und Spezialisten die Bank verlassen.

Es wird der Bank in dieser Orientierungskrise zunächst auch kein "Ritter in schimmernder Rüstung" zu Hilfe eilen - im wahrsten Sinn des Wortes nicht. Der neue VR-Präsident Antonio Horta-Osorio, der sich nach einer Adelstandserhebung mit Ritterschlag in Grossbritannien Sir Antonio nennen kann, wird wohl noch keine neuen Akzente setzen wollen. "Wir erwarten zu diesem Zeitpunkt keinerlei strategische Ankündigungen", schreibt Vontobel-Analyst Andreas Venditti in einem Börsenkommentar.

Ein Update zur Strategie wird erst gegen Ende Jahr erwartet. An den Grundfesten der Bank, die grob in eine Vermögensverwaltung und eine Investmentbank eingeteilt ist und die wichtige Aktivitäten in der Sparte Swiss Universal Bank gebündelt hat, dürfte Horta-Osorio sowieso nicht rütteln. Die CS ist relativ avers gegen radikale Einschnitte: 2017 platzte der während zwei Jahren geplante Börsengang der Schweizer Einheit.

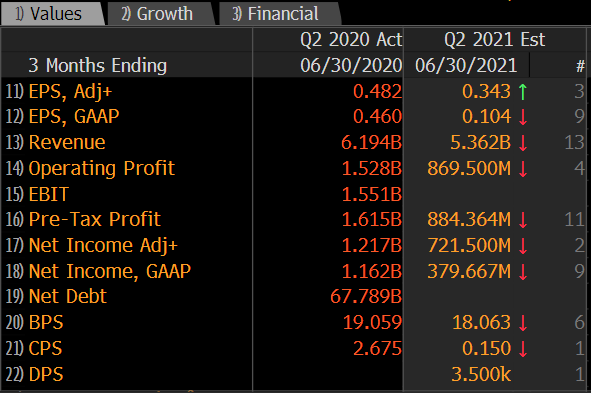

Analysten-Konsens zum Credit-Suisse-Zweitquartalsergebnis gemäss Bloomberg.

Der Markt wird am Donnerstag auch die einzelnen Kennzahlen abtasten. Der Analysten-Konsens gemäss Bloomberg geht davon aus, dass der Reingewinn verglichen zum zweiten Quartal 2020 auf ein Drittel zusammengeschrumpft ist. Der Vorsteuergewinn dürfte sich auf 884 Millionen Franken fast halbiert haben. Beim Ertrag gehen die Experten davon aus, dass er für den Zeitraum April bis Juni ebenfalls rückläufig gewesen ist.

Sollte die CS wie im ersten Quartal 2021 bei den operativen Werten brillieren, gäbe dies der Aktie kurzfristig Schub. Allerdings gibt es auch hier Skepsis. In der Vermögensverwaltung könnte das Wachstum gelitten haben, weil der doppelte Einfluss der Archegos- und der Greensill-Pleite auch Schatten auf das Geschäft mit den privaten Milliardenvermögen der Welt wirft.

Für einen mittelfristigen Schub beim Aktienkurs fehlen so weiterhin die Treiber. Noch sind die Unsicherheiten um die Bank zu gross und selbst gute operative Zahlen würden nur ein Stück Investorenvertrauen zurückbringen, das ja nicht nur von Abschreibern, sondern auch von erneuten Kaptialerhöhungen belastet worden ist. Vor diesem Hintergrund ist auch die tiefe Bewertung kein Kaufgrund. Das jetzige KGV wäre nur bei guten Wachstumsaussichten attraktiv. Dass solche mit der Ergebnispräsentation am Donnerstag schon erkennbar werden, ist nicht zu erwarten.