Wenn die Renditen beziehungsweise Zinsen von Anleihen sinken, steigen gleichzeitig deren Kurse. Wenn also mehr Geld in Anleihen fliesst, kann dies als Zeichen von wirtschaftlicher Unsicherheit verstanden werden. Denn Anleihen gelten als risikoarme Investments. In der Schweiz, wo die Zinsen für Bundesobligationen mit zehn Jahren Laufzeit für den grösseren Teil der vergangenen fünf Jahre negativ waren, kann man ein Lied davon singen: So wie der Franken sind "Bundesoblis" eine Fluchtinvestition für Anleger, wenn die wirtschaftliche Lage unbequem ist.

In Deutschland wird ebenfalls genau auf die Anleihenrenditen geschaut, denn diese bilden gewissermassen die "Basis" für die Anleihenmärkte in der Eurozone. Sinkende Zinsen sind nicht nur ein Zeichen von wirtschaftlicher Verunsicherung, sie sind im schlimmsten Fall auch eine Rezessionswarnung. Die Frage, ob aus den Anleihenzinsen eine kommende Rezession herausgelesen werden kann, wird in Europa gerade wieder geführt. Michael Krautzberger, Leiter europäische Anleihen beim weltgrössten Vermögensverwalter Blackrock, gibt seine Einschätzung.

cash.ch: Die Rendite von Bundesanleihen ist gesunken, bei fünfjährigen Laufzeiten ist sie negativ. Was treibt den Kurs deutscher Staatsanleihen an?

Michael Krautzberger: Der Grund sind schon ganz klar die deutlich gesunkenen Konjunkturerwartungen. Grosse Länder in der Eurozone 'flirten' mit Null- oder Negativwachstum: Deutschland war beim Bruttoinlandprodukt im vierten Quartal bei null, Italien war negativ.

Demnach macht sich Pessimismus breit?

Das Bild in der Eurozone hat sich seit Anfang 2018 dramatisch geändert. Die Einkaufsmanagerindizes, also ein wichtiger Gradmesser für die Konjunkturentwicklung, waren vor einem Jahr bei einem Wert von 58, jetzt sind wir noch bei 50. Das zeigt ein schwaches Wachstum an. Das hat auch damit zu tun, dass mehr und mehr Leute ihre Ansicht revidieren, dass die Europäische Zentralbank (EZB) im Herbst 2019 die Zinsen erhöht.

Was ist Ihre Prognose zur EZB?

Ich glaube auch nicht, dass wir noch dieses Jahr eine Zinserhöhung der EZB sehen, wohl auch nicht gleich Anfang 2020.

Also ist es ein Mix von Faktoren, der die Anleihenrenditen bewegt?

Wenn wir das alles zusammennehmen, also eingetrübte Konjunktur, verschobene Zinserwartungen, dazu noch der Handelskonflikt USA-China, die Probleme Italiens und der ungelöste Brexit: Es ist nicht untypisch, dass in solchen Zeiten die Renditen der 'Bunds' fallen, also der deutschen Staatsanleihen. Denn auch sie sind 'sichere Häfen'.

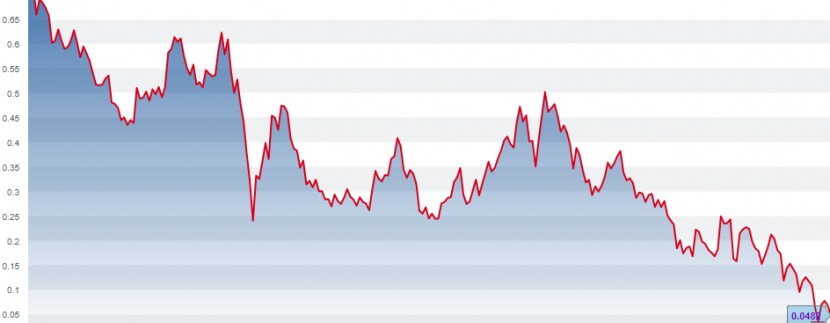

Die Entwicklung der Zinsen deutscher Staatsanleihen («Bunds») mit zehn Jahren Laufzeit in den vergangenen 12 Monaten (Grafik: cash.ch)

Auch Anleihen der wichtigen Euroländer Frankreich, Österreich, Belgien oder Niederlande sind bei der Rendite gesunken (siehe auch Tabelle am Artikelende) – ein klares Zeichen der Schwäche der Eurozone?

Wenn man sich die Konjunkturabschwächung anschaut, schon. Es ist aber – gewissermassen – noch ein halbwegs gutes Zeichen, dass die Renditen all dieser Länder fallen. Wenn nur die 'Bund'-Anleihen fallen würden, wäre die Lage bedenklicher. Denn wenn die Renditen anderer Länder nicht fallen würden, würde ja deren so genannte Risikoprämie oder 'Spread' gegenüber deutschen Staatsanleihen ansteigen. Damit wäre das Kreditrisiko dieser Euroländer höher.

Würden Sie soweit gehen, aus tieferen Bondrenditen aktuell Rezessionsanzeichen herauszulesen?

Rezessionsängste kann man klar aus der aktuellen Entwicklung der Anleihenzinsen herauslesen. Diese sind sogar deutlich. Eine Rezession in diesem Jahr ist allerdings nicht das Szenario von Blackrock.

Sind die ebenfalls tieferen Renditen für britische 'Gilts' und italienische BTPs wegen spezifischer Ereignisse wie der Brexit-Unsicherheit und der Wirtschaftskrise in Italien eher Besonderheiten am Bondmarkt, oder reihen diese sich in das allgemeine Bild hinein?

Diese beiden Länder haben ein Eigenleben und sind am Anleihenmarkt nicht nur von den globalen Rezessionsängsten getrieben. Bei Italien ist die Rendite ja seit Anfang Februar wieder gestiegen, womit sich der 'Spread' zu Deutschland erhöht hat. Daran sieht man schon, dass Italien das Eurozonenland mit dem höchsten Kreditrisiko ist. Schlagzeilen, Meinungsumfragen und politische Äusserungen aus Italien sorgen auch für Volatilität. Daher müssen die spezifischen Gründe in Italien angeschaut werden.

Gibt es Anzeichen, dass die Bondmärkte ein bestimmtes Brexit-Szenario einkalkulieren?

Der wichtigste Brexit-Indikator ist das britische Pfund, das sich zum Euro im Moment eher in einer Seitwärtsbewegung befindet. Natürlich haben die Anleihenrenditen auch etwas mit dem Brexit zu tun, aber auch mit den Wirtschaftszahlen in Grossbritannien, die zuletzt nicht so gut gewesen sind. Der Markt preist in jedem Falle nach wie vor eine sehr hohe Unsicherheit ein, allerdings nicht unbedingt einen harten Brexit. Man geht davon aus, dass es noch einen Deal gibt, oder dass die Frist für den britischen EU-Austritt Ende März verlängert wird.

In den USA lagen die Renditen zehnjähriger Treasuries in November bei 3,2 Prozent, nun sind wir wieder bei etwa 2,6 Prozent. Wo liegen in Bezug auf die Rezessionsgefahr die Unterschiede, wo die Gemeinsamkeiten mit Europa?

Eine Parallele ist sicher die deutliche Wirtschaftsabschwächung in beiden Regionen. Entscheidende Unterschiede bestehen aber die Leitzinsen: Im November war der Markt davon ausgegangen, dass die Notenbank Fed die Zinsen quartalsweise erhöht. Auch eingetrübte Wirtschaftsdaten hielten zunächst nicht von der Prognose ab, dass die Fed im Zinserhöhungsmodus bleibt, was Ängste auslöste. Nun aber zeigte die Fed, wie flexibel sie ist und wie schnell sie reagieren kann. Im Moment preist der Markt wohl sogar eine leichte Zinssenkungsfantasie ein.

Was ist Ihre generelle Prognose für die Leitzinsentwicklung in den USA?

Es würde mich nicht überraschen, wenn die Fed dieses Jahr komplett stillhält. Wenn dies der Konjunktur hilft, dann kommt der nächste Zinsschritt vielleicht Anfang nächsten Jahres. Die USA haben allerdings gegenüber Europa im Moment den entscheidenden Vorteil, dass sie bei einer Wirtschaftsabkühlung genug Pulver trocken haben und Zinsen senken können. Die Fed hat ja auch schon die Bilanz verkleinert. In Europa sind die Zinsen ja schon negativ und die Bilanz der EZB ist sehr gross.

In der Schweiz reden wir immer davon, dass die Schweizerische Nationalbank (SNB) die Zinsen erst erhöht, wenn die EZB dies getan hat – nur wenige Stimmen vertreten die gegenteilige Position. Wo reihen Sie sich ein?

Ich bin auch in jenem Lager, das keine Eile bei der Schweizer Notenbank sieht. Die SNB ist gut beraten, zu warten. Wenn es zu einer Rezession kommt, dürfte das ja auch wieder Geld in den sicheren Hafen Franken fliessen lassen. Das will die SNB ja nicht mit Zinserhöhungen zusätzlich anschieben.

Werden eigentlich risikofreie Assets generell wieder beliebter? Dies hätte ja auch einen Einfluss auf die Aktienmärkte.

Ein bisschen eine Verschiebung sehe ich schon. 2018 war ein ungewöhnliches Jahr: In den USA war sowohl der Aktienmarkt als auch der Anleihenmarkt negativ. Das ist aber eine Ausnahmeerscheinung. Ich glaube schon eher, dass das klassische Muster zurückkommt: Gute Konjunkturdaten treiben Aktienmärkte an, schlechte Daten treiben die Anleihenkurse an. Damit wird aber auch die Risikodiversifikation bei Anlagen wieder besser funktionieren als 2018.

Zinsen bzw. Renditen von Staatsanleihen nach Laufzeiten

| Land | 2 Jahre | 5 Jahre | 10 Jahre | Leitzins |

| Deutschland | -0,62 Prozent | -0,38 Prozent | 0,10 Prozent | 0 |

| Frankreich | -0,47 Prozent | -0,11 Prozent | 0,50 Prozent | 0 |

| Belgien | -0,48 Prozent | -0,16 Prozent | 0,67 Prozent | 0 |

| Österreich | k.A. | 0 | 0,45 Prozent | 0 |

| Niederlande | -0,55 | -0,26 Prozent | k.A. | 0 |

| Italien | 0,69 Prozent | 1,91 Prozent | 3,08 Prozent | 0 |

| Grossbritannien | 0,72 Prozent | 0,85 Prozent | 1,10 Prozent | 0,75 Prozent |

| Schweiz | -0,81 Prozent | -0,59 Prozent | -0,34 Prozent | -0,75 Prozent |

| USA | 2,53 Prozent | 2,54 Prozent | 2,72 Prozent | 2,5 Prozent |

Daten: cash.ch / Stand: 15. Februar 2019, 15.30 Uhr