Steigende oder fallende Anleihezinsen sind ein wichtiger Gradmesser für die konjunkturelle Entwicklung. Und da tut sich weltweit einiges, auch in der Schweiz.

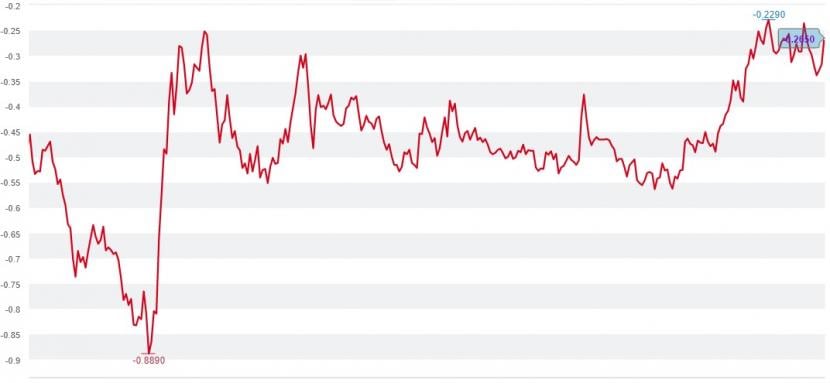

Zwischen Jahresbeginn und Ende Februar stieg die Rendite der Schweizer Bundesobligationen mit zehnjähriger Laufzeit von -0,525 Prozent auf -0,229 Prozent stark an. Daraufhin ging die Rendite auf -0,265 Prozent wieder leicht zurück. Damit befindet sich der Zinssatz aber immer noch auf dem März-Niveau des vergangenen Jahres.

Rendite der Schweizer Bundesobligationen mit zehnjähriger Laufzeit seit Januar 2020 (Quelle: cash.ch).

Am Obligationenmarkt spiegelt sich damit die Erwartung der Märkte einer steigenden Inflation. Eine Entwicklung, die durch das US-Konjunkturpaket im Umfang von 1900 Milliarden Dollar und die anhaltende Geldschwemme der Notenbanken weiter befeuert wird. Zu sehen ist diese Entwicklung an der Rendite der US-Staatsanleihen mit zehnjähriger Laufzeit. Diese hat sich seit Jahresbeginn von 0,917 auf 1,774 Prozent beinahe verdoppelt.

Rendite der Bundesobligationen beeinflusst Hypozinsen

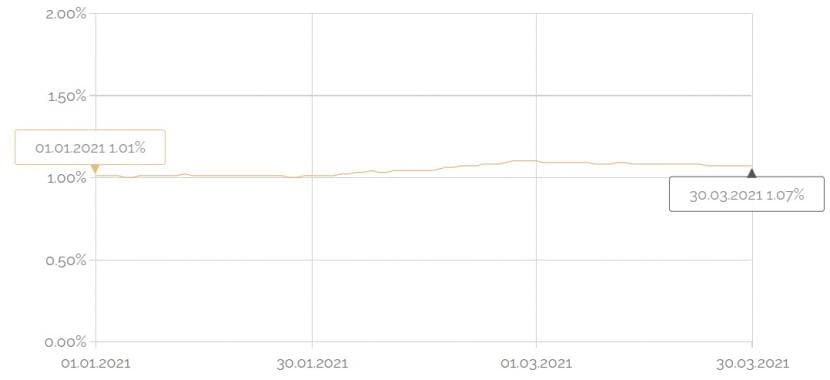

Warum sollte diese Entwicklung am Anleihemarkt bestehende oder zukünftige Immobilienbesitzer überhaupt interessieren? Denn die Zinsen für Wohnungs- und Hauskredite werden massgeblich von den Renditen der Bundesobligationen beeinflusst. Der Zinsindex für Wohnimmobilien des Vergleichsportals Hypotheke.ch stieg im Februar von 1,01 auf 1,1 Prozent an. Daran ist zunächst nichts dramatisch - und doch war dies eine stärkere Bewegung nach oben als üblich. Im März ist der Index im Gleichschritt mit den Renditen der Schweizer Bundesobligationen leicht zurückgekommen.

Entwicklung des Zinsindex von Hypotheke.ch seit Jahresbeginn (Quelle: Hypotheke.ch).

Dabei ist der Zinsanstieg weniger bei Hypotheken mit kürzeren Laufzeiten zu beobachten. Der Februar-Anstieg des Index von Hypotheke.ch ist vielmehr auf Zinserhöhungen bei Laufzeiten ab fünf Jahren zurückzuführen – je länger die Laufzeit, desto stärker der Zinsanstieg.

Die Rendite bei den US-Staatsanleihen mit zehnjähriger Laufzeit könnten bis Jahresende auf 2 Prozent oder mehr ansteigen, sagt Bantleon-Chefökonom Daniel Hartmann im Gespräch mit cash.ch. Bei den Schweizer Bundesobligationen mit gleicher Laufzeit stehe ebenfalls ein weiterer Renditeanstieg gegen die Nullgrenze an.

Zehn-Jahres-Hypotheken bieten Sicherheit

Dies wird Auswirkungen auf die Immobilienfinanzierung haben. Was heist: Die absoluten Tiefststände bei den Hypothekarzinsen dürften der Vergangenheit angehören. Dies sagt Florian Schubiger, Mitbegründer Plattform Hypotheke.ch. Der Experte erwartet grundsätzlich keinen starken Zinsanstieg, wie er zu cash.ch sagt. Schubiger schliesst aber gleichzeitig nicht aus, dass die Inflation wegen einer massiven Geldschwemme plötzlich stark einsetzen kann und damit die Hypothekarzinsen nach oben treibt.

Wohneigentümer, die über längere Zeit in einer Liegenschaft bleiben wollen, empfiehlt Schubiger als Inflationsabsicherung eine Hypothek mit zehnjähriger Laufzeit. Mit einer guten Bonität erhält man aktuell einen Hypothekarzins unter 0,7 Prozent. Pensionskassen und Anlagestiftungen sind laut Schubiger derzeit die attraktivsten Hypothekenfinanzierer.

Wer eine langfristige Hypothek zu tiefen Zinsen abschliesst, profitiert als Hausbesitzer im Endeffekt sogar von der Inflation. Steigt nämlich diese, gehen langfristig auch die Immobilienpreise nach oben. Die Hypothek ist ein sogenannter Nominalwert. Das bedeutet: Bei steigender Inflation wertet sich die Hypothek und damit die Schuld real ab.

Fünf-Jahres-Hypothek als Saron-Alternative

Wer mehr Risiko eingehen will und vermögend ist, fährt aktuell mit der Saron-Hypothek mit unbefristeter Laufzeit und variablem Zinssatz sehr gut - aktuell 0,35 Prozent bei einer Top-Bonität. Erst wenn der Saron-Zins die Nulllinie überschreitet, ist bei bereits laufenden Saron-Hypotheken mit einem Zinsanstieg zu rechnen. Der Saron-Zins beträgt aktuell minus 0,73 Prozent.

Die Zinssätze für Geldmarkthypotheken wie der Saron-Hypothek orientieren sich an den kurzfristigen Zinsen, die von der Nationalbank gesteuert werden. Senkt die Nationalbank ihren Leitzins, sinken in aller Regel auch die kurzfristigen Zinsen und umgekehrt. Seit 2015 beträgt der Leitzins in der Schweiz -0,75 Prozent. Eine weitere Leitzinssenkung ist derzeit unwahrscheinlich.

Saron-Hypothekennehmer spekulieren aber auch darauf, dass die Schweizer Nationalbank (SNB) die Leitzinsen noch lange nicht erhöhen wird. Doch Daniel Hartmann vom Vermögensverwalter Bantleon geht davon aus, dass die Notenbanken bereits 2023 mit Leitzinserhöhungen auf die steigende Inflation werden reagieren müssen. Die SNB werde dann "dankend" mit der Europäischen Zentralbank (EZB) gleichziehen.

Ob die Saron-Wette aufgeht, hängt daher in erster Linie von der Inflationsentwicklung und der Reaktionsstärke der Zentralbanken ab. Wem dies zu riskant ist und sich trotzdem nicht auf zehn Jahre binden will, empfiehlt sich daher eine Hypothek über fünf Jahre. Diese ist ebenfalls bei einem Zinssatz ab 0,35 Prozent erhältlich.