Keine zwei Wochen ist es her, dass die Aktie des Nahrungsmittelkonzerns Nestlé zum ersten Mal in der traditionsreichen Firmengeschichte in dreistellige Kursgefilde vorstiess (cash berichtete). Bei 100,42 Franken war dieser Ausflug dann allerdings bereits wieder zu Ende. Die Aktie fiel zurück.

Seither liegt sie bei Kursen knapp unter 100 Franken in Lauerstellung und wartet auf neue Impulse. Für einen solchen Impuls sorgt am frühen Dienstagmorgen die bekannte Nahrungsmittelanalystin von J.P. Morgan. Ohne zu zögern erhöht sie das Kursziel auf 120 (zuvor 100) Franken und wiederholt ihre Kaufempfehlung. Und das, obwohl die Nestlé-Aktie unter Berücksichtigung der Dividendenzahlung von Mitte April alleine in diesem Jahr um fast 28 Prozent zulegen konnte.

Mit ihrem Kursziel von 120 Franken hebt sich die für die US-Investmentbank tätige Analystin von den Kurszielen ihrer Berufskollegen ab. Erhebungen der Nachrichtenagentur AWP zufolge liegt das durchschnittliche Kursziel gerademal bei 99 Franken und damit sogar etwas unter dem Schlusskurs vom Montagabend. Das überrascht, empfehlen doch nicht weniger als 16 von 27 Analysten die Aktie zum Kauf.

Nestlé entscheidend für den SMI

Die J.P.-Morgan-Analystin begründet ihre zuversichtliche Haltung mit der erwarteten Belebung bei der Umsatzentwicklung sowie mit dem Gewinnverbesserungspotenzial im Zusammenhang mit der Reinvestition von Barmitteln und den Umstellungen im Firmenportfolio. Dennoch liegen ihre Gewinnschätzungen für das Jahr 2020 gerademal um 4 Prozent über dem Durchschnitt der übrigen Analysten.

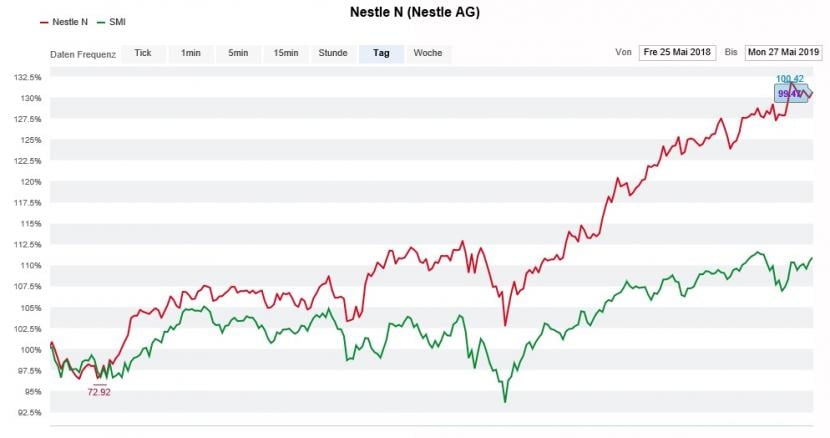

Die Nestlé-Aktie (rot) zieht den SMI (grün) mit sich (Quelle: www.cash.ch)

Der Swiss Market Index (SMI) hat der Nestlé-Aktie in diesem Jahr einiges zu verdanken. Von den fast 1300 Punkten, um die das Börsenbarometer seit Ende Dezember zulegen konnte, ist das Indexschwergewicht für mehr als die Hälfte verantwortlich. Ein Vorstoss auf 120 Franken liesse den SMI um weitere 5 Prozent oder gut 500 Indexpunkte ansteigen.

Allerdings könnte dem SMI die Dominanz von Nestlé ebensogut zum Nachteil werden. Denn ein Schnäppchen ist die Aktie schon eine ganze Weile nicht mehr. Am Kurs-Gewinn-Verhältnis (KGV) für das nächste Jahr gemessen liegt ihre Bewertung mittlerweile um nicht weniger als 30 Prozent über dem langjährigen Durchschnitt. Und mit der steigenden Erwartungshaltung der Analysten und Anleger steigt bekanntlich auch die Gefahr von Enttäuschungen.