Der Aktienmarkt, gemessen am breiteren US-Index S&P 500, hat im Lauf des Januars rund 9 Prozent an Kurswert gewonnen und damit einen aufsehenerregenden Jahresstart erlebt. Anfang Februar riss der Aufwärtstrieb ab. Immer häufiger wurde von einer FOMO-Rally gesprochen, von "Fear of Missing Out", also einer Angst der Investoren, Kursgewinne zu verpassen.

Mike Wilson von Morgan Stanley, der bekannteste und mithin sehr treffsichere Pessimist im Krisenjahr 2022, warnt weiter vor zu grossem Übermut. Die Märkte würden einen Zins-Höchststand der Fed einpreisen, der "nicht wirklich bald eintreffen werde", schrieben Wilson und sein Team in einem Marktkommentar. "Das Verhältnis von Risiko zu Ertrag ist so schlecht wie eh und je in diesem Bärenmarkt", heisst es dort.

Der Markt ist damit anfälliger auf eine neue Korrektur geworden. Eine Verschlechterung der Fundamentaldaten und Zinserhöhungen der Notenbank Federal Reserve (Fed) mitten in der Berichtssaison mit schwächeren Zahlen dürften den US-Aktienmarkt bis im Frühling zu neuen Tiefs führen. Der S&P 500 fiel im Oktober 2022 auf 3528 Punkte und hat sich seitdem wieder auf ein Niveau über 4000 Punkten bewegt. Glaubt man Wilson, fällt der Punktestand wieder in Richtung der Oktober-Tiefs zurück.

Zinssenkungen 2023 wieder weniger realistisch

Die Fed hat den amerikanischen Leitzins in der Zwischenzeit auf 4,5 Prozent angehoben und zwar von einer beginnenden Phase der "Disinflation" gesprochen, aber auch weitere Zinsschritte in Aussicht gestellt. Ein überraschend starker Arbeitsmarkt führt zu neuen Befürchtungen, dass die Löhne steigen und dies die Inflation und damit auch die Zinsen über längere Zeit auf erhöhtem Level halten könnte. Es wäre die Rezession, die auch schnellere Zinssenkungen mit sich bringen würde. Die Wahrscheinlichkeit einer schrumpfenden Wirtschaft in den USS wird aber jetzt als geringer eingeschätzt als vor einem Monat.

Im Januar erwartete ein Teil des Marktes, dass die Fed die Zinsen noch 2023 wieder senken werde. Diese Prognose verliert sich nun zusehends im Nichts. Doch aus Sicht von Morgan Stanley macht sich der Aktienmarkt bezüglich der Fed immer noch Illusionen. Anders als der Anleihenmarkt hätte der Aktienmarkt die Tatsache nicht akzeptiert, dass die Notenbank länger als angenommen ihren Straffungskurs beibehalten könnte, so das Expertenteam.

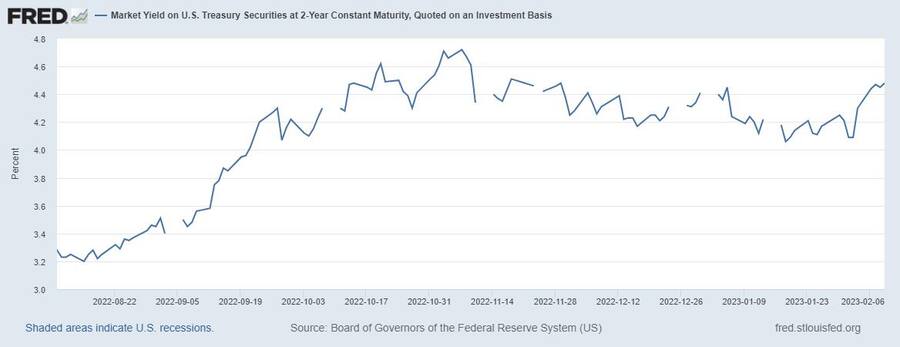

Einen Hinweis auf eine noch für längere Zeit restriktive Zinspolitik in den USA lieferten die Zinsen am kurzen Ende, die zuletzt wieder nach oben gegangen sind. Staatanleihen der USA mit 2 Jahren Laufzeit rentieren im Moment bei 4,48 Prozent, gegenüber 4,09 Prozent Anfang Februar.

Die Rendite 2-jähriger US-Staatsanleihen in den vergangenen 6 Monaten

Der Markt ist auch verunsichert durch die uneinheitlichen Zahlen aus der Bilanzsaison. Allen die Resultate der Tech-Aktien haben für Nervosität gesorgt, denn die eigentlichen Zahlen fielen oft unter den Erwartungen aus, dafür wollte die Wall Street die Massenentlassungen bei den Tech-Firmen honorieren.

Laut Morgan Stanley ist das Gesamtbild aber negativ. Die nach vorne gerichteten Schätzungen zu den Gewinnen pro Aktie sind im Jahresvergleich nun negativ, weswegen von einer Gewinnrezession gesprochen wird.

Im Laufe der Woche werden in den USA neue Inflationszahlen erwartet. Nachdem die Teuerung in den USA im Dezember auf 6,5 Prozent fiel, dürfte sich im Januar vor allem wegen höherer Benzinpreise wieder um 0,4 bis 0,5 Prozent angestiegen sein: Dies ist zumindest die vorherrschende Erwartung. Damit käme die Inflation im Jahresvergleich auf 6,2 Prozent zu stehen. Die Inflationszahlen werden am morgigen Dienstag veröffentlicht.

Mit Material von der Nachrichtenagentur Bloomberg.