Vor zwei Jahren waren Luxusgüter-Aktien ein Problem. Ein Absatzeinbruch in China setzte der Branche zu. China und besonders Hongkong sind einer der wichtigsten Märkte für Uhren, Schmuck und andere luxuriöse Besitztümer, denn die wachsende Zahl von Millionären, aber auch die wachsende Mittelschicht liebt das Prestige grosser, oft geschichtsträchtiger westlicher Marken.

Trotz einer Erholung des weltweiten Geschäfts im vergangenen und diesen Jahr, ablesbar unter anderem auch an den Uhrenexportzahlen der Schweiz, sind die Kurse der beiden grossen Schweizer Luxusgüterproduzenten dieses Jahr gesunken. Auch hier ist China ein Grund, denn der Handelskonflikt zwischen US-Präsident Donald Trump und dem Regime in Peking könnte den Konsum negativ belasten. Das ist aber noch kein Grund, folgende Aktien nicht näher zu betrachten:

Swatch Group

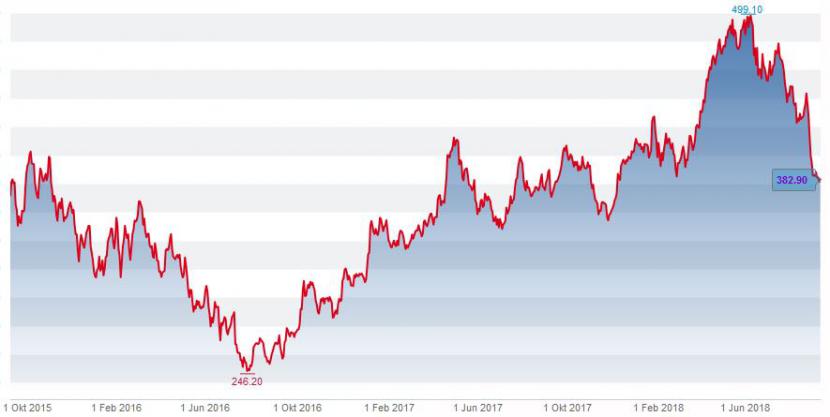

Weder Gewinneinbussen noch Verluste von Marktanteilen plagen die Swatch Group. Mit den Halbjahreszahlen Mitte Juli erreichte Swatch Rekordwerte und übertraf die Prognosen. Dennoch ist die Aktie des Uhrenkonzerns von einem Vierjahreshoch bei knapp 500 Franken im Juni auf 383 Franken gefallen.

Die Swatch-Aktie in den vergangenen drei Jahren (Grafik: cash.ch)

Dass die Swatch-Aktie doch so in die Tiefe rauschte, hat mit dem wieder stärkeren Franken, vor allem aber auch den Zollstreitigkeiten zu tun. "Würden die USA den Konflikt mit China morgen beilegen, wäre die Aktie an einem anderen Ort", sagt René Weber, Analyst bei der Bank Vontobel. Er erachtet das Ausmass des Kursrückgangs für übertrieben, sieht aber auch Gründe, die gegen einen schnellen Rebound des Kurses sprechen: Dazu gehörten schwächere Exportzahlen und eine Verlangsamung des Wachstums in China und Hongkong, was aber vor allem auf einen Basiseffekt zurückzuführen ist, da im zweiten Halbjahr 2017 bereits ein zweistelliges Wachstum resultierte.

Die Swatch-Aktie ist wieder ein bisschen zu dem geworden, was sie schon einmal 2016/17 inmitten der Absatzkrise in China geworden war: Ein Titel für Contrarians. Bevor man aber gross einsteigt und berechtigterweise auf einen Kursanstieg hofft, müssen sich zumindest die politischen Unsicherheiten noch etwas abbauen.

Fazit: Swatch hat das Potential, an der Börse wieder auf 500 Franken und darüber hinaus zu steigen. Die Bewertung mit einem Kurs-Gewinn-Verhältnis 19 ist relativ moderat.

Compagnie Financière Richemont

Das Luxusmarkenkonglomerat Richemont hat an der Börse nach kritisch betrachteten Jahreszahlen Ende Mai fast ein Fünftel verloren. Dies führte dazu, dass der Kurs aktuell bei etwa 81 Franken steht. Ein Update nach fünf Geschäftsmonaten, das vergangene Woche publiziert wurde, kam hingegen gut an. Richemont macht nur rund 40 Prozent des Umsatzes mit Uhren. Der Rest geht auf Schmuck und andere Edelprodukte zurück, und gerade Schmuck bringt doppelt so viel Marge ein wie Uhren.

Auch Richemont bekommt die Handelsstreitigkeiten zu spüren und steht wie die gesamte Luxusgüterbrache unter dem Risiko konjunktureller Negativentwicklungen sowie auch Terrorgefahren, die den Tourismus stören. Aber Richemont hat damit angefangen, in den Vertriebskanälen aufzuräumen und befindet sich operativ in einer guten Verfassung. Die Meinung ist verbreitet, dass der Aktienpreis bei Richemont unverdient tief sei. So erhält der Titel schon so etwas wie den Charakter einer Value-Aktie. Mit Annahmen über die Cash-Flow-Entwicklung berechnet die ZKB den fairen Wert der Aktie bei über 100 Franken.

Daher: Der SMI-Titel Richemont hat auf jeden Fall Potential und kann problemlos auf über 100 Franken steigen. Das relativ hohe Kurs-Gewinn-Verhältnis von 27 dürfte dabei kein Hindernis sein.

Lalique Group

Neben Swatch und Richemont gibt es kaum noch kotierte Schweizer Luxusgüterunternehmen. Noch zu nennen ist Lalique, ein erst im Sommer gelisteter Neuling an der Börse SIX. Das Geschäft von Lalique besteht zu 55 Prozent aus Parfums und Kosmetik und zu 45 Prozent aus Glaswaren.

In der Welt der Glasobjekte ist Lalique ein legendärer Name, der in Frankreich im Jahr 1886 entstanden war. In der Ära des Jugendstils und des Art Déco schuf Lalique berühmte Objekte und stattete Wohnhäuser, Hotels oder Passagierdampfer aus. Heute ist der Hauptaktionär der Schweizer Unternehmer Silvio Denz.

The French Line’s S. S. Normandie featured a dining room that was decorated with Lalique glass, reminiscent of Hall of Mirrors at Versailles pic.twitter.com/cWAQzMMeVA

— Henry Voigt (@HenryBVoigt) April 9, 2018

Das Geschäft mit den hochpreisigen Glaswaren von Lalique muss aber auf Profitabilität getrimmt werden. Der margenträchtige Bereich mit Düften und Kosmetik hingegen spricht grundsätzlich für das Unternehmen. Aber für interessierte Aktionäre besteht ein weiteres Problem: Nur 22 Prozent der Aktien werden überhaupt frei am Markt gehandelt. Im Gegensatz zu Swatch und Richemont ist das Lalique-Papier jüngst gestiegen, und zwar um 5 Prozent seit Anfang August, aber natürlich mit tiefem Handelsvolumen.

Somit gilt: Alles in allen ist Lalique eine Aktie, die man etwas mit Vorsicht betrachten muss, auch wenn Potential vorhanden ist. Am Markt besteht die Meinung, der Kurs schon etwas stark gestiegen sei und so die Gefahr einer Korrektur berge.

Moët Hennessy Louis Vuitton

Der von Paris aus gesteuerte Luxusgüterkonzern LVMH wiederum ist einer der wichtigsten globalen Mitbewerber von Swatch und Richemont. LVMH ist aber breiter diversifiziert. Neben Uhren – darunter auch Schweizer Marken, die Sparte führt der bekannte Manager Jean-Claude Biver – und Schmuck gehören auch Mode, Accessoires Kosmetik oder Champagner- und Weingüter zum Markenportefeuille.

Diese Diversifizierung und der Besitz weltberühmter Marken wie Louis Vuitton, Dior, Bulgari oder Veuve Clicquot ist eine grosse Stärke von LVMH. Der Kurs der Aktie ist in den vergangenen Jahren hauptsächlich nach oben gegangen. In den letzten 24 Monaten hat sich der Kurs verdoppelt. Über den Sommer nun hat sich der Kursverlauf etwas abgeflacht, aber die Bewertung ist immer noch relativ hoch: Das KGV für 2019 liegt bei 25. Das ist auch einer der Gründe, weswegen die britische Bank HSBC nur ein "Hold" empfiehlt. Eine grosse Zahl anderer Banken, darunter UBS und Credit Suisse, empfehlen LVMH zum Kauf.

Dennoch: Vieles spricht dafür, dass die LVMH-Aktie an der Pariser Börse von aktuell 292 Euro auf über 330 Euro steigen kann. Das sind keine schlechten Prognosen - Swatch und Richemont dürften aber die noch interessanteren Kurswachstumsaussichten bieten.