Tiefer als erwartete US-Inflationsdaten vom letzten Donnerstag haben die Börsen weltweit nach oben getrieben und die seit Anfang Oktober dauernde Mini-Rally fortsetzen lassen. Die Märkte loten aus, inwiefern die US-Notenbank Fed die Gangart in der Geldpolitik reduzieren könnte. Zudem heben Berichte aus China, dass die Null-Corona-Politik mit kleinen Schritten gelockert wird, zusätzlich die Stimmung an den Märkten.

cash.ch hat sich in diesem aufgehellten Marktmfeld nach erfolgversprechenden Investments umgeschaut. Folgende vier Ideen sind daraus entstanden:

VIX: Die Volatilität wird zurückkommen

"Wenn eine Baisse zu Ende geht, gibt es am Schluss meistens noch sehr starke Preisbewegungen", warnte Pictet-Chefstratege Anastassios Frangulidis im cash-Interview von letzter Woche. Wegen der drohenden rezessiven Phase sei es gut möglich, dass die Gewinnerwartungen für die Unternehmen weiter nach unten geschraubt werden. Solange es keine Signale von der Fed gibt, dass sie ihren restriktiven Kurs tatsächlich ändert, besteht daher weiterhin ein Korrekturpotenzial an den Börsen.

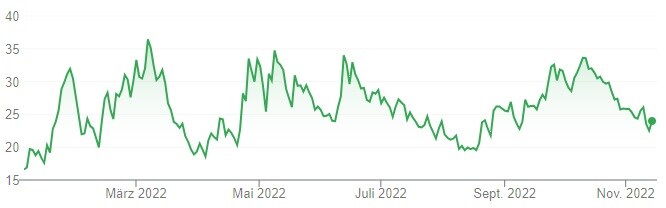

Wenn die Märkte in den kommenden Monaten nochmals korrigieren, dann wird dies an der Kursentwicklung des "VIX" offensichtlich. Es besteht eine gegenläufige Korrelation zwischen dem "Volatility Index" - auch Angstbarometer genannt - und dem US-Index S&P 500. Fällt der S&P 500, steigt in der Regel der VIX und vice versa. Mit der aktuellen Markterholung ist der VIX von gut 33 auf 22 Punkte gesunken. Ein Niveau, wo ein Investment in den "iPath Series B S&P 500 VIX Short-Term Futures ETN (Exchange Traded Notes)" (ISIN: US06747R4772) wieder interessant wird.

Kursverlauf des VIX seit Jahresbeginn (Quelle: Google).

Wer den oben genannten Fonds Anfang September zum Ende des letzten Bärenmarkt-Rallys für gut 18 Dollar eingekauft hatte, konnte diesen kurze Zeit später, am 11. Oktober, für knapp 22 Dollar verkaufen - eine Rendite von 20 Prozent. Investoren, die an VIX-Fonds interessiert sind, sollten ihre Anlage aber nur für kurze Zeitperioden tätigen - es fallen Rollkosten an, wenn von einem Kontrakt auf den nächsten umgestellt wird.

Dollar: Überbewertung bietet Chancen

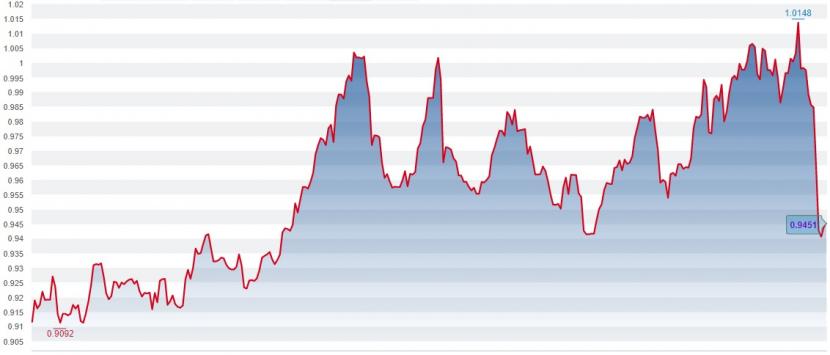

Schweizer Anlegerinnen und Anleger mit Investitionen in US-Aktien erfreuten sich gemessen am S&P 500 in den letzten fünf Handelstagen an Kursgewinnen von knapp 5 Prozent. Ärgerlich nur, dass in der gleichen Zeitspanne der Dollar gegenüber dem Franken 4,5 Prozent verloren und das Kursplus seit Jahresbeginn auf 3,6 Prozent reduziert hat. Die Erwartung einer weniger restriktiven Fed treibt zwar die Börsen nach oben, schlägt sich aber direkt auf die Stärke der Weltwährung durch.

Kursentwicklung des Dollars in Franken seit Jahresbeginn (Quelle: cash.ch).

Seit Jahresbeginn hat der US-Dollar Index, der den Wert des Dollars mittels eines Währungskorbs aus sechs Währungen vergleicht, um gut 12 Prozent an Wert gewonnen. Die Abwärtsrisiken beim Dollar sind wegen der hohen US-Schuldenquote von 130 Prozent aber gross. Kommt in den USA im nächsten Jahr mit der erwarteten Rezession die geldpolitische Trendwende, dürfte die momentane Stärke schnell der Vergangenheit angehören.

Für Schweizer Anlegerinnen und Anleger heisst dies zweierlei: Erstens vermindert man mit einem stärkeren Home-Bias bei Aktien die Währungsrisiken derzeit markant. Zweitens kann man mit USD/CHF-Put Warrants von einem sinkenden Dollar überdurchschnittlich profitieren. Eine Möglichkeit ist ein Kauf des Put Warrents WUSCFV (ISIN: CH1225129225) von Vontobel mit einer Laufzeit bis September 2023. Der Ausübungspreis liegt bei 0,92 Franken.

Schweizer Dividenden-ETF: Regelmässiges Einkommen

Obwohl sich die globale Konjunktur eingetrübt hat, werden Schweizer Unternehmen weiterhin grosszügig Dividenden zahlen. Insbesondere Standardwerte wie Nestlé, Roche, Novartis oder Swisscom sind in defensiven Sektoren tätig und von dem konjunkturellen Gegenwind wenig betroffen. Kommt dazu, dass Dividenden – je nach Betrachtungszeitraum – für bis zu zwei Drittel der Gesamtrendite bei Aktien verantwortlich sein können.

Anstatt jedoch einzelne Dividendenaktien ins Portfolio aufzunehmen, können Anleger das Risiko mit Dividenden-ETF (Exchange Traded Funds) breiter streuen. Der "iShares Swiss Dividend ETF" (ISIN: CH0237935637) bietet ein Investment in Schweizer Unternehmen mit hohen Dividendenrenditen und einer nachhaltigen Dividendenpolitik. Zu den grössten Positionen gehörend ABB, Zurich Insurance, Roche, Novartis und Nestlé. Die Gesamtkostenquote des Fonds beträgt 0,15 und die Ausschüttungsrendite 3,5 Prozent.

Wer jedoch langfristig Vermögen bilden möchte, ist mit einem thesaurierenden ETF besser bedient. Mit diesen werden Ausschüttungen jeweils automatisch wieder investiert. Über mehrere Jahre betrachtet ergibt sich mit den reinvestierten Dividenden ein Zinseszinseffekt. Bieten tut dies der "Amundi MSCI Switzerland UCITS ETF" (ISIN: LU1681044720), der laufende Kosten von 0,25 Prozent mit sich bringt und eine Dividendenrendite von 2,9 Prozent in Aussicht stellt.

Staatsanleihen: Wachstumssorgen stoppen Renditeanstieg

Die Rendite der US-Staatsanleihen mit zehnjähriger Laufzeit ist wegen der Leitzinserhöhungen der US-Notenbank Fed dieses Jahr von 1,63 auf 3,9 Prozent angestiegen. Wenn die Weltwirtschaft in die Rezession rutscht, wird die Fed wohl nicht weiter an der Zinsschraube drehen, sondern erst einmal stillhalten. In der Folge werden die Renditen fallen und spiegelbildlich die Kurse von Staatsanleihen steigen.

Renditeentwicklung der US-Staatsanleihen mit zehnjähriger Laufzeit seit Jahresbeginn (Quelle: CNBC).

Der "SPDR Bloomberg 10+ Year US Treasury Bond UCITS ETF" (ISIN: IE00BYSZ5V04) bietet Zugang zu in Dollar denominierten US-Staatsanleihen mit einer Laufzeit von mehr als 10 Jahren und hat wegen dem Renditeanstieg seit Jahresbeginn 28 Prozent an Wert verloren. Neben möglichen Kursgewinnen im nächsten Jahr winken bei diesem Fonds auch halbjährliche Ausschüttungen - aktuell beträgt der Kupon 2,6 Prozent.

Während US-Staatsanleihen als etwas vom sichersten auf der ganzen Welt gelten, sind die Risiken aber auch die potenziellen Renditen bei Schwellenländern grösser. Der "iShares J.P. Morgan $ EM Bond UCITS ETF" (ISIN: IE00B2NPKV68) bietet Zugang zu in Dollar dominierten Staatsanleihen von Schwellenländern wie Türkei, Mexiko oder Brasilien. Der aktuell bezahlte Jahreszinssatz beträgt 4,6 Prozent, wobei die Gesamtkostenquote bei 0,45 Prozent liegt.