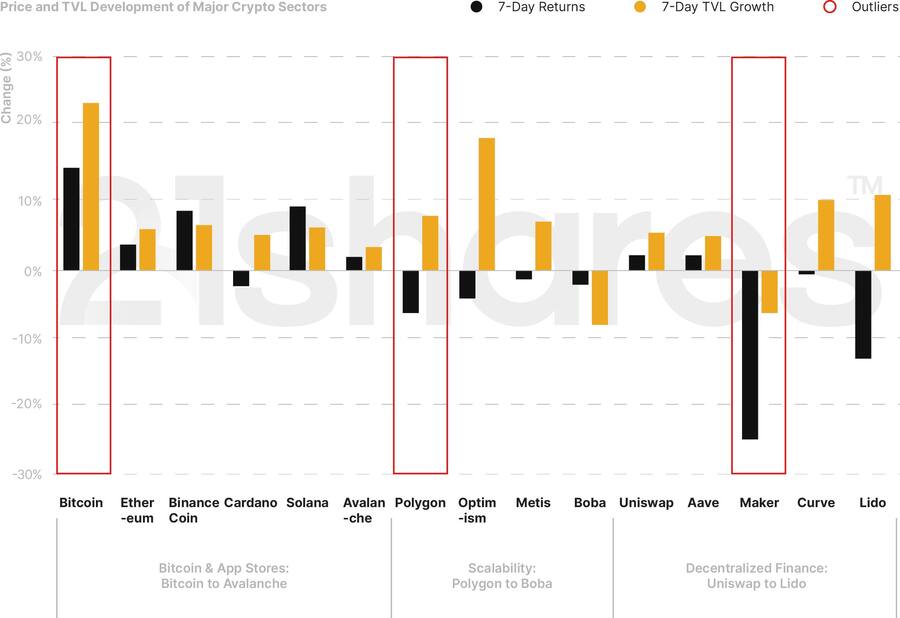

Die krisenhafte Entwicklung im traditionellen Bankensektor, die Anfang des Monats mit dem Kollaps der kalifornischen Silvergate Bank begann, kam letzte Woche mit der in Schieflage geratenen Credit Suisse, bis dahin eine der größten Banken der Schweiz, endgültig auch in Europa an. Während bekannt wurde, dass die Credit Suisse durch die Konkurrenzbank UBS übernommen werden würde, entwickelte sich der Kryptomarkt ungeachtet der gegenteiligen makroökonomischen Entwicklung die zweite Woche in Folge positiv. Bitcoin war mit einem Anstieg von 15,5 Prozent der Gewinner dieser Krypto-Rallye, während Ethereum um 3,9 Prozent zulegte. Die größten Verlierer waren Polygon (-6,72 Prozent), Maker (-26 Prozent) und Lido (-13,86 Prozent). Das hinter der Staking-Plattform stehende Unternehmen kündigte zudem an, dass es Mitte Mai, zwei Wochen nach dem Shanghai-Upgrade, mit der Auszahlung von ETH-Einsätzen beginnen würde.

Abbildung 1: Wöchentliche Preis- und TVL-Performance der wichtigsten Krypto-Kategorien

Spot- und Derivatemärkte

Abbildung 2: Bitcoin-Optionen

Die Nachfrage nach Bitcoin-Optionskontrakten steigt – und befindet sich aktuell auf einem Niveau, das zuletzt im Jahr 2021 erreicht wurde. Am 19. März lag das Open Interest, die Gesamtsumme offener Kontrakte, bei 12 Milliarden US-Dollar. Dabei machen allein die Positionen auf der Krypto-Plattform Deribit rund 10 Milliarden Dollar aus. Dieser starke Anstieg bei Bitcoin-Termingeschäften mag für ein zunehmendes Interesse an Investitionen in Krypto-Assets sein – Investitionen, die als Absicherung gegen die Inflation und das Ausfallrisiko im Bankensektor zu beobachten getätigt werden.

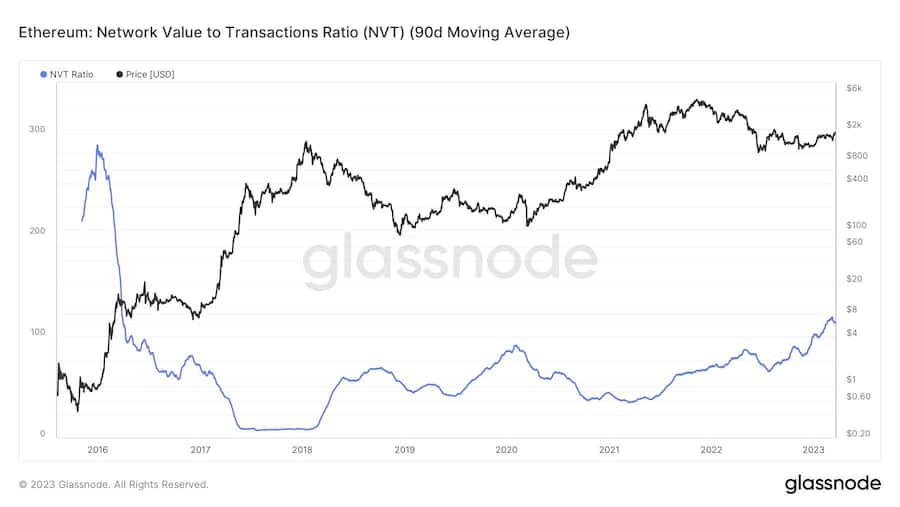

NVT-Verhältnis zur Bewertung des Ethereum-Kurses

Abbildung 3: NVT (net value to transactions)-Verhältnis von Ethereum

Network Value to Transactions oder NVT ist eine Kennzahl, die mit dem Kurs-Gewinn-Verhältnis (KGV) von gewöhnlichen Aktien verglichen werden kann und soll das realisierte Bewertungsniveau eines Vermögenswerts ermitteln. Wie in der obenstehenden Abbildung gezeigt, weist ein NVT-Verhältnis des zweitgrößten Kryptoassets Ethereum von fast 300 darauf hin, dass Ethereum überbewertet sein könnte, da der Netzwerkwert bzw. die Marktkapitalisierung höher ist als das Transaktionsvolumen.

Abwärtstrends wie im Jahr 2017 deuten hingegen darauf hin, dass die Transaktionen den Netzwerkwert übersteigen und die Anleger Ethereum möglicherweise mit einem Abschlag kaufen. Obwohl die obige Grafik zeigt, dass die Marktkapitalisierung das Transaktionsvolumen des Netzwerks übersteigt, befindet sich die nach Marktkapitalisierung zweitgrößte Kryptowährung historisch gesehen immer noch in einem gesunden Bewertungsbereich.

Makroökonomische Entwicklungen und Regulierungen

Die Pleitewelle traditioneller Banken verschärft die Polarisierung zwischen den Regulierungsbehörden

Um einem möglichen Domino-Effekt nach dem Zusammenbruch der Sillicon Valley Bank zu begegnen, hat die Federal Reserve in den USA in der vergangenen Woche kurzlaufende Staatsanleihen im Wert von 300 Milliarden Dollar an angeschlagene Banken ausgeliehen. Die „Pleiteserie“ erstreckte sich auch auf Europa, wo die Credit Suisse in eine Liquiditätskrise geriet – eine Entwicklung, die bereits vorher durch einen starken Anstieg an Credit Default Swaps vorhersehbar war. Auf Vermittlung der Schweizer Regierung erklärte sich schließlich die UBS bereit, ihren Konkurrenten für 3,23 Milliarden US-Dollar in Aktien zu kaufen, 5,4 Milliarden Dollar an Verlusten zu übernehmen und zusätzliche 108 Milliarden Dollar an Liquiditätshilfe als Teil der Notfallfusion durch die SNB zu erhalten. Eine weitere mit Befürchtungen eines Ausfalls behaftete Institution in der europäischen Bankenszene ist die Deutsche Bank, deren Aktienwert in der vergangenen Woche um 12,53 Prozent gefallen ist.

Inmitten dieser drohenden Krise forderte der wirtschaftspolitische Sprecher der rechtsgerichteten Europäischen Konservativen und Reformer (EKR), der auch Belgiens ehemaliger Finanzminister ist, ein Verbot von Kryptowährungen. Auch wenn eine Umsetzung sehr unwahrscheinlich ist, bedeuten solche Forderungen, dass die Branche noch viel tun muss, um Krypto-Assets und die zugrunde liegende Technologie, die sie alle miteinander verbindet, zu entmystifizieren. Auf der anderen Seite des Globus hingegen bestätigte Maria Vullo, der frühere Superintendent des New York State Department of Financial Services (NYDFS), dass die Signature Bank nicht wegen ihrer Krypto-Kunden geschlossen wurde.

Diese Polarisierung und die zunehmende Besorgnis zwischen den politischen Entscheidungsträgern unterstreichen, dass die Krypto-Forschung wichtiger denn je ist.

Letzte Verhandlungen für MiCA stehen an

Für Markets in Crypto Assets (MiCA), die sehnlichst erwartete Krypto-Gesetzgebung des europäischen Kontinents, wird am 18. April die letzte Verhandlung stattfinden. Die niederländische Behörde für Finanzmärkte (AFM) hat einstweilen versprochen, dass sie die Durchsetzung der Richtlinien nicht auf die leichte Schulter nehmen wird, selbst wenn dies bedeutet, dass einige Unternehmen im Gegenzug ins Ausland abwandern werden. Erst letzte Woche hat das Europäische Parlament zwei umstrittene Gesetze zur Regulierung von Kryptowährungen verabschiedet.

1. Der Data Act soll Verbrauchern und Unternehmen ein Mitspracherecht darüber einräumen, was mit den von intelligenten Verträgen (Smart Contracts) generierten Daten gemacht werden kann. Der Gesetzentwurf sieht vor, dass intelligente Verträge mit einem "Kill Switch" versehen werden, wobei jedoch unklar ist, wer diesen Schalter betätigen können soll. Es wurden Bedenken hinsichtlich der Unveränderbarkeit geäußert, und es wurde darauf hingewiesen, dass der Kill-Switch die Unveränderbarkeit von intelligenten Verträgen aufhebt.

2. Ein System für eine europäische Wallet: Der Gesetzentwurf sieht Zero Knowledge Proofs (zk) vor, um die Privatsphäre der Nutzer zu schützen, indem eine Position verifiziert wird, ohne unnötige Daten preiszugeben. Außerdem soll der Gesetzentwurf den Nutzern den Zugang zu öffentlichen Diensten sowie zu Wallets ermöglichen. Es wurden Bedenken geäußert, dass die Bestimmungen für elektronische Hauptbücher gestrichen wurden.

Krypto-Infrastruktur

Layer2-Protokolle: Arbitrum mit Plänen für die „Super-Blockchain“

Die Arbitrum Foundation wird heutigen Donnerstag, dem 23. März, einen neuen Governance-Token namens ARB einführen, der zur Steuerung der Entwicklung der One- und Nova-Netzwerke von Arbitrum verwendet werden soll. Wie beim Layer2-Protokoll Optimism werden die Gasgebühren für die Abwicklung von Transaktionen auf der Hauptnetzebene weiterhin in ETH gezahlt werden.

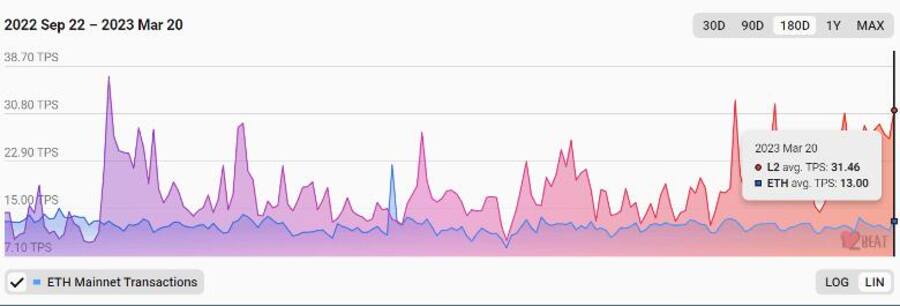

Das Upgrade beinhaltet daneben die Einführung von „Orbit“. Dabei handelt es sich um eine Plattform, die es Entwicklern ermöglicht, Arbitrum-basierte Rollups (Skalierungslösungen für Blockchain-Netzwerke, die Kapazität und Schnelligkeit von Transaktionen erhöhen) auf dem Netzwerk aufzubauen. Dieser Schritt ähnelt der Vision von Optimism, eine „Super-Blockchain“ zu werden. Diese Vision gab das Protokoll mit dem Start der Plattform OpStack zum Ausdruck, auf der Coinbase kürzlich bekannt gab, dass sie ihre kommende ETH-Skalierbarkeitslösung namens „Base“ bauen wird. Dennoch führt Arbitrum das Rennen auf dem Feld der Skalierungslösungen an. Das Netzwerk besitzt mehr als 50 Prozent des Marktanteils im Bereich der Layer2-Blockchains. Dazu trug sicherlich bei, dass Arbitrum bereits ein betrugssicheres System zu einer Zeit entwickelte, als sein größter Konkurrent dieser Technologie noch hinterherhinkte. Es ist erwähnenswert, dass die kombinierte tägliche Aktivität der Layer2 durchweg Ethereum übertrifft, wie unten zu sehen ist.

Abbildung 4: Tägliche Transaktionen bei ETH im Vergleich zu L2

Nach der Ablehnung der neuen Tokengeneration ATOM 2.0 Ende vergangenen Jahres gab die Cosmos-Community letzte Woche grünes Licht für eine der am sehnlichsten erwarteten Funktionen dieser Blockchain: Replicated Security (RS). Ursprünglich Interchain Security genannt, ermöglicht RS dem zentralen Cosmos-Hub, Sicherheitsgarantien für all diejenigen Verbraucher-Chains zu geben, die Teil des breiteren Cosmos-Ökosystems werden wollen. Bisher wurde von den Projekten erwartet, dass sie die Sicherheit durch Bootstrapping ihres Validator-Sets gewährleisten. Dabei handelt es sich um den Prozess der Einführung neuer Validatoren in das Netzwerk und der Etablierung vertrauenswürdiger Validatoren für die Validierung und Bestätigung von Transaktionen auf Cosmos – ein wichtiger Vorgang, um die Stabilität und Sicherheit des Netzwerks zu gewährleisten.

Nach dem Update kommen neuere Projekte in den Genuss höherer Sicherheitsgarantien, da das Hauptvalidierungsset von Cosmos andere Cosmos-basierte Netzwerke validiert. Das Upgrade ist für das Cosmos-Netzwerk von entscheidender Bedeutung, da es die Gleichberechtigung mit ihrem größten Konkurrenten Polkadot sicherstellt, der das Modell der „shared security“, der geteilten Sicherheit, eingeführt hat.

Filecoin ist ein Anbieter von Online-Speicherlösungen für Daten auf Blockchain-Basis. Das Unternehmen hat nun eine neue Funktion namens Filecoin Virtual Machine (FVM) eingeführt. Dabei handelt es sich um eine Laufzeitumgebung, die ähnlich der EVM von Ethereum die Erstellung von Smart Contracts auf dem Speichernetzwerk ermöglicht. Mit diesem können Entwickler komplexere Anwendungen für die Datenökonomie erstellen, das Netzwerk in eine Smart-Contract-Plattform verwandeln und wichtige Funktionen wie dauerhafte Speicherung und die Kuratierung hochwertiger Datensätze über das Konzept der sogenannten DataDAOs anbieten. DataDAOs – Data Decentralized Autonomous Organization“, stellen dezentralisierte Organisationen dar, deren Mitglieder mithilfe der Blockchain-Technologie Daten sammeln, speichern und teilen.

Diese Funktion bringt Filecoin in eine Linie mit dem Arweave-Netzwerk, das die Storage-Branche mit seiner nativen unbefristeten Speichermöglichkeit und Unterstützung für Programmierbarkeit dominiert. In unserer neuesten Research-Publikation, dem State of Crypto Nr. 8, finden Sie eine ausführlichere Analyse der vertikalen Speicherbranche.

DeFi – das dezentrale Finanzsystem im Web3

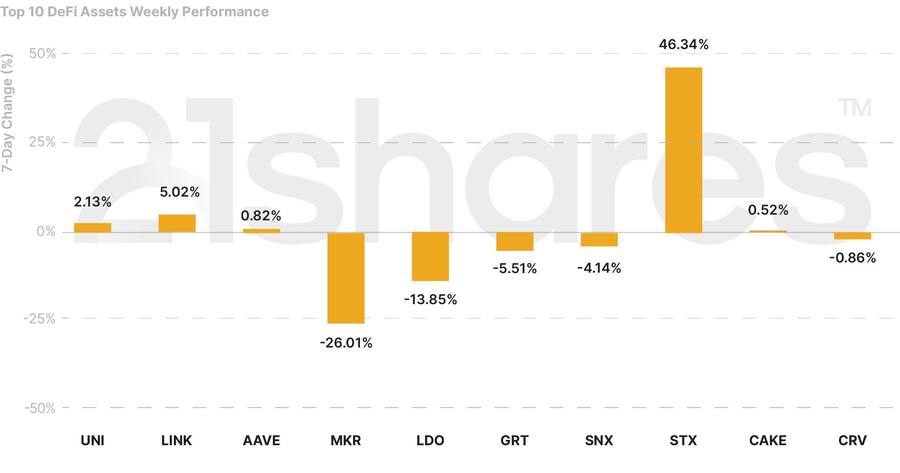

Abbildung 5: Die Wochen-Performance der Top 10 DeFi-Assets

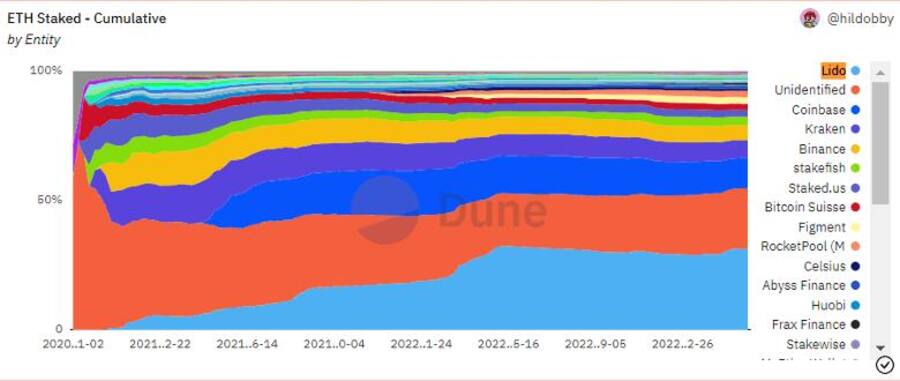

Lido Finance ermöglicht den Nutzern seiner Plattform, ihre Ethereum-Bestände zu staken und dadurch eine Rendite zu erzielen. Der größte Staking-Anbieter nach AUM erwartet, dass die Abhebungen auf seiner Plattform im Mainnet bis Mitte Mai in Betrieb gehen. Obwohl Ethereum laut dem letzten Entwickler-Call bis zum 12. April Abhebungen im Mainnet implementieren soll, will Lido Abhebungen erst dann ermöglichen, wenn die neue Reihe von Smart Contracts, die die Funktion aktivieren werden, vollständig geprüft und getestet wurde.

Abbildung 6

Uniswap hat sich offiziell auf das Netzwerk der Kryptowährung Binance Coin (BNB) ausgedehnt. Der nach Marktanteil größte dezentrale Börsenplatz wird im alternativen ETH-Netzwerk über die Integration mit dem Wormhole-Bridgeprotokoll eingesetzt. Dieses dient als Brücke zwischen verschiedenen Blockchain-Netzwerken und ermöglicht den Austausch von Token und anderen digitalen Assets. Die verbesserte Kapitalaustattung von Uniswap macht sie zu einem wichtigen Beitrag zur Verbesserung der Liquiditätsbedingungen in allen DeFi-Netzwerken, in denen sie eingeführt wird. Wir erwarten daher, dass BNB in den kommenden Monaten ein starkes Wachstum erfahren wird. Die Einführung dürfte Uniswap helfen, einen größeren Anteil des Marktes zu erobern, den Pancake Swap mit 48 Prozent dominiert und dem Blue-Chip-Protokoll mehr Einnahmen verschaffen.

Die National Australia Bank (NAB) hat ihre erste grenzüberschreitende Transaktion abgeschlossen. Im Rahmen ihres Pilotprojekts nutzte sie die Ethereum-Blockchain, um Smart Contracts für sieben verschiedene globale Währungen zur Erprobung einer grenzüberschreitenden Abwicklungsstrategie zu erstellen. Der Erfolg des Experiments, das auf dem Blockchain-Explorer Etherscan nachverfolgt werden kann, hat die Vorteile der Tokenisierung zutage gefördert, vor allem die reduzierten Kosten für die Verarbeitung internationaler Transaktionen, ihre vollständige Transparenz und Nachvollziehbarkeit. Der Schritt der NAB ähnelt dem der Monetary Authority of Singapore, die gleichfalls eine Devisentransaktion getestet hat, bei der Token-Einlagen in japanischen Yen und singapurischen Dollar getauscht wurden.

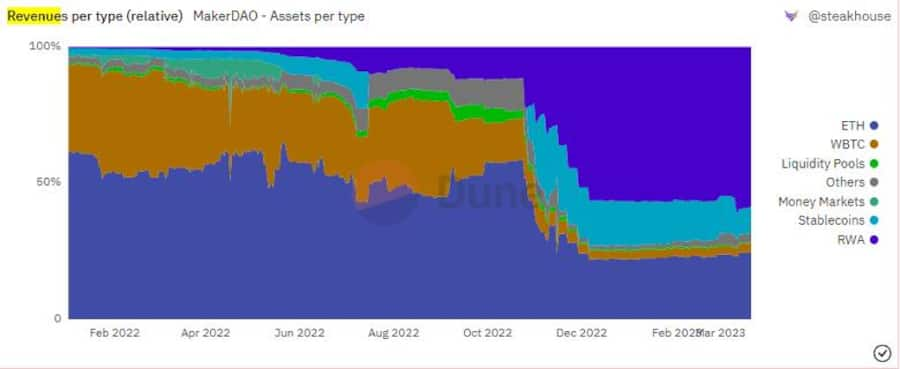

Spillover von USDC-Depeg: MakerDAO implementiert Stromkreisunterbrecher als Schutzmechanismus für sein Peg-Stabilitäts-Modul (PSM), um gefährdete Stablecoins in Krisenphasen zu deaktivieren. Darüber hinaus hat die am 16. März beendete Governance-Abstimmung die Investition von 750 Millionen Dollar in US-Staatsanleihen genehmigt, um DAI-Reserven zu diversifizieren und eine jährliche Rendite von etwa 4,5 Prozent zu erzielen. Dieser Schritt ist für das Wachstum von Maker von entscheidender Bedeutung, da inzwischen mehr als die Hälfte der Erträge aus RWA-Investitionen stammen.

Die Allokation in US-Treasuries erscheint als sicherere Option, da Staatsanleihen durch das volle Vertrauen und die Kreditwürdigkeit der US-Regierung abgesichert sind, was mehr Sicherheit bietet als der Umgang mit potenziell instabilen Banken. Dies sollte kryptobasierte Staatsanleihen angesichts des makroökonomischen Gegenwinds im Zuge der US-Bankenkrise in eine sicherere Position bringen. Wir gehen davon aus, dass sich dieser Trend im Krypto-Ökosystem fortsetzen wird, da die hohen Zinssätze mehr Projekte dazu veranlassen, die Vorteile von Investitionen in reale Vermögenswerte (RWA) zu nutzen.

Abbildung 7: MakerDAO’s Einnahmen nach Kategorien

Das Metaverse und Non-Fungible-Tokens (NFTs)

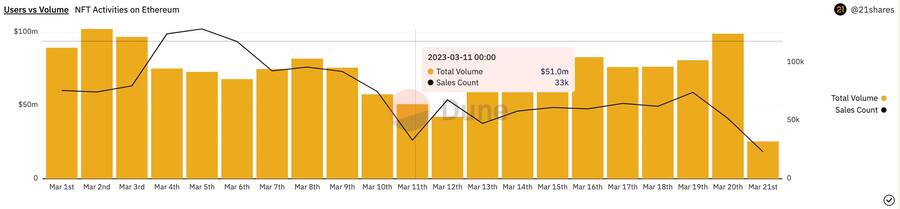

Abbildung 8: NFT-Aktivitäten auf Ethereum

Der NFT-Handel verzeichnete nicht zuletzt aufgrund des Zusammenbruchs der Silicon Valley Bank (SVB) einen Rückgang. Dennoch ist ein Silberstreif am Horizont in Sicht: Im Zuge der allgemeinen Unsicherheit hinsichtlich des an den US-Dollar gebundenen DollarC Stablecoins hielten sich NFT-Händler mit ihren Aktivitäten zurück. So verzeichnete der 11. März die geringste Anzahl (11.440) aktiver Händler seit November 2021. Laut den von Dappradar gesammelten Daten sank die Anzahl der Verkäufe um 16 Prozent und das Handelsvolumen ging um 51 Prozent zurück, erholte sich jedoch kurz darauf wieder.

Die in der vergangenen Woche zu beobachtende Flucht in Bitcoin hat zusammen mit den NFT-Inskriptionen im Netzwerk zum starken Anstieg von Bitcoin beigetragen. So kündigte die auf Solana basierende NFT-Kollektion des dezentralen Finanzprotokolls DeGods an, dass 500 ihrer NFTs mit Bitcoin geprägt werden würden. Nach der Ordinals-Theorie des Protokolls (Ordinals sind eine Art Token als Belohung für die User) werden 500 Hundertmillionstel eines Bitcoins individuelle Identitäten tragen, die es ermöglichen, diese Kennungen zu verfolgen, zu übertragen und mit Bedeutung zu versehen.

Investoren aus dem Nahen Osten drängen zunehmend in das Metaverse und NFTs

Nuqtah, der erste lizenzierte NFT-Marktplatz in Saudi-Arabien, erhielt eine Anschubfinanzierung von Polygon und Animoca Brands. Metatime, eine Kryptobörse in der Türkei, sammelte 11 Millionen Dollar ein, um seine ehrgeizigen Pläne zum Aufbau einer Blockchain, eines NFT-Marktplatzes, einer Wallet und der Ausgabe eines Stablecoins zu finanzieren. Es überrascht nicht, dass Kryptowährungen in diesem von der Inflation geplagten Land, das bei der Verbreitung von Kryptowährungen auf Platz 12 liegt, hohe Wellen schlagen.

Das zunehmende Interesse der Investoren an der NFT-Branche ist auch ein Katalysator für die zahlreichen Anwendungsfälle, die die NFTs noch zu bieten haben. Eine kürzlich von Kaspersky Research durchgeführte Umfrage ergab, dass 72 Prozent der Bevölkerung in den Vereinigten Arabischen Emiraten zuversichtlich sind, dass NFTs in Zukunft mehr Anwendungen ermöglichen werden.

Über 21.co

21.co ist ein führender Anbieter von Produkten, die den einfachen Zugang in die Krypto-Welt bieten. 21.co ist die Dachgesellschaft von 21Shares, der weltweit größte Emittent von börsengehandelten Produkten (ETPs) auf Basis von Kryptoassets. Die ETPs werden auf Onyx, einer firmeneigenen Technologieplattform bereitgestellt, die sowohl von 21Shares als auch von Drittpartnern für die Emission und das operative Geschäft mit Kryptowährungs-ETPs genutzt wird. Amun, ein Token-Provider, der den Zugang zur DeFi-Branche erleichtert, ist ebenfalls Teil von 21.co. Das Unternehmen wurde 2018 von Hany Rashwan und Ophelia Snyder gegründet und hat seinen Sitz in Zug in der Schweiz sowie Büros in Zürich und New York.

Weitere Informationen: https://21.co

Disclaimer

This document is not an offer to sell or a solicitation of an offer to buy or subscribe for securities of 21Shares AG. Neither this document nor anything contained herein shall form the basis of, or be relied upon in connection with, any offer or commitment whatsoever in any jurisdiction. This document constitutes advertisement within the meaning of the Swiss Financial Services Act and not a prospectus. This document and the information contained herein are not for distribution in or into (directly or indirectly) the United States, Canada, Australia or Japan or any other jurisdiction in which the distribution or release would be unlawful. This document does not constitute an offer of securities to sell or a solicitation of an offer to purchase in or into the United States, Canada, Australia, or Japan. The securities of 21Shares AG to which these materials relate have not been and will not be registered under the United States Securities Act of 1933, as amended (the "Securities Act"), and may not be offered or sold in the United States absent registration or an applicable exemption from, or in a transaction not subject to, the registration requirements of the Securities Act. There will not be a public offering of securities in the United States. This document is only being distributed to and is only directed at: (i) to investment professionals falling within Article 19(5) of the Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (the "Order"); or (ii) high net worth entities, and other persons to whom it may lawfully be communicated, falling within Article 49(2)(a) to (d) of the Order (all such persons together being referred to as "relevant persons"); or (iv) persons who fall within Article 43(2) of the Order, including existing members and creditors of the Company or (v) any other persons to whom this document can be lawfully distributed in circumstances where section 21(1) of the FSMA does not apply. The Securities are only available to, and any invitation, offer or agreement to subscribe, purchase or otherwise acquire such securities will be engaged in only with, relevant persons. Any person who is not a relevant person should not act or rely on this document or any of its contents. In any EEA Member State (other than the Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain and Sweden) that has implemented the Prospectus Regulation (EU) 2017/1129, together with any applicable implementing measures in any Member State, the "Prospectus Regulation") this communication is only addressed to and is only directed at qualified investors in that Member State within the meaning of the Prospectus Regulation. Exclusively for potential investors in Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain, and Sweden the 2020 Base Prospectus (EU) is made available on the Issuer’s website under www.21Shares.com. The approval of the 2020 Base Prospectus (EU) should not be understood as an endorsement by the SFSA of the securities offered or admitted to trading on a regulated market. Eligible potential investors should read the 2020 Base Prospectus (EU) and the relevant Final Terms before making an investment decision in order to understand the potential risks associated with the decision to invest in the securities.