Leena ElDeeb ist Research Associate bei 21.co. Das Unternehmen ist massgebend, wenn es um den Zugang zu Kryptowährungen mittels unkomplizierter und benutzerfreundlicher Produkte geht. 21.co ist zudem Muttergesellschaft von 21Shares, Emittent von Krypto-ETPs.

Ihre Arbeit konzentriert sich auf Inhalte für die Newsletter des Unternehmens, die Thematik der Regulierung sowie die Politik rund um Kryptoassets – und deren Auswirkungen auf die Märkte. ElDeeb ist eine ehemalige Wirtschaftsjournalistin und hat zum Erscheinen des ersten „Startup Guide Egypt“ beigetragen – ein Handbruch für Entrepreneure am ägyptischen Markt.

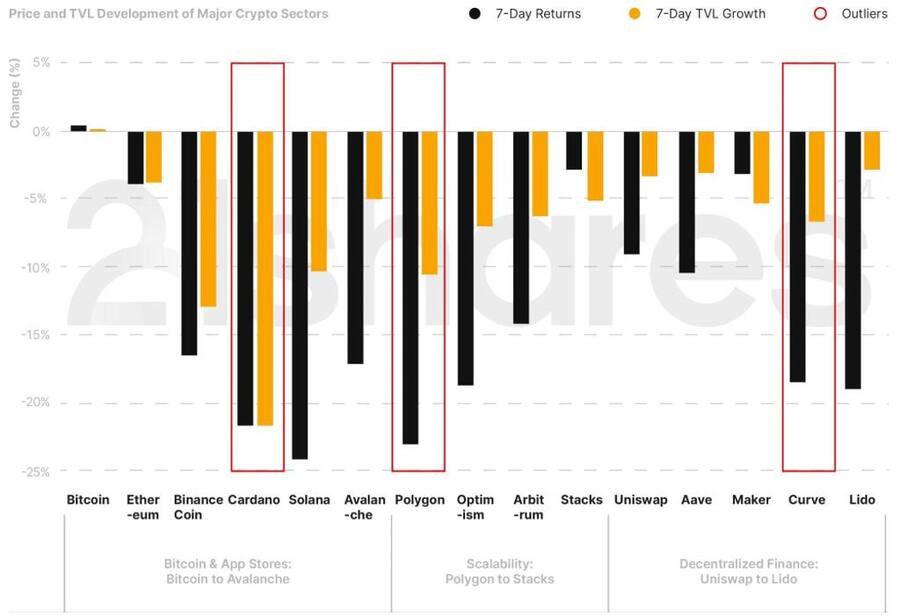

Die jüngsten Vorwürfe der US-Aufsichtsbehörden gegen Binance zogen den gesamten Kryptomarkt in Mitleidenschaft. So strengte die SEC eine neue Klage gegen Coinbase an und stellte Antrag auf Einfrieren der Vermögenswerte der US-Einheit von Binance – ein bislang beispielloser Vorgang. Zwischen dem 5. und 10. Juni kam es infolgedessen zu Liquidationen in Höhe von mehr als einer Milliarde Dollar, hauptsächlich Long-Positionen. Vermögenswerte des sogenannten „Long-Tails“, also jene ausserhalb von Bitcoin und Ethereum, fielen im Wochenvergleich um mehr als 20 Prozent, insbesondere bei denjenigen Assets, die laut SEC mutmasslich Wertpapiere sind. Die Spreads auf Binance.us wurden im Vergleich zu Coinbase und Kraken 20-mal höher und die Markttiefe sank seit dem Durchgreifen der SEC um 78 Prozent. Die Anleger suchen nun zunehmend Qualität und Sicherheit. Dies zeigt die steigende Bitcoin-Dominanz, die sich der 50 Prozent-Marke nähert, einem Allzeithoch seit Monaten, während der Marktwert bei Tether (USDT), die an den US-Dollar geknüpfte Kryptowährung, einen Rekord von 83,3 Milliarden US-Dollar erreicht hat.

Wöchentliche Preis- und TVL-Performance der wichtigsten Krypto-Kategorien

Welche Vorgänge den Markt prägen:

- Regulatorischer Druck auf Coinbase und Binance ist hoch – auch dezentrale Börsen droht Überprüfung

Die US-Aufsichtsbehörde Securities and Exchanges Commission (SEC) setzt Coinbase und Binance weiterhin unter Druck und verklagte nun auch die in San Francisco ansässige Krypto-Handelsplattform Coinbase wegen des Betriebs einer nicht registrierten Börse. Darüber hinaus hat die SEC eine einstweilige Verfügung und einen Antrag auf Einfrieren der Vermögenswerte von Binance und seinem Gründer Champeng Zhao eingereicht - ein beispielloser Schritt gegen die grösste Börse der Welt, der ein nachhaltiges behördliches Vorgehen gegen zentralisierte Börsen andeutet. Die jüngsten Klagen und das FTX-Debakel haben zu einem Paradigmenwechsel im Anlegerverhalten geführt, denn dezentrale Börsen wie Uniswap erhielten aufgrund der Abflüsse von Binance und Coinbase mehr Zulauf. Wir gehen in diesem Bericht noch darauf ein, dass auch dezentrale Einrichtungen vor dem Zugriff der Behörden möglicherweise nicht länger immun sind.

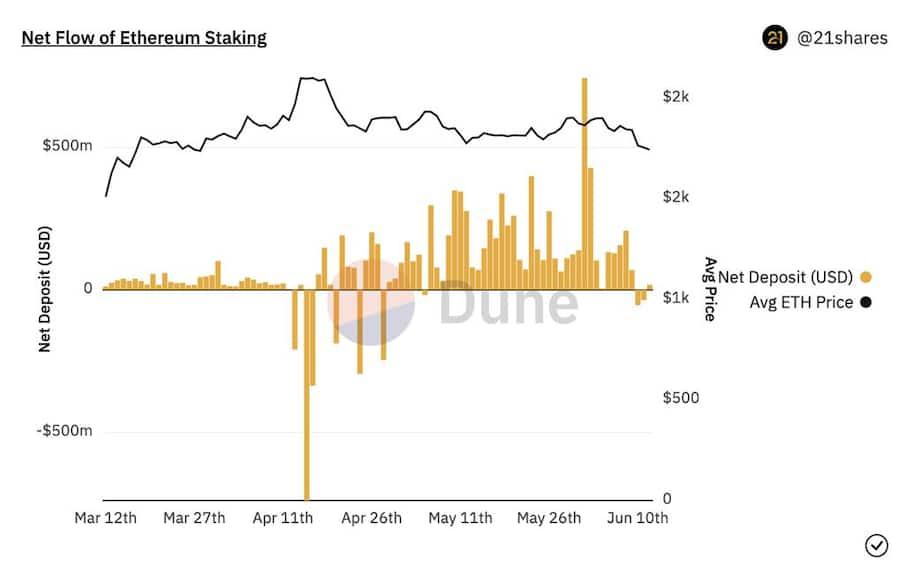

Netto-Flows beim Staking auf Ethereum

Das Ethereum-Staking erlebte zum ersten Mal seit April zwei aufeinanderfolgende Tage mit Abflüssen (siehe Abbildung 2), wobei die meisten Abflüsse in der vergangenen Woche von Coinbase ausgingen.

2. In Hongkong und Singapur nimmt die Akzeptanz von Kryptos zu

Ein Mitglied des Legislative Council (gesetzgebender Rat) in Hongkong sprach eine offene Einladung an alle globalen Marktplätze für digitale Vermögenswerte aus, sich in Hongkong zu registrieren – auch an Coinbase. Hongkong hat vor, ein globaler Krypto-Hub zu werden, indem es ausländische Investitionen anzieht – zum Beispiel das erste chinesische Finanzinstitut, das ein tokenisiertes Wertpapier emittiert.

In Zusammenarbeit mit der UBS und unter Beachtung der schweizerischen und britischen Gesetzgebung hat die Investmentbank Bank of China strukturierte Schuldverschreibungen im Gegenwert von 28 Millionen US-Dollar (200 Millionen Offshore-Renminbi) auf der Ethereum-Blockchain ausgegeben. Darüber hinaus erhielt der Krypto-Finanzierer Circle eine Lizenz von Singapur, um digitale Zahlungs-Token sowie grenzüberschreitende und inländische Geldtransferdienste anzubieten, was das Ausmass der Akzeptanz von Real-World-Assets in dem Stadtstaat verdeutlicht.

Karim AbdelMawla ist Research Associate bei 21.co, wo er Einblicke in das globale Kryptoasset-Ökosystem bietet. Er studierte Internationale Beziehungen und Journalismus. Vor 21Shares arbeite Karim arbeitete als Forschungspraktikant am Cambridge Center for Alternative Finance. Dort arbeitete an der Veröffentlichung der 3. globalen Kryptoasset Benchmarking-Studie über die globale Digital Asset-Industrie mit. Karim studiert zudem derzeit im Master über Blockchain und digitale Währung an der Universität von Nikosia.

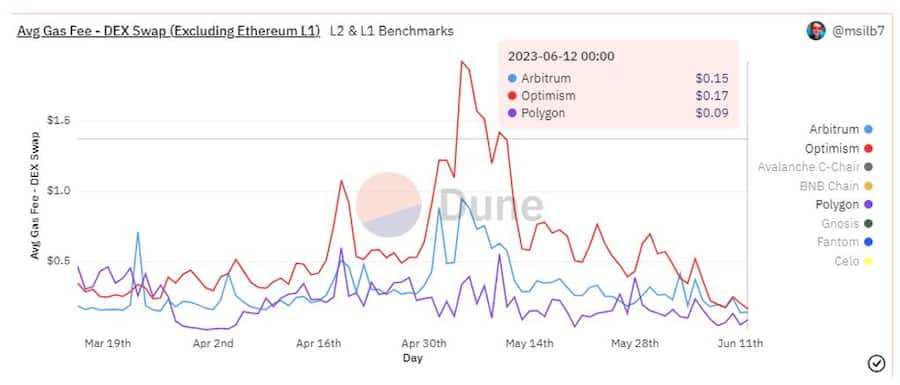

3. Ethereum konkretisiert den Umfang der Verbesserungen für das nächste grosse Upgrade: Mehr Datenspeicher, niedrigere Transaktionskosten

Unter dem Namen „Dencun“ wird das Ethereum-Netzwerk in seinem nächsten Upgrade fünf Verbesserungsvorschläge (Improvement Proposals, EIPs) einführen, die die Datenspeicherkapazität erweitern und die Transaktionskosten senken sollen: EIP 4844, 1153, 4788, 5656 und 6780. Das Hauptaugenmerk liegt jedoch auf EIP 4844, auch Proto-DankSharding genannt, das mehr Platz für "Daten-Blobs" bereitstellen soll. Blobs beziehen sich auf Transaktionen, die nur von der Ethereum Konsensschicht (Consensus Layer) gespeichert werden, was die Datenverarbeitung von Layer-2-Netzwerken zu Ethereum wesentlich billiger macht als bislang. Es wird erwartet, dass das Layer2-Netzwerk Optimism zu den Hauptnutzniessern dieses Upgrades gehören wird, zumal dessen „Bedrock“ Upgrade die Leistung des Netzwerks durch die Senkung der durchschnittlichen Transaktionsgebühren bereits um mehr als 50 Prozent deutlich verbessert hat. Das Ethereum-Upgrade wird die Ausschöpfung des vollen Potenzials von Skalierungsnetzwerken erleichtern, indem es eine kostengünstige Lösung für die Durchführung von On-Chain-Finanzaktivitäten für Tokenisierung und andere Anwendungsfälle bietet.

Vergleich von auf Layer1-Blockchains anfallenden Gebühren

4. Polygon mit neuer Architektur

Die zukunftsweisende Skalierbarkeitslösung von Ethereum hat ihre strategische Initiative zur Umgestaltung und Verbesserung der Netzwerkinfrastruktur vorgestellt. Das innovative Design der neuen Polygon 2.0 Blockchain umfasst ein Netzwerk von Layer2-Lösungen, welche die Zero-Knowledge-Technologie nutzen. Zur Erinnerung: Zero-Knowledge bezeichnet eine Methode, die es ermöglicht, Informationen zu verifizieren, ohne die zugrundeliegenden Daten preiszugeben, und so den Datenschutz und die Sicherheit bei Transaktionen zu gewährleisten. Die neue Architektur zielt darauf ab, die verschiedenen Skalierungsangebote von Polygon in einem einheitlichen Rahmen zu konsolidieren, so dass die Nutzer mühelos zwischen den verschiedenen Skalierungsdiensten wechseln können. Letztendlich wird sich das aktualisierte Polygon-Netzwerk darauf konzentrieren, ein nahtloses und zusammenhängendes Netz von L2-Ketten aufzubauen, die durch die Zero-Knowledge-Proofs-Technologie gestärkt und miteinander verbunden werden.

5. Die Akzeptanz von NFTs in der Krypto-Community wächst

Während sich NFTs zunehmend am Markt etablieren, treibt der Druck der Regulierungsbehörden das Web3 ausserhalb der USA voran: So startete der Krypto-Trader Kraken seinen NFT-Marktplatz am 8. Juni und erweitert sein Angebot nun um Polygon-NFTs, wie z. B. Reddit-Sammelavatare. Seine Beta-Version unterstützte bereits Ethereum und Solana. Kraken ist bestrebt, NFTs auf eine einfache Art und Weise einem breiten Publikum zugänglich zu machen, ohne die Notwendigkeit, eigene Wallets zu besitzen.

Einschätzung – Was jetzt zu erwarten ist

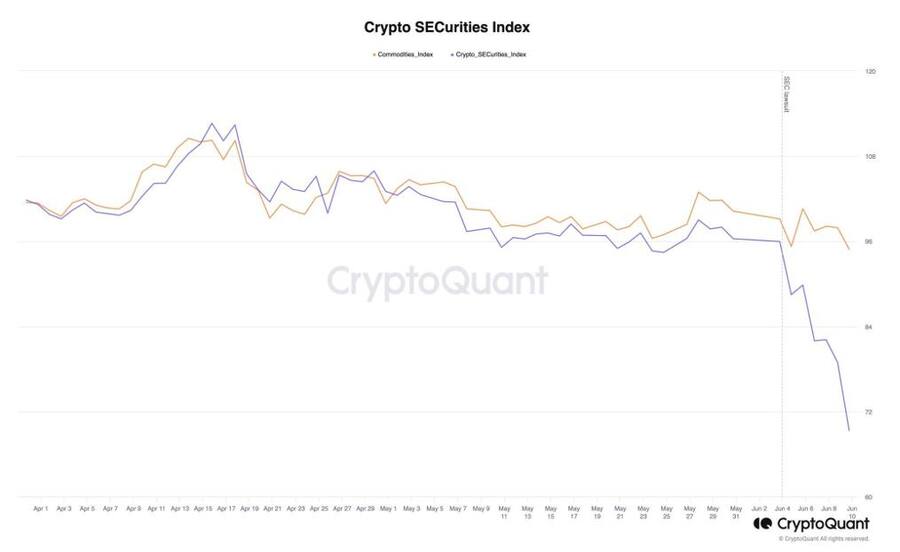

Vermögenswerte, die von der SEC als Wertpapiere eingestuft werden dürften es künftig schwer haben, am Markt zu bestehen.

Vermögenswerte, die von der SEC als Wertpapiere eingestuft werden, werden wahrscheinlich strengeren Marktbedingungen ausgesetzt sein. Daher könnte es sein, dass die in den USA ansässigen Börsen bei diesen umstrittenen Vermögenswerten Vorsicht walten lassen, bis weitere Klarheit herrscht. Demzufolge könnte eine Welle von Auslistungen folgen. So hat Robinhood bereits vergangene Woche die Kryptowährungen SOL, ADA und MATIC von seiner Plattform entfernt, weil diese in den Zivilprozess gegen Coinbase involviert sind.

Hintergrund: Die Nutzer von Robinhood haben bis zum 27. Januar Zeit, ihr Vermögen auf externe Wallets zu übertragen. Andernfalls wird die Plattform sie automatisch verkaufen und den Konten den entsprechenden Wert in US-Dollar gutschreiben. Auch Etoro ging in ähnlicher Weise vor und hat den Kauf von MANA, MATIC und ALGO deaktiviert.

In dieser Hinsicht erwarten wir aufgrund des anhaltenden Trends von Auslistungen und den zunehmenden Verkaufsdruck auf umstrittene Assets eine allmähliche Abwanderung der Anleger in sicherere Gefilde wie Bitcoin und Ethereum. Die anhaltende Bewegung hin zu hochwertigen Vermögenswerten ist schon jetzt offensichtlich, da die Dominanz von Bitcoin seinen 2,5-Jahres-Widerstand von 47 Prozent durchbrochen hat, was eine bemerkenswerte Verschiebung der Marktdynamik signalisiert.

Token-Index, der sich aus Vermögenswerten zusammensetzt, die von der SEC ursprünglich als Wertpapiere eingestuft wurden im Vergleich zum breiteren Markt

Binance lenkt ein, Coinbase hingegen wird weiterhin vor Gericht für regulatorische Klarheit kämpfen

Coinbase ist entschlossen, die Vorwürfe vor Gericht anzufechten, wie ihr CEO Brian Armstrong in einem Interview mit dem Wall Street Journal erklärte. Der Ausgang dieses Falles ist für die Branche von grosser Bedeutung. Denn Coinbase konzentriert sich darauf, das Fehlen einer klaren regulatorischen Anerkennung von Vermögenswerten zu beheben, die bei der Kapitalbeschaffung zunächst Wertpapiere (Security Traits) darstellen, später aber in Utility-Token übergehen, wenn das Ökosystem wächst und anspruchsvollere Anwendungsfälle entstehen. Gleichzeitig wird das Netzwerk im Laufe der Zeit weiter dezentralisiert.

Die Überwachung dieses Falles als Präzedenzfall ist von entscheidender Bedeutung, da er einen entscheidenden Aspekt der Struktur und des Nutzens von Token beleuchten und ihren rechtlichen Status in den Vereinigten Staaten festlegen wird. Alternativ ist es möglich, dass das Department of Justice (DOJ) und die Commodity Futures Trading Commission (CFTC) weitere regulatorische Massnahmen gegen Binance ergreifen. Die weltgrösste Kryptobörse bereitet sich auch auf diesen Kampf vor, indem sie ein globales Team für Sanktionen und CTF-Untersuchungen einsetzt. Laut unserem Dashboard auf Dune Analytics musste Binance in den letzten Tagen Nettoabflüsse von fast 300 Millionen US-Dollar hinnehmen.

Polygon ist in der Lage, als fundamentale Wertschöpfungs-Layer des Internets zu dienen.

Wenn in den kommenden Wochen weitere Informationen über das neue Netzwerk, die neu gestaltete Struktur des Matic-Tokens und die nahtlose Integration des umfassenden Blockchain-Frameworks bekannt werden, wird sich die neue Architektur von Polygon als eine faszinierende Entwicklung entpuppen. Durch die Nutzung der Zero-Knowledge-Proof-Technologie zur Ermöglichung der Interkommunikation zwischen souveränen Netzwerken ist Polygon gut positioniert, um kritische Eintrittsbarrieren im Bereich der kettenübergreifenden Kommunikation zu beseitigen. Das gilt insbesondere im Hinblick auf eine einheitliche Liquidität. Mit dieser strategischen Ausrichtung ist Polygon in der Lage, zu einem Marktführer bei der Infrastruktur zu werden, der seine Palette an Skalierungslösungen konsolidiert und effektiv mit führenden Rollup-Netzwerken wie Optimism und Arbitrum konkurriert, die durch ihre Superchain- und Orbit-Initiativen ebenfalls miteinander verbundene Layer3 anbieten.

Dezentrale autonome Organisationen (DAOs) und dezentrale Börsen (DEXs)

Auch dezentrale Handelsplätze können sich nicht vor den Zugriffen der Behörden in Sicherheit wiegen, sondern künftig für ihre Aktivitäten in den USA rechtlich haftbar gemacht werden. Die Commodity Futures Trading Commission (CFTC) hat ihre Klage gegen Ooki DAO gewonnen, die ein Protokoll für tokensiertes Margin Trading (gehebelte Handelsgeschäfte) und die Kreditvergabe betreibt. Dies ist das erste Mal, dass eine DAO in den Augen des Gesetzes in den USA haftbar gemacht wird, was einen Präzedenzfall für DAOs jeglicher Art, einschliesslich DEXs, darstellen könnte. Der positive Aspekt dieses Vorgangs: kriminelle Akteure oder Offshore-Entitäten werden nicht mehr in der Lage sein, das Gesetz unter dem Deckmantel der Dezentralisierung zu umgehen.

Über 21.co

21.co ist ein führender Anbieter von Produkten, die den einfachen Zugang in die Krypto-Welt bieten. 21.co ist die Dachgesellschaft von 21Shares, der weltweit grösste Emittent von börsengehandelten Produkten (ETPs) auf Basis von Kryptoassets. Die ETPs werden auf Onyx, einer firmeneigenen Technologieplattform bereitgestellt, die sowohl von 21Shares als auch von Drittpartnern für die Emission und das operative Geschäft mit Kryptowährungs-ETPs genutzt wird. Das Unternehmen wurde 2018 von Hany Rashwan und Ophelia Snyder gegründet und hat seinen Sitz in Zug in der Schweiz sowie Büros in Zürich und New York.

Weitere Informationen: https://21.co

Wichtige Info

This document is not an offer to sell or a solicitation of an offer to buy or subscribe for securities of 21Shares AG. Neither this document nor anything contained herein shall form the basis of, or be relied upon in connection with, any offer or commitment whatsoever in any jurisdiction. This document constitutes advertisement within the meaning of the Swiss Financial Services Act and not a prospectus. This document and the information contained herein are not for distribution in or into (directly or indirectly) the United States, Canada, Australia or Japan or any other jurisdiction in which the distribution or release would be unlawful. This document does not constitute an offer of securities to sell or a solicitation of an offer to purchase in or into the United States, Canada, Australia, or Japan. The securities of 21Shares AG to which these materials relate have not been and will not be registered under the United States Securities Act of 1933, as amended (the "Securities Act"), and may not be offered or sold in the United States absent registration or an applicable exemption from, or in a transaction not subject to, the registration requirements of the Securities Act. There will not be a public offering of securities in the United States. This document is only being distributed to and is only directed at: (i) to investment professionals falling within Article 19(5) of the Financial Services and Markets Act 2000 (Financial Promotion) Order 2005 (the "Order"); or (ii) high net worth entities, and other persons to whom it may lawfully be communicated, falling within Article 49(2)(a) to (d) of the Order (all such persons together being referred to as "relevant persons"); or (iv) persons who fall within Article 43(2) of the Order, including existing members and creditors of the Company or (v) any other persons to whom this document can be lawfully distributed in circumstances where section 21(1) of the FSMA does not apply. The Securities are only available to, and any invitation, offer or agreement to subscribe, purchase or otherwise acquire such securities will be engaged in only with, relevant persons. Any person who is not a relevant person should not act or rely on this document or any of its contents. In any EEA Member State (other than the Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain and Sweden) that has implemented the Prospectus Regulation (EU) 2017/1129, together with any applicable implementing measures in any Member State, the "Prospectus Regulation") this communication is only addressed to and is only directed at qualified investors in that Member State within the meaning of the Prospectus Regulation. Exclusively for potential investors in Austria, Belgium, Denmark, Finland, France, Germany, Great Britain, Ireland, Italy, Luxembourg, Malta, the Netherlands, Norway, Slovakia, Spain, and Sweden the 2020 Base Prospectus (EU) is made available on the Issuer’s website under www.21Shares.com. The approval of the 2020 Base Prospectus (EU) should not be understood as an endorsement by the SFSA of the securities offered or admitted to trading on a regulated market. Eligible potential investors should read the 2020 Base Prospectus (EU) and the relevant Final Terms before making an investment decision in order to understand the potential risks associated with the decision to invest in the securities.