Es ist bisher ein volatiles Börsenjahr gewesen. Einige Bereiche befinden sich derzeit inmitten einer deutlichen Korrektur, die durch das Zusammentreffen makroökonomischer Faktoren ausgelöst wurde.

Private Unternehmen sind nicht immun gegen die Auswirkungen der Turbulenzen. Dennoch schätzen wir gerade jetzt die langfristige Attraktivität von Risikokapital. Wir erklären, warum.

Starke historische Renditen aus Risikokapital

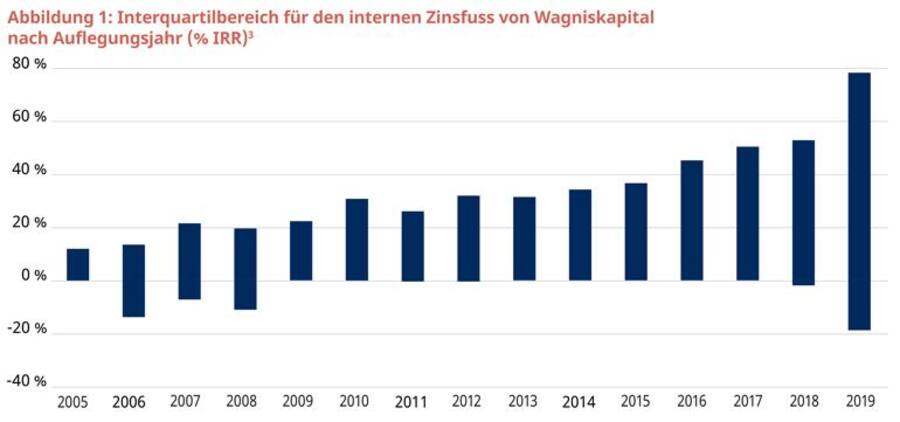

Die Risikokapitalbranche hat eine zehnjährige gepoolte Rendite von 21 % erwirtschaftet, wobei die Fonds des obersten Quartils diese bei Weitem übertroffen haben.1Abbildung 1 zeigt die starke Wertentwicklung der Risikokapitalfonds des obersten Quartils in den vergangenen 15 Jahren. Die Fondsmanager des obersten Quartils erzielten zwischen 2010 und 2019 einen Zinsfuss (IRR) von mehr als 25 %, zeitweise sogar deutlich darüber.2

Daten per 30. September 2021 (letzte verfügbare Daten).

Zwischen 2005 und 2016 (wir ignorieren die letzten Jahre, da die Entwicklung eines Risikokapitalportfolios in der Regel fünf Jahre dauert) übertrafen die Risikokapitalfonds des obersten Quartils die Fonds des unteren Quartils um durchschnittlich 18 % jährlich. Berücksichtigt man die gesamte Lebensdauer eines Wagniskapitalfonds von 10 bis 12 Jahren, ist der Unterschied bei der Wertentwicklung sogar noch deutlicher.

Attraktivere Bewertungen, zyklisch isoliert

Nicht nur börsennotierte Unternehmen haben 2022 gelitten, auch die Bewertungen privater Unternehmen begannen zu sinken, so dass wir glauben, dass jetzt ein guter Zeitpunkt ist, um in sie zu investieren. Innovation behauptet sich auch in unsicheren Zeiten. Einige der besten Unternehmen – wie Stripe 2010 und Facebook 2004 – wachsen in Zeiten von Kursabgaben nur noch weiter.

Einige der grössten Technologieerfolge unserer Zeit wurden mit Wagniskapital finanziert. Wenn Sie sich heute die zehn grössten Unternehmen nach Marktkapitalisierung ansehen, waren sechs von ihnen zuvor durch Risikokapital finanziert:

- Apple

- Microsoft

- Alphabet/Google

- Amazon

- Tesla

- Meta/Facebook3

Der Zugang zu den besten Fonds und den erfolgversprechendsten Unternehmen ist für den Erfolg im Bereich Venture Capital unerlässlich. Die Bedeutung der Auswahl der Vermögenswerte schlägt sich in den oben gezeigten Performancedaten nieder.

Wir empfehlen eine Strategie, die sich auf den Early-Stage- und Early-Growth-Bereich des Venture-Capital-Marktes konzentriert4. Dies ist auf eine günstigere Bewertungsdynamik in Early-Stage- und Early-Growth-Märkten im Vergleich zu Late-Stage-- und Pre-IPO-Märkten zurückzuführen.

In den letzten fünf Jahren (2016 bis 2021) stiegen die Bewertungen in Pre-IPO-Late-Stage-Venture-Deals (Median, „Pre-Money“) um mehr als 2,4-mal schneller als in Early-Growth-Deals5. Bedingt wurde dies durch den Kapitalzufluss von Hedgefonds und Crossover-Investoren. Inzwischen haben sich diese Investoren weitgehend aus dem Venture-Capital-Markt zurückgezogen.

Jungunternehmen sind in der Regel jünger in ihrem Lebenszyklus und bleiben wahrscheinlich für mindestens drei bis fünf Jahre privat, was es ihnen ermöglicht, weiterhin mit ihren hohen Wachstumsraten zu wachsen. Pre-IPO-Late-Stage-Unternehmen hingegen wurden typischerweise unter der Annahme finanziert, dass sie innerhalb von 6 bis 18 Monaten an die Börse gehen würden. Dieser Zeitpunkt des Ausstiegs erscheint nicht mehr realistisch, da das IPO-Fenster heute geschlossen zu sein scheint. Innovative Technologie- und Gesundheitsunternehmen mit hohem Wachstum, hohen Bruttomargen und gut finanzierten Bilanzen sind anscheinend die besten Unternehmen, um auf diesem Markt mit ihren neu festgelegten Bewertungsniveaus potenziell erfolgreich zu sein.

Diversifikation über idiosynkratische Risiken

Investoren halten Venture Capital eher für riskant. Dies liegt daran, dass einzelne Transaktionen ein hohes Risikoprofil aufweisen. In einem ausreichend diversifizierten Venture-Portfolio können sich jedoch die idiosynkratischen Risiken der einzelnen Unternehmen gegenseitig aufheben. Richtig verwaltetes Risikokapital ist nicht so riskant, wie viele Investoren glauben. Auch der Zugang zu Top-Fonds und -Unternehmen ist möglich.

Wie baut man also ein erfolgreiches Venture-Capital-Portfolio auf? Hier sind die fünf Geheimtipps für eine erfolgreiche Wagniskapitalinvestition:

- Ein globaler Ansatz

Ein globaler Ansatz ist entscheidend. Wenn Sie sich die Gesamtzahl der „Einhörner“ (d. h. private Startup-Unternehmen im Wert von mehr als 1 Mrd. US-Dollar) weltweit ansehen, sind etwa 50 % in den USA ansässig.6 In Regionen wie Europa und Asien gibt es eine hohe Konzentration von Einhörnern, was eine internationale Ausrichtung entscheidend macht.

- Fokus auf die Themen der Zukunft

Künstliche Intelligenz und maschinelles Lernen revolutionieren mehrere Branchen. Andere aktuelle Trends wie „Low-Code/No-Code“-Software ermöglichen es Geschäftsbereichsleitern ohne Programmiererfahrung, spannende Softwareprodukte zu erstellen und zu verwenden. Diese Technologien haben die Macht, nicht nur für Disruption an den Märkten zu sorgen, sondern auch ganz neue Märkte zu schaffen.

- Balanceakt zwischen Selektivität und Diversifikation

Es ist entscheidend, das richtige Gleichgewicht zwischen Selektivität und Diversifikation zu finden. Wichtig ist es, die „Qualitätsdichte“ eines Portfolios zu maximieren. Die besten 20 % der Unternehmen erzielen etwa 80 % der Gesamtrenditen des Risikokapitalmarktes, eine Faustregel, die seit mehreren Jahrzehnten gilt.7 Es ist jedoch auch entscheidend, ein diversifiziertes Portfolio von Risikoinvestitionen zu halten, in der Regel zumindest 15 bis 20 Anlagen in einem aufgebauten Portfolio. Nicht jedes Unternehmen wird sich als Gewinner erweisen. Sie brauchen ein diversifiziertes Portfolio, um idiosynkratische Unternehmensrisiken auszugleichen.

- Lassen Sie sich nicht mitreissen

Anleger sollten sich vor schäumenden Teilen des Marktes in Acht nehmen. Wie bereits erwähnt, empfehlen wir, sich auf die Marktsegmente in der Frühphase und im frühen Wachstum zu konzentrieren und den Pre-IPO-Markt in der Spätphase zu meiden, wenn die Bewertungen zur Überhitzung neigen.

- Kombinieren Sie Primärinvestitionen, Sekundärinvestitionen und Co-Investments

Angesichts der deutlichen Streuung der Renditen halten wir einen Portfolioansatz mit mehreren GPs und Unternehmen für geeignet. So können das Risiko verringert und stabilere Renditen erwirtschaftet werden. Anlagen in Sekundärfonds (Fonds, die Anteile an bestehenden Fonds von LPs kaufen) und Co-Investments (bei denen ein LP an der Seite eines GP anstelle einer Fondsstruktur in spezifische Transaktionen investiert), können ebenfalls erheblichen Mehrwert bieten.

Unsere neuesten Insights-Artikel informieren Sie über Themen wie Nachhaltigkeit, Schwellenländer, Private Assets, Märkte, Wirtschaft und vieles mehr.

1Quelle: Cambridge Associates, Schroders Capital. Stand: Drittes Quartal 2021 (neueste verfügbare Daten von Cambridge Associates). Weitere Einzelheiten finden Sie im Bericht von Cambridge Associates.

2Quelle: Cambridge Associates Global Venture Capital Benchmark, Schroders Capital, 2022. Daten per 30. September 2021 (letzte verfügbare Daten).

3 Stand 12. Mai 2022. Quelle: Companiesmarketcap.com, Unternehmenswebsites, Pitchbook, Schroders Capital, 2022.

4 Early-Stage definiert als „Seed-to-Series“-A-Runden und Early-Growth als Serien B-E. Pre-IPO-Runden in der Spätphase, die als Serie F und darüber hinausgehende Runden definiert sind.

5Quelle: Pitchbook, Schroders Capital, 2022. Pre-IPO-Late-Stage- und Early-Growth wie oben definiert.

6 Quelle: CBInsights, Schroders Capital. Stand der Daten: 16. Mai 2022. Ein Einhorn ist definiert als risikokapitalunterstütztes Privatunternehmen mit einer Bewertung von über 1 Mrd. US-Dollar.

7Quelle: Studie von Schroders Capital zu Unternehmen in einem Wagniskapitalportfolio aus dem Jahr 1994

Wichtige Informationen: Bei dieser Mitteilung handelt es sich um Marketingmaterial. Die Einschätzungen und Meinungen in diesem Dokument geben die Auffassung des Autors bzw. der Autoren auf dieser Seite wieder und stimmen nicht zwangsläufig mit Ansichten überein, die in anderen Veröffentlichungen, Strategien oder Fonds von Schroders zum Ausdruck kommen. Dieses Material dient ausschliesslich zu Informationszwecken und ist in keiner Hinsicht als Werbematerial gedacht. Das Dokument stellt weder ein Angebot noch eine Aufforderung zum Kauf oder Verkauf eines Finanzinstruments dar. Es ist weder als Beratung in buchhalterischen, rechtlichen oder steuerlichen Fragen noch als Anlageempfehlung gedacht und sollte nicht für diese Zwecke genutzt werden. Die Ansichten und Informationen in diesem Dokument sollten nicht als Grundlage für einzelne Anlage- und/oder strategische Entscheidungen dienen. Die Wertentwicklung in der Vergangenheit ist kein verlässlicher Indikator für künftige Ergebnisse. Der Wert einer Anlage kann sowohl steigen als auch fallen und ist nicht garantiert. Alle Anlagen sind mit Risiken verbunden. Dazu gehört unter anderem der mögliche Verlust des investierten Kapitals. Die hierin aufgeführten Informationen gelten als zuverlässig. Schroders garantiert jedoch nicht deren Vollständigkeit oder Richtigkeit. Einige der hierin enthaltenen Informationen stammen aus externen Quellen, die von uns als zuverlässig erachtet werden. Für Fehler oder Meinungen Dritter wird keine Verantwortung übernommen. Darüber hinaus können sich diese Daten im Einklang mit den Marktbedingungen ändern. Dies schliesst jedoch keine Verpflichtung oder Haftung aus, die Schroders gegenüber seinen Kunden gemäss etwaig geltender aufsichtsrechtlicher Vorschriften wahrnimmt. Die aufgeführten Regionen/Sektoren dienen nur zur Veranschaulichung und stellen keine Empfehlung zum Kauf oder Verkauf dar. Die im vorliegenden Dokument geäusserten Meinungen enthalten einige Prognosen. Unseres Erachtens stützen sich unsere Erwartungen und Überzeugungen auf plausible Annahmen, die unserem derzeitigen Wissensstand entsprechen. Es gibt jedoch keine Garantie, dass sich etwaige Prognosen oder Meinungen als richtig erweisen. Diese Einschätzungen oder Meinungen können sich ändern. Herausgeber dieses Dokuments: Schroder Investment Management Limited, 1 London Wall Place, London EC2Y 5AU, Grossbritannien. Registriert in England unter der Nr. 1893220. Zugelassen und beaufsichtigt durch die Financial Conduct Authority.