Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

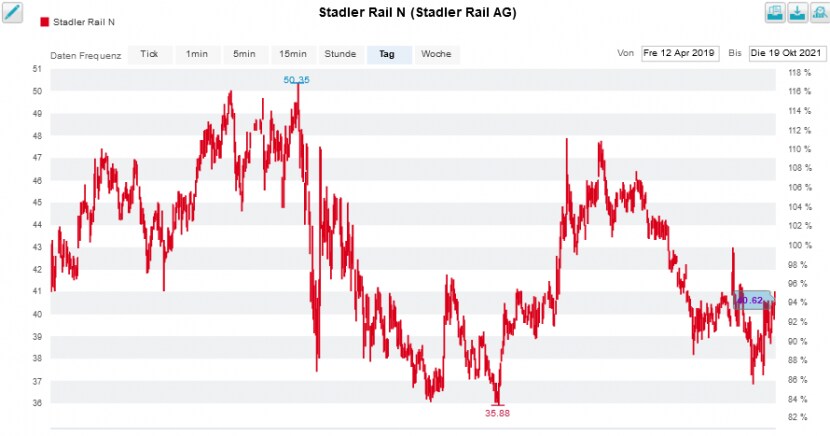

Wie wurde Stadler Rail in Bankenkreisen doch in den Himmel gelobt, als der Zugbauer aus dem thurgauischen Bussnang im April 2019 den Gang an die Schweizer Börse SIX wagte. Die Aktie habe das Zeug zu einer Volksaktie zu werden, hiess es damals sogar.

Heute – knapp zweieinhalb Jahre später – sind diese Stimmen längst verstummt, das Unternehmen entzaubert. Für die Aktionärinnen und Aktionäre der ersten Stunde erwies sich ihr Investment unter dem Strich bloss als ein Nullsummenspiel. Zum Vergleich: Beim Swiss Performance Index (SPI) errechnet sich für den Unterindex für Aktien von kleinen und mittelgrossen Unternehmen seither ein Plus von nicht weniger als 40 Prozent.

Darf man der UBS Glauben schenken, dann sollten die Papiere von Stadler Rail bis in 12 Monaten bei 52 Franken stehen. Das wären aus heutiger Sicht ziemlich genau plus 30 Prozent. Wie Analyst Patrick Rafaisz in den letzten Wochen und Monaten mehrfach schrieb, dürfte die Talsohle beim freien Cashflow durchschritten sein. Er preist den Zugbauer – oder besser gesagt dessen Aktien – deshalb zum Kauf an.

Mit Vlad Sergievskiy von der Bank of America hält ein anderer Analyst allerdings dagegen. Der Berufskollege rät mit "Underperform" zum Verkauf der Papiere. Seit Ende August lautet das Kursziel sogar nur noch 32 Franken. Dies impliziert zum aktuellen Kurs ein Abwärtspotenzial von 21 Prozent.

In einem mir zugespielten Kommentar teilt der Analyst erneut gegen Stadler Rail und Rivale Alstom aus. Seines Erachtens könnten Lieferprobleme gerade diese beiden Unternehmen besonders stark in Mitleidenschaft ziehen. Sergievskiy spielt damit einerseits auf die vergleichsweise dünnen Margen, andererseits aber auch auf die nicht eben unüblichen vertraglichen Konventionalstrafen bei Verzögerungen an. Er sieht bei den durchschnittlichen operativen Gewinnerwartungen anderer Analysten für die nächsten zwei Jahre ein Abwärtsrisiko von bis zu 30 Prozent.

Kursentwicklung der Aktien von Stadler Rail seit dem Börsengang vom April 2019 (Quelle: www.cash.ch)

Nicht auszudenken, was das für den Aktienkurs bedeuten würde, sollte der Bank-of-America-Analyst mit seinen düsteren Prognosen richtig liegen. Viele andere Berufskollegen – darunter auch jener der einst mit dem Börsengang betrauten UBS – müssten dann den dicken Rotstift ansetzen.

Eine gute Woche ist es nun her, dass sich Firmenpatron Peter Spuhler einem Interview mit den Kollegen der Finanz und Wirtschaft stellte. Hinweise auf Lieferprobleme gab es im Interview meines Wissens nicht...

+++

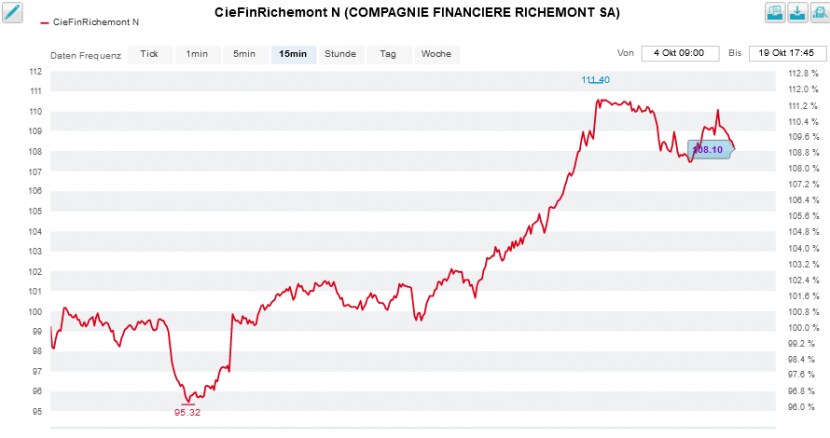

Gestern Montag berichtete der Branchen-Blog Miss Tweed, dass Richemont verschiedene Möglichkeiten auslote, um bei seiner Onlinetochter Yoox-Net-a-Porter (YNAP) auszusteigen. Wie die Autoren des Berichts in Erfahrung gebracht haben wollen, steht neben einem Verkauf von YNAP an den Onlineriesen Amazon auch eine Verschmelzung der Onlinetochter mit den heutigen Partnerfirmen Farfetch und Alibaba zur Diskussion. "Mr. Richemont", der südafrikanische Milliardär Johann Rupert, mache sich für letztere Option stark, so ist weiter nachzulesen.

Zumindest Vontobel-Analyst Jean-Philippe Bertschy würde eine Abspaltung von YNAP – in welcher Form auch immer – jedenfalls begrüssen. Er kritisiert, dass die Onlinetochter in den letzten Jahren nicht nur mit wenig Erfolg hunderte Millionen Euro verschlungen, sondern auch wertvolle Management-Kapazitäten gebunden habe. Wie Rupert bevorzugt auch Bertschy eine Verschmelzung von YNAP mit den heutigen Partnerfirmen. Der Analyst bleibt bei seiner Kaufempfehlung sowie beim bisherigen Kursziel von 130 Franken.

Die Richemont-Aktien verspüren seit zwei Wochen wieder Auftrieb (Quelle: www.cash.ch)

In konkrete Zahlen fasst seine Berufskollegin Zuzanna Pusz von der UBS die Pläne Richemonts. Sie preist die Aktien ihrer Anlagekundschaft sogar mit einem 12-Monats-Kursziel von 133 Franken zum Kauf an.

Im Falle einer Verschmelzung von YNAP mit ähnlich gelagerten Geschäftsaktivitäten von Farfetch und Alibaba sagt Pusz den Papieren des Luxusgüterkonzerns ein Aufwärtspotenzial von bis zu 15 Prozent nach, bei einem Verkauf an Amazon oder einen anderen Interessenten sieht sie gar Raum für höhere Kurse von bis zu 20 Prozent. Es geht jedoch nicht klar aus dem Kommentar hervor, ob sich das Aufwärtspotenzial auf das momentane Kursniveau oder das Kursziel der Analystin bezieht.

Nun heisst es aber erst einmal: Abwarten und schauen, wie viel Fleisch da letztendlich am Knochen ist.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |