Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Eigentlich dreht sich an den Aktienmärkten alles bloss um eines: Ein Unternehmen richtig zu bewerten. Als ich einst die Fachhochschule für Wirtschaft und Verwaltung besuchte - lange ist es her - galt die "Praktiker-Methode" als das Mass aller Dinge. Die Zauberformel lautete: Zweimal den Ertragswert und einmal der Substanzwert eines Unternehmens, geteilt durch drei.

Würde ein Aktienanalyst heute noch zur "Praktiker-Methode" greifen um ein börsenkotiertes Unternehmen zu bewerten, ihm wäre der Spott seiner Berufskollegen so gut wie sicher. Mittlerweile bedient man sich lieber hochkomplexen Discounted-Cash-Flow- oder Sum-of-the-Parts-Modellen. Je komplizierter desto besser, so könnte man meinen.

Eines ist in all den Jahren allerdings gleich geblieben: Wer schon mal eine Unternehmensbewertung durchgeführt hat, der weiss, dass schon geringste Veränderungen bei den zukünftigen Annahmen plötzlich ein ganz anderes Ergebnis liefern.

Nichtsdestotrotz überrascht es mich immer wieder, wie unterschiedlich Analysten ein Unternehmen und dessen Aktie einschätzen können.

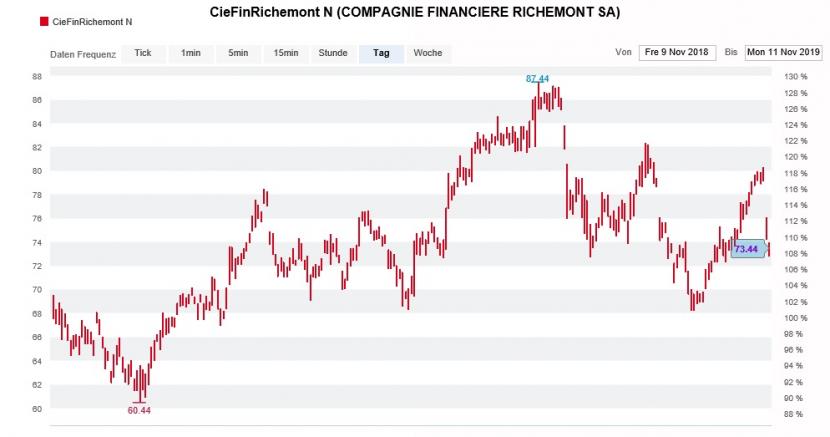

Nehmen wir beispielsweise Richemont. Der Luxusgüterkonzern aus Genf wartete vor dem Wochenende mit einem enttäuschenden Halbjahresergebnis auf. Anders als andere Rivalen rüstet man sich für die digitale Zukunft und baut einen Online-Vertrieb auf. Das kostet im ersten Moment viel Geld - mehr als die Analysten erwartet hatten. Die Börse reagierte unterkühlt und strafte die Aktien am Freitag mit satten Kursverlusten ab. Dabei gingen mal eben schnell 2,5 Milliarden Franken an Unternehmenswert in Rauch auf.

An Richemont scheiden sich denn auch weiterhin die (Analysten-)Geister: Während Analyst Luca Solca von Bernstein Research die Aktien des Luxusgüterkonzerns mit "Outperform" und einem Kursziel von 100 Franken zum Kauf empfiehlt, widerspricht ihm sein Berufskollege bei der amerikanischen Investmentbank Merrill Lynch vehement. Er beziffert das Kursziel gerade mal auf 65 Franken und rät Anlegern deshalb dazu, die Papiere abzustossen.

Der diesjährige Kursverlauf der Richemont-Aktien gleicht einer Achterbahnfahrt (Quelle: www.cash.ch)

Mit anderen Worten: Der eine Analyst kommt zu einem völlig anderen Ergebnis als der andere Analyst. Die beiden Kursziele trennen 35 Franken.

Dass es noch extremer geht, zeigt sich bei ABB. Analyst Daniel Cunliffe - er ist für die britische Liberum tätig – errechnet allen wirtschaftlichen Widrigkeiten zum Trotz ein Kursziel von 30 Franken für die Aktien des schweizerisch-schwedischen Industriekonzerns. Dem hält Simon Toennessen von der Berenberg Bank mit einer Verkaufsempfehlung und einem Kursziel von 17 Franken entgegen. Interessant dabei: So weit wie die beiden Kursziele vermuten lassen, liegen die Gewinnerwartungen der beiden Analysten gar nicht auseinander.

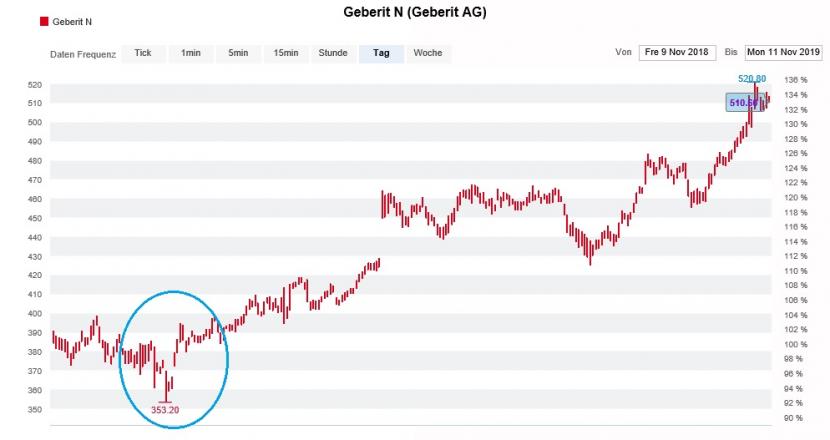

Die wohl umstrittenste Aktie aus dem Swiss Market Index (SMI) ist aber jene von Geberit. Der Sanitärtechnikkonzern aus Rapperswil-Jona gilt in Händlerkreisen eigentlich als angenehm unspektakulär. Sein Geschäftsmodell erweist sich seit Jahren als erfolgreich. Das spiegelt sich auch in der stolzen Börsenbewertung wider.

Dennoch oder gerade deshalb streiten sich die Analysten, ob die Börsenbewertung denn nun gerechtfertigt sei oder nicht. Diesbezüglich geläutert gibt sich Marta Bruska von der Berenberg Bank. Sie stufte die Papiere erst vor wenigen Wochen von "Sell" auf "Hold" herauf und zog das Kursziel kräftig auf 430 (zuvor 230) Franken nach. Seither hat der für die amerikanische Investmentbank Jefferies tätige Berufskollege Priyal Woolf mit 350 Franken das tiefste Kursziel ausstehend.

Wer der Verkaufsempfehlung der Berenberg Bank im Januar Folge leistete, hat bei den Geberit-Aktien das Nachsehen (Quelle: www.cash.ch)

Dem steht ein Kursziel der französischen Société Générale in Höhe von 525 Franken gegenüber. Nach dem starken Kursanstieg seit Jahresbeginn - wir sprechen immerhin von einem ansehnlichen Plus von 34 Prozent - stuft die Grossbank die Papiere bloss noch mit "Hold" ein.

Die Liste weiterer möglicher Beispiele ist lang und umfasst etwa die Inhaberaktien der Swatch Group oder die Valoren der beiden Schweizer Grossbanken UBS und Credit Suisse.

Sich als Anlegerin und Anleger in diesem Meinungs-Dschungel zurechtzufinden, ist alles andere als einfach. Umso mehr erachte ich es als meine Aufgabe, Analystenempfehlungen in meiner Kolumne kritisch zu hinterfragen und wenn möglich Missstände aufzudecken. Solche gab es in den letzten Jahren nämlich immer wieder.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |