Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Dass an der New Yorker Börse gezielt Jagd auf die Leerverkäufer gemacht wird, ist nicht neu. GameStop, AMC Entertainment und Co. lassen grüssen. Neu ist allerdings, dass sich die zumindest gefühlt vom Aussterben bedrohte Spezies auch aus ihren Wetten gegen die dort gehandelten Titel aus dem Swiss Market Index (SMI) zurückziehen.

Bloss beim Sorgenkind Credit Suisse haben sie zuletzt noch einmal eine Schippe draufgelegt. Mit nicht weniger als 12 Millionen American Deposit Receipts, kurz ADRs, setzen amerikanische Leerverkäufer bei der kleineren der beiden Schweizer Grossbanken auf rückläufige Kurse. Das sind gut 30 Prozent mehr als zwei Wochen zuvor. Zum Vergleich: In den vergangenen Jahren liefen in New York durchschnittlich Wetten im Umfang von 4 Millionen Titeln gegen das Unternehmen – selbst in heissen Phasen waren es nie mehr als 8 Millionen.

Firmenchef Thomas Gottstein und seine Geschäftsleitungskollegen machen es Leerverkäufern momentan denn auch etwas gar einfach. Fast 16 Prozent kosten die Aktien ihrer Arbeitgeberin weniger als noch in den ersten Januar-Tagen. Damit führt die Grossbank die diesjährige SMI-Verliererliste einsam und alleine an.

Und das, obwohl die Grossbank auf das beste erste Quartal seit langem zurückblickt – hätte sie beim Kollaps des Investmentvehikels Archegos nicht mehrere Milliarden Franken in den Sand gesetzt. Wie hoch die Kosten sind, die ihr aus dem Skandal um den australischen Financier Lex Greensill erwachsen, ist noch nicht bekannt. Bisweilen sitzen vor allem die Anteileigner von vier Supply Chain Finance Fonds auf Verlusten. Ob sie diese oder zumindest Teile davon der Grossbank gegenüber geltendmachen können, bleibt abzuwarten.

Aktienkursentwicklung der Credit Suisse seit Jahresbeginn (Quelle: www.cash.ch)

Es gibt Stimmen, die von mindestens einer weiteren Milliarde Franken an Kosten ausgehen, auf die sich die nicht gerade erfolgsverwöhnten Aktionärinnen und Aktionäre einstellen müssen. Das herauszufinden, könnte ein langwieriger Prozess und damit zu einer Geduldsprobe werden.

Das hält amerikanische Leerverkäufer allerdings nicht von Wetten gegen die Grossbank ab.

Zwar lassen sich von den Statistiken der New York Stock Exchange (NYSE) keine allzu verlässlichen Rückschlüsse auf das hiesige Börsengeschehen ziehen. Dennoch sprechen die jüngsten Erhebungen eine eindeutige Sprache: Dass die Credit Suisse ins Fadenkreuz amerikanischer Leerverkäufer geraten ist, hat firmen- und nicht branchenspezifische Gründe. Denn die Wetten gegen Erzrivalin UBS wurden innerhalb von gerade mal zwei Wochen um 16 Prozent auf 6,1 Millionen ADRs getrimmt, jene gegen Julius Bär sogar um fast 50 Prozent auf vernachlässigbare 196'000 ADRs.

Es bedarf schon einer gehörigen Portion Unverfrorenheit, um unweit der Jahrestiefstkurse neue Leerverkäufe gegen ein Börsenschlusslicht wie die Credit Suisse zu tätigen. Ich bin schon jetzt neugierig, ob diese Unverfrorenheit in den nächsten Wochen und Monaten belohnt oder doch eher bestraft wird.

+++

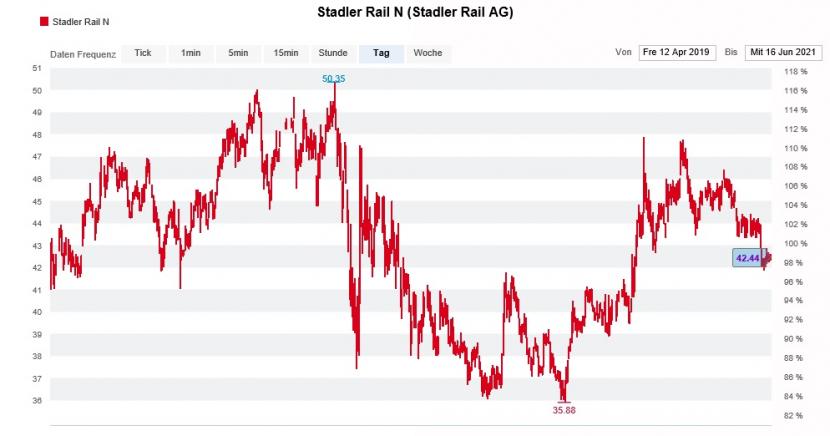

Seit Wochen bietet sich den Aktionärinnen und Aktionären von Stadler Rail Tag für Tag dasselbe Bild: Die Kursnotierungen bröckeln munter vor sich hin - ohne dass klärende Nachrichten vorliegen würden.

Doch allmählich beginnt sich der Nebel zu lichten. Nach Kontakten mit dem Unternehmen selber stuft Analyst William Mackie von Kepler Cheuvreux die Aktien zwar weiterhin mit "Hold" und einem Kursziel von 44 Franken ein. In Erwartung einer möglicherweise enttäuschenden ersten Jahreshälfte setzt er bei seinen Schätzungen für den freien Cash Flow allerdings den dicken Rotstift an. Mit 173 Millionen Franken liegen seine diesjährigen Annahmen neuerdings um fast 50 Prozent unter den durchschnittlich erwarteten 316 Millionen Franken seiner Berufskollegen.

Mackie macht einerseits Probleme entlang der Lieferkette, andererseits aber auch den weiterhin hohen Investitionsbedarf und die üppige Kapitalbindung für die Korrekturen verantwortlich.

Bilanz der Stadler-Rail-Aktien seit dem Börsengang vom April 2019 (Quelle: www.cash.ch)

Für die nächsten Jahre ist er übrigens deutlich optimistischer, wobei seine Schätzungen um bis zu 8 Prozent über jenen anderer Analysten liegen.

Auch die Erstabdeckung der Papiere des Zugbauers aus dem thurgauischen Bussnang mit einer "Underperform" lautenden Verkaufsempfehlung und einem Kursziel von gerade mal 41 Franken durch Merrill Lynch lässt tief blicken.

Meines Erachtens nimmt die Kursflaute bei den Aktien von Stadler Rail eine mögliche Ergebnisenttäuschung jedoch bereits weitestgehend vorweg. Wie heisst es doch so schön: "Sell the rumor, buy the facts".

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |