Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das neue Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

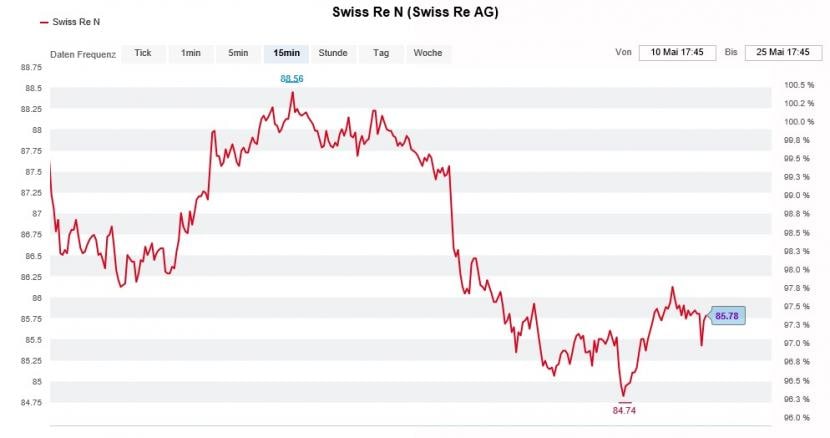

In einer mehrere Seiten starken Branchenstudie stuft Mediobanca-Analyst Vinit Malhotra die Aktien von Swiss Re von "Neutral" auf "Outperform" herauf. Das Kursziel gibt er neuerdings mit 105 (zuvor 100) Franken an. Mit den steigenden Kursen kehrt das Interesse an den dividendenstarken Papieren zurück. "L'appetit vient en mangeant", wie unsere Westschweizer Freunde sagen würden. Das überrascht, fand der Autor in der Vergangenheit doch keine guten Worte für den Rückversicherungskonzern.

Dass die Börse derart unterkühlt reagiert, überrascht übrigens genauso. Denn Malhotra ist nicht einfach irgendwer. Während langen Jahren als Versicherungsanalyst für Goldman Sachs tätig, gilt er als ein profunder Branchenkenner. Unter seinem früheren Arbeitgeber - der mächtigen amerikanischen Investmentbank – hätte eine solche Kaufempfehlung vermutlich ein Kursfeuerwerk gezündet.

Womöglich spielen auch saisonale Gegebenheiten mit hinein. Wie der Analyst nämlich einräumt, gehen Versicherungsaktien ab Mai in die schwächste Phase des ganzen Jahres über. Diese endet für gewöhnlich mit Anbruch des Sommers.

Nach vier enttäuschenden Jahren in Folge rechnet Malhotra im 2021 erstmals wieder mit einem guten Jahrgang für Swiss Re. Neben den in der Vergangenheit eingeleiteten Turnaround-Massnahmen verspricht er sich auch im Zusammenhang mit steigenden Prämienansätzen eine kräftige Gewinnerholung. Seine Schlüsselbotschaft lautet deshalb: "Buy in May" – steige im saisonal schwachen Mai ein.

Die Aktien von Swiss Re reagieren bisweilen kaum auf die Heraufstufung (Quelle: www.cash.ch)

Den nicht gerade erfolgsverwöhnten Aktionärinnen und Aktionären wäre mal wieder ein gutes Jahr durchaus zu wünschen. Letztendlich dürfte allerdings erst die zweite Jahreshälfte – insbesondere die Häufung schwerer Wirbelstürme im Golf von Mexiko – darüber entscheiden, ob 2021 auch wirklich als guter Jahrgang in die Firmengeschichte eingeht.

Ich selber setze bei meinen Schweizer Aktienfavoriten für 2021 statt auf die Aktien von Swiss Re auf die nicht weniger dividendenstarken Valoren von Zurich Insurance.

+++

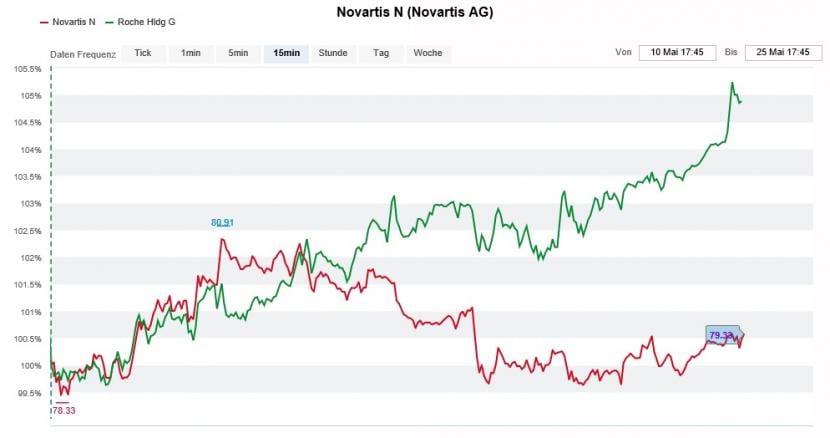

Letzten Mittwoch berichtete ich in meiner Kolumne von einem mir zugespielten Kommentar der UBS zu Novartis. Darin verteidigte die Autorin Laura Sutcliffe die Aktien der Pharmagruppe aus Basel – wenn auch eher etwas halbherzig.

Einerseits räumte sie zwar ein, dass die vergangenen Monate keine einfachen waren. Im weiteren Jahresverlauf biete sich den Aktionärinnen und Aktionären allerdings ein günstiges Chancen-Risiko-Verhältnis, so Sutcliffe weiter. Ausserdem preist sie die Aktien auch aufgrund des Bewertungsabschlags gegenüber anderen europäischen Pharmawerten zum Kauf an. Ob sich damit das 96 Franken lautende 12-Monats-Kursziel rechtfertigen lässt, ist dennoch fraglich.

Nun meldet sich auch ihr Berufskollege Graham Parry von Merrill Lynch zu Wort. Auch er rät zum Kauf der Aktien, wenn auch nur mit einem Kursziel von 92 Franken. Nach einer Veranstaltung zum Thema Herz-Kreislauf-Erkrankungen gibt sich der Analyst eher etwas kleinlaut.

Die Genusscheine von Roche (grün) stellen die Novartis-Aktien (rot) seit knapp zwei Wochen in den Schatten (Quelle: www.cash.ch)

Vergangene Woche wurden nämlich wieder Kurse unter 79 Franken bezahlt. Nur sogenannte "Safe-Haven"-Käufe aus dem angelsächsischen Raum verhinderten ein noch stärkeres Abrutschen. Alleine seit die Basler rund um die Veröffentlichung der Quartalszahlen aufgehört haben über die zweite Handelslinie eigene Aktien zu kaufen, haben diese fast drei Franken verloren. Ein Zufall?

Interessante Erkenntnisse liefert auch die aktuellste Umfrage von Merrill Lynch bei Fondsmanagern und Vermögensverwaltern. Räumten die Befragten den Pharmaaktien vor einem Monat noch ein überdurchschnittliches Gewicht in ihren Wertschriftenportefeuilles ein, haben sie ihre Positionen seither kräftig ausgedünnt. Neuerdings geben sie sogar an, Pharmaaktien in den Portefeuilles unterzugewichten. Auch das würde das Stimmungstief erklären.

Regelmässige Leserinnen und Leser meiner Kolumne dürften sich erinnern, dass ich in der Vergangenheit immer mal wieder Kritik an der Akquisitionsstrategie von Novartis-Chef "Vas" Narasimhan übte. Wenn ein Pharmaunternehmen mehr Geld in Firmenkäufe als in die eigene Forschung und Entwicklung fliessen lässt, dann spricht das Bände...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |