Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

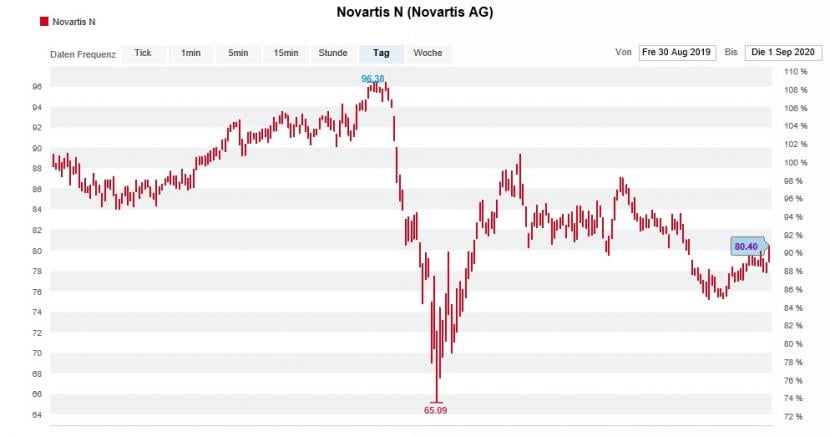

Zuerst die gute Nachricht für die Aktionäre von Novartis: Die Aktien scheinen das hartnäckige Kurs- und Stimmungstief vom Sommer endlich überwunden zu haben. Die schlechte Nachricht: Den Nerv der Anleger trifft der Pharmakonzern aus Basel allerdings auch weiterhin nicht.

Das hält den bekannten Pharmaanalysten Mark Purcell von Morgan Stanley am Dienstag nicht davon ab, die Aktien von Novartis von "Equal-weight" auf "Overweight" heraufzustufen. Das Kursziel gibt er neuerdings mit 101 (zuvor 93) Franken an, wobei er seine Gewinnschätzungen nur geringfügig erhöht.

Die Aktien von Novartis verfügen Morgan Stanley zufolge noch über Raum nach oben (Quelle: www.cash.ch)

Purcell hält die Angst vor einer künftigen Wachstumsflaute für genauso übertrieben wie jene vor Umsetzungsrisiken bei der Übernahmestrategie von Firmenchef "Vas" Narasimhan. Vielmehr rechnet der Analyst damit, dass der Pharmakonzern im kommenden Jahr mit neuen Erfolgen in der Forschung und Entwicklung aufwarten kann. 2021 werde diesbezüglich ein Erntejahr, so glaubt er.

Mit einem Minus von 13 Prozent seit Jahresbeginn sind die Valoren von Novartis bei den Aktien aus dem Swiss Market Index (SMI) auch weiterhin bloss im hintersten Drittel zu finden. Und auch den Genussscheinen von Rivale Roche hinken die Papiere gnadenlos hinterher. Dennoch ist die Kaufempfehlung Purcells mutig, machen gerade die mächtigen Grossinvestoren doch einen grossen Bogen um europäische Pharmawerte.

Was mir auffällt: Seit wenigen Wochen ziehen öfter wieder zurückgebliebene Aktien das Interesse auf sich. Verhält es sich wie in früheren Jahren, zündet dieses Phänomen wohl die vierte und letzte Stufe der seit Mitte März zu beobachtenden Kursrakete am Schweizer Aktienmarkt...

+++

In den letzten Wochen gaben sich bei Basilea gleich mehrere hochkarätige neue Grossaktionäre zu erkennen – darunter etwa der norwegische Staatsfonds oder der amerikanische Milliardär Kenneth C. Griffin mit seinem berüchtigten Hedgefonds Citadel.

Neuerdings meldet auch die amerikanische Investmentbank J.P. Morgan einen Stimmenanteil von gut 3 Prozent. Wie der Offenlegungsmeldung an die Schweizer Börse SIX entnommen werden kann, halten die Amerikaner die Stimmen über die erst kürzlich ausgegebene Wandelanleihe.

J.P. Morgan ist in guter Gesellschaft, wird doch auch den beiden anderen neuen Grossaktionären nachgesagt, dass sie sich in der Wandelanleihe und weniger in den Aktien des Pharmaunternehmens tummeln. Ich bin jetzt schon neugierig, ob die besagte Anleihe das Interesse weiterer Grossinvestoren auf sich zieht.

So unglaublich das auch sein mag: Den Aktien von Basilea könnte das kurzfristig sogar schaden, sollten sich die Grossinvestoren im Rahmen sogenannter "Delta-Hedges" gegen Kursschwankungen absichern und Aktien leerverkaufen.

+++

In einem mir zugespielten Kommentar warnt UBS-Analyst Daniele Brupbacher vor möglichen Folgen der Dollarschwäche auf die Gewinnentwicklung der Credit Suisse. Ein um 10 Prozent tieferer Dollar-Franken-Kurs könnte den Vorsteuergewinn in einem ähnlichen Ausmass schmälern, so rechnet er vor. Schuld ist ein ungünstiges Verhältnis zwischen in Dollar anfallenden Kosten und Erträgen.

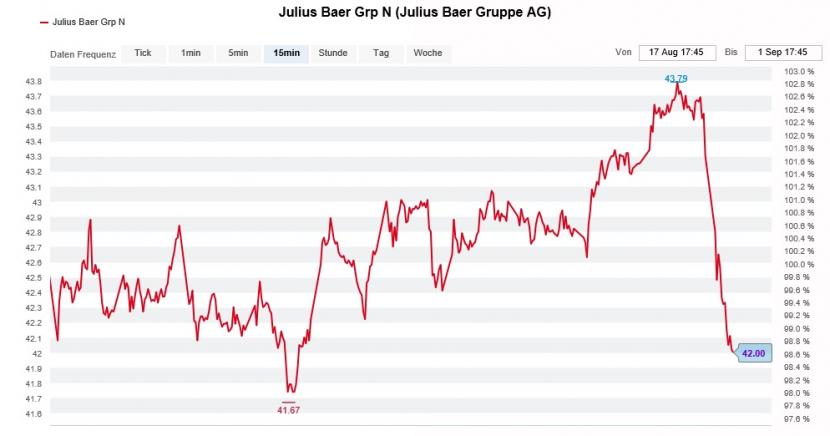

Mit seinen Aussagen setzt Brupbacher aber eher den Aktien von Julius Bär zu – wenn auch ungewollt. Im Kommentar hält der UBS-Analyst sogar explizit fest, dass die Zürcher Bank über ein sehr viel günstigeres Verhältnis zwischen in Dollar anfallenden Kosten und Erträgen aufweist als die Credit Suisse.

Die Angst vor negativen Folgen des schwachen Dollars setzt den Aktien von Julius Bär zu (Quelle: www.cash.ch)

Dass heute Dienstag vor allem die Aktien von Julius Bär unter die Räder geraten, lässt sich mit dem hohen Anteil an Dollar-Anlagen bei den verwalteten Kundenvermögen erklären. Denn schliesslich schmälern auch währungsbedingt tiefere verwaltete Kundenvermögen den Gewinn. Spannend wäre auch noch zu wissen, wie die UBS als Arbeitgeberin des Analysten in diesem Zusammenhang abschneidet.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |