Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Als die UBS-Strategen um Nick Nelson Mitte April ihre Länder-Rangliste überarbeiteten, staunte ich nicht schlecht: Die Grossbank verlieh dem Schweizer Aktienmarkt im Gesamtklassement die Goldmedaille.

In den Disziplinen "Gewinnmomentum" und "Bewertung" holte die Schweiz damals je eine Silbermedaille, bei der Gesamtrentabilität gar die Goldmedaille. Und selbst der undankbare zwölfte und letzte Rang in Sachen "Branchenzusammensetzung" ändert nichts mehr am Gesamtklassement.

Heute – vier Monate später und mehr als 1000 Punkte beim Swiss Market Index (SMI) höher - gelingt es Nelson und seine Abteilungskollegen doch tatsächlich, mich erneut zu überraschen. Denn auf der neusten Länder-Rangliste der Grossbank fällt der Schweizer Aktienmarkt auf Platz sechs zurück.

Punkte kosteten zuletzt ausgerechnet die beiden Diszipline "Gewinnmomentum" und "Bewertung". Anders als noch im April hat die Gewinnentwicklung hiesiger Unternehmen an Schwung eingebüsst. Und auch am Kurs-Gewinn-Verhältnis, am Kurs-Buchwert-Verhältnis sowie an der Dividendenrendite gemessen fällt die Schweiz gegenüber anderen europäischen Ländern ab. Einzig bei der Gesamtrentabilität weiss sie ihren Goldmedaillenplatz zu verteidigen.

Wenn man der UBS etwas nicht vorwerfen kann, dann der Hang zum heimischen Aktienmarkt – im Fachjargon auch "Home Bias" genannt. Als hätte sie es im April geahnt, räumte sie dem Schweizer Aktienmarkt in den Portefeuilles ihrer Kunden schon damals bloss ein neutrales Gewicht ein.

Ich schrieb im April:

Anders als damals sind die UBS-Strategen mit diesen Branchenpräferenzen nicht länger in guter Gesellschaft. Ihre Berufskollegen bei Julius Bär stuften den Schweizer Aktienmarkt erst kürzlich von "Neutral" auf "Overweight" herauf. Sie begründeten diesen Schritt damit, dass Aktien aus der Schweiz in Zeiten einer wirtschaftlichen Wachstumsverlangsamung besser als andere Börsen abschneiden. Das sei insbesondere dann der Fall, wenn gleichzeitig auch die Unternehmensgewinnentwicklung an Schwung verliere.

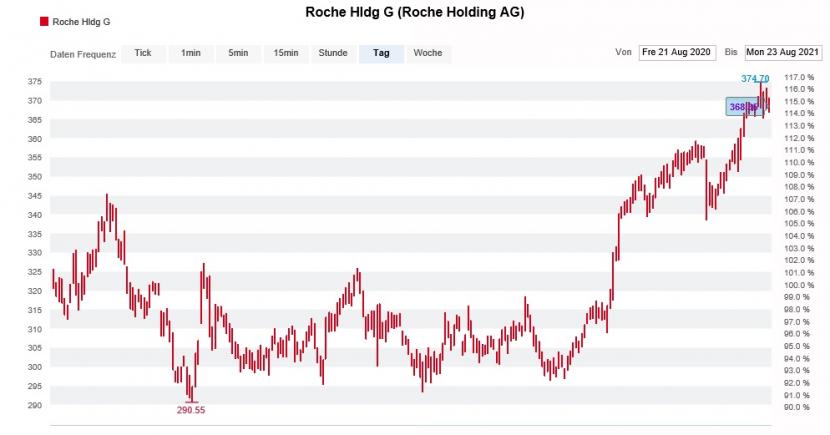

Seit Anfang Juni ziehen die Genussscheine von Roche ziemlich davon (Quelle: www.cash.ch)

Zuvor stufte auch schon der für Kepler Cheuvreux tätige Stratege Chris Potts den Schweizer Aktienmarkt in zwei Schritten von "Underweight" auf "Overweight" herauf. Anders als die UBS-Strategen setzt er in Europa sowohl auf Pharma- als auch auf Nahrungsmittelaktien.

Wenn es aus Sicht von Fondsmanagern und Vermögensverwaltern in den letzten Jahren ein Erfolgsrezept gab, dann das, den drei SMI-Schwergewichten Nestlé, Roche und Novartis nur ein unterdurchschnittliches Gewicht im Aktienportefeuille beizumessen. Damit liess sich der breite Markt in den letzten Jahren stets schlagen. Noch besser fuhr, wer gleich ganz einen Bogen um diese Valoren machte und stattdessen auf solche mittelgrosser Schweizer Unternehmen setzte.

Doch dieses Rezept geht nicht mehr auf. Zumindest im Fall von Roche nicht. Deshalb müssen hiesige Marktakteure nun umdenken. In den letzten Wochen luden sie vor allem von den Valoren des Pharma-Urgesteins in ihre Portefeuilles. Die beiden anderen Schwergewichte Nestlé und Novartis fristen hingegen ein Mauerblümchen-Dasein. Zumindest vorerst noch...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |