Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Die letzten Tage hatten es am Schweizer Aktienmarkt ganz schön in sich. Zwar sind die Handelsumsätze selbst für diese Zeit des Jahres weiterhin dünn und prozentual zweistellige Kursbewegungen deshalb nicht eben ungewöhnlich. Allerdings hält die Unternehmensberichterstattung fürs dritte Quartal uns Wirtschaftsjournalisten und Börsenkolumnisten ganz schön in Atem.

Die Bühne gehörte diese Woche hierzulande ganz klar den beiden Schweizer Grossbanken. Am Dienstag der Musterschülerin UBS und am Donnerstag dann dem Sorgenkind Credit Suisse.

Die UBS wartete denn auch mit einem beeindruckenden Zahlenkranz auf. Die Schweizer Marktführerin erlitt im Jahresvergleich zwar einen Gewinnrückgang. Mit 2,32 Milliarden Dollar übertraf der Vorsteuergewinn allerdings selbst die kühnsten Analystenschätzungen.

Das zurückliegende dritte Quartal bescherte der Grossbank zum achten Mal in Folge einen Quartalsgewinn vor Steuern von 2 Milliarden Dollar oder mehr. Bei solchen Zahlen dürften den Aktionärinnen und Aktionären der Credit Suisse Tränen der Verzweiflung in die Augen schiessen. Kommt hinzu, dass der vorliegende Zahlenkranz von guter Qualität war. Die Aktien der UBS gingen am Dienstag denn auch um fast 8 Prozent höher aus dem Handel – wobei es das Unternehmen selbst war, welches über die zweite Handelslinie für Musik sorgte.

Etwas schräg in der Landschaft steht Adam Terelak von Mediobanca Securities. Während viele seiner Berufskollegen bei anderen Banken ihre Kaufempfehlungen bestätigten und ihre Kursziele teils kräftig erhöhten, stufte der Mediobanca-Analyst die Valoren der UBS mit einem Kursziel von 19 (zuvor 20,50) Franken von "Outperform" auf "Neutral" herunter.

Wie Terelak schreibt, ist der Mist nun geführt. Zudem sieht er die Grossbank bei künftigen Aktienrückkäufen in Probleme hineinlaufen. Es gebe irgendwann einfach nicht mehr genug Aktien zum zurückkaufen, so seine Befürchtung. Umso mehr setzt er auf die Valoren von Julius Bär, welche er wie bis anhin mit "Outperform" und einem Kursziel von 60 Franken anpreist.

| UBS kann der Erzrivalin Credit Suisse ein weiteres Schnippchen schlagen |

Die Credit Suisse sorgte hingegen dafür, dass über uns Wirtschaftsjournalisten und Börsenkolumnisten am frühen Donnerstagmorgen eine regelrechte Informationslawine herniederging – auf nüchternen Magen und noch vor dem ersten Kaffee. Selbst mehrere Stunden später war es noch immer schier unmöglich, die unzähligen Puzzleteile zu einem grossen Ganzen zusammenzusetzen.

Es sieht ganz danach aus, als wolle sich die Grossbank unter Firmenchef Ulrich Körner auf ihre ursprünglichen Stärken zurückbesinnen – auf die Universalbank Schweiz sowie auf das Wealth Management. Das Investment Banking soll drastisch verkleinert werden und künftig unter dem einstigen Namen Credit Suisse First Boston am Markt auftreten. Weltweit werden 9000 Arbeitsplätze den Sparmassnahmen zum Opfer fallen, alleine deren 2700 im angelaufenen vierten Quartal.

In einem ersten Schritt will die Credit Suisse eine Mehrheit an der Credit Suisse First Boston behalten. Gut möglich aber, dass die Grossbank eines Tages nach demselben Strickmuster vorgeht wie kürzlich Richemont bei Yoox-Net-A-Porter. Mit einer Beteiligung von weniger als 50 Prozent müsste das ehemalige Mutterhaus die hochdefizitäre Tochter nämlich nicht mehr in die eigene Rechnung konsolidieren.

Kursentwicklung der Credit-Suisse-Aktien im Wochenvergleich (Quelle: www.cash.ch)

Eine unschöne Überraschung sind meines Erachtens die milliardenschweren Bilanzkorrekturen. So führten Wertberichtigungen auf zuvor aktivierten latenten Steuergutschriften im dritten Quartal zu einem Verlust in Höhe von gut 4 Milliarden Franken. Weitere Bilanzkorrekturen dürften folgen, drohen in den kommenden Quartalen doch auch noch Goodwill-Abschreibungen – etwa auf in der Vergangenheit aktivierten Softwareentwicklungskosten. Vergangenheitsbewältigung der anderen Art eben.

Mit einer Kapitalerhöhung im Umfang von 4 Milliarden Franken soll denn auch die Eigenkapitaldecke gestärkt werden. Wie Berechnungen von J.P. Morgan zeigen, hat dieses "notwendige Übel" für die bisherigen Aktionärinnen und Aktionäre eine Gewinnverwässerung von 24 Prozent zur Folge. Gewinner sind die Saudis. Sie können sich praktisch zu Tiefstkursen mit 1,5 Milliarden Franken bei der Credit Suisse einkaufen und steigen künftig mit einem Stimmenanteil von knapp 10 Prozent zum grössten Einzelaktionär auf.

Da fragt man sich doch, weshalb sich die Credit Suisse nicht schon vor Jahren auf ihre eigentlichen Stärken zurückbesonnen hat. Die Erzrivalin UBS hat es schliesslich vorgemacht. Den Aktionärinnen und Aktionären der kleineren der beiden Schweizer Grossbanken wäre jedenfalls viel Leid erspart geblieben...

Ebenfalls am Donnerstag meldete sich die Europäisch Zentralbank (EZB) zu Wort. Sie hob die Leitzinsen erneut um 75 Basispunkte an, was sich im Rahmen der Erwartungen bewegte. Gegenüber den Medien liess EZB-Chefin Christine Lagarde jedoch durchblicken, dass die grossen Schritte in Richtung einer restriktiveren Geldpolitik damit bereits getan seien. Das Anleihenrückkaufprogramm lässt man indes unberührt weiterlaufen und stellt den Finanzmärkten für Dezember einen Entscheid in Aussicht.

Die Medienkonferenz von gestern Donnerstag macht einmal mehr klar, dass die Währungsstabilität für die EZB – anders als für die amerikanische Notenbank - nicht an erster Stelle kommt. Und das, obwohl die Preise im Euroraum zuletzt prozentual zweistellig stiegen. In den baltischen Mitgliedsstaaten lag die Teuerung im September sogar bei 20 Prozent und mehr.

Zugegeben: Um sämtliche Interessen unter einen Hut zu bringen müsste die EZB einen nahezu unmöglichen Spagat aufs Parkett legen. Dennoch scheint mir Madame Lagarde und ihre Entourage völlig den Bezug zur (wirtschaftlichen) Realität verloren zu haben. Die Zeche bezahlen letztendlich die Bürgerinnen und Bürger.

Ich kritisiere schon seit Jahren, dass die Geldpolitik fest im Griff reiner Theoretiker ist. Ein paar Praktiker mehr würden den Zentralbanken führender Wirtschaftsnationen nicht schlecht bekommen, sind die Anforderungen an die Entscheidungsträger durch die Fehler vergangener Tage doch nicht eben kleiner geworden.

Kommen wir an dieser Stelle noch kurz auf Nestlé zu sprechen. In einer Branchenstudie vollzieht die Société Générale beim Nahrungsmittelmulti aus Vevey eine Kehrtwende, die sich gewaschen hat. Analyst David Hayes straft das SMI-Schwergewicht von "Buy" auf "Sell" ab und streicht das 12-Monats-Kursziel auf 100 (zuvor 130) Franken zusammen.

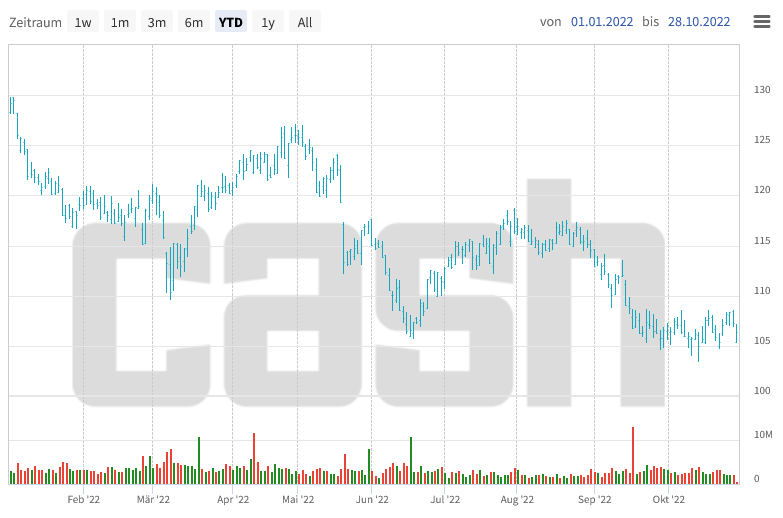

Kursentwicklung der Aktien von Nestlé seit Jahresbeginn (Quelle: www.cash.ch)

Hayes befürchtet, dass sich die Preiserhöhungen – anders als in den ersten neun Monaten – nun doch in rückläufigen Absatzmengen niederschlagen werden. Im bisherigen Jahresverlauf schien das sogenannte Gesetz der Preiselastizität für Nestlé nicht länger zu gelten. Der Branchenprimus konnte die Absatzmengen trotz Preiserhöhungen weiter steigern. Damit könnte nun Schluss sein, wenn man dem Analysten Glauben schenken will. Seine Verkaufsempfehlung für die Aktien kommt einem Tabubruch gleich, stemmt er sich damit doch gegen das Gros seiner Berufskollegen bei anderen Banken. Ich bin neugierig, ob andere dem Beispiel folgen werden.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |