Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Den 27. September dürften sich die Aktionärinnen und Aktionäre der UBS dick in ihrer Agenda angestrichen haben. Denn an diesem Tag wird das Urteil im Berufungsprozess gegen die 4,5 Milliarden Euro schwere Strafe erwartet, die ein Pariser Gericht im Februar vor zwei Jahren gegen die Grossbank verhängt hatte.

Mittlerweile pocht die Staatsanwaltschaft zwar "nur" noch auf eine Strafzahlung über 2 Milliarden Euro sowie Schadenersatz in Höhe einer weiteren Milliarde Euro. Das ist aus Aktionärssicht allerdings immer noch sehr viel Geld.

Geht es nach den Banken und ihren Analysten, dann könnten die Richter die Strafzahlung sogar auf 1,3 Milliarden Euro reduzieren. Das zumindest schreibt der für Kepler Cheuvreux tätige Bankenanalyst Nicolas Payen und stützt sich dabei auf die durchschnittlichen Schätzungen seiner Berufskollegen ab.

Seines Erachtens könnte die UBS selbst ein 3 Milliarden Euro schweres Urteil gegen sie problemlos wegstecken. Die Kernkapitalquote (CET1) von derzeit 14,5 Prozent würde dadurch zwar um 100 Basispunkte geschmälert. Unter dem Strich bliebe der Grossbank aber noch immer ein Überschusskapital in Höhe von gut einer Milliarde Dollar, so zeigen Berechnungen des Analysten. Mit anderen Worten: Die grosszügige Dividendenpolitik wäre damit nicht in Gefahr.

Ganz uneigennützig sind diese Berechnungen allerdings nicht, Payen preist die Aktien der UBS doch schon seit geraumer Zeit mit einem Kursziel von 19,50 Franken zum Kauf an.

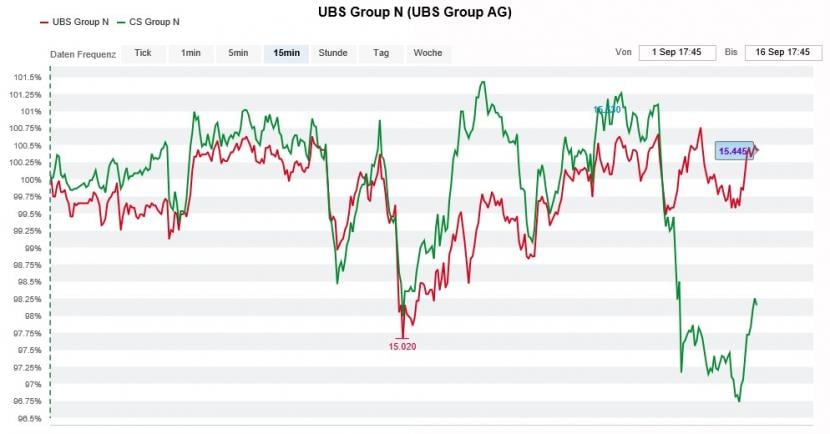

Die Aktien der UBS (rot) im Zweiwochen-Vergleich mit den Aktien der Credit Suisse (grün) (Quelle: www.cash.ch)

Wie mir Händler berichten, floss zuletzt wieder viel Geld aus den Valoren der Credit Suisse in die der UBS. Zuerst war da vor wenigen Tagen ja die Kritik der Bank of America an der Strategie der Credit Suisse. Dann stutzte Goldman Sachs das Kursziel für die Aktien der Credit Suisse auf 13,30 (zuvor 14,50) Franken – bei gleichzeitiger Erhöhung des Kursziels für jene der Erzrivalin auf 18,50 (zuvor 17,70) Franken.

Auch das Urteil der Börse nach knapp neun Monaten könnte deutlicher kaum sein: Während den Valoren der Credit Suisse mit einem Minus von gut 17 Prozent seit Jahresbeginn die undankbare Rolle des SMI-Schlusslichts zuteil wird, notieren die Aktien von Erzrivalin UBS um gut 23 Prozent über dem Stand von Anfang Januar – der Archegos-Skandal lässt grüssen.

+++

Besser spät als nie, dürfte sich die für Vontobel tätige Sibylle Bischofberger wohl gedacht haben. Gut vier Monate nach der letzten Anpassung erhöht die bekannte Medizinaltechnikanalystin ihr Kursziel für die Aktien des Börsenüberfliegers Straumann auf 2185 (zuvor 1570) Franken. Unnötig zu erwähnen, dass sie unbeirrt an ihrer Kaufempfehlung festhält.

Bischofberger sieht gerade im Geschäft mit transparenten Zahnschienen künftig den Hauptwachstumsmotor. Straumann werde Marktführer bleiben und weitere Marktanteile hinzugewinnen, wie die Analystin weiter schreibt. Darauf abgestützt traut sie dem Dentalimplantatespezialisten aus Basel bis ins Jahr 2030 jährlich ein Gewinnwachstum in Höhe von 24 (zuvor 20) Prozent zu.

Mit ihrem neuen Kursziel von 2185 Franken führt Bischofberger die Spitzengruppe an. Das nächsthöhere Kursziel liegt bei 2000 Franken und stammt von Dani Jelovcan von Mirabaud Securities. Auch er rät schon seit Jahren zum Kauf der Aktien – und das mit Erfolg.

Die Straumann-Aktien haben sich in den letzten fünf Jahren im Kurs nahezu verfünffacht (Quelle: www.cash.ch)

Der Höhenflug von Straumann an der Börse ist beeindruckend und – anders als bei anderen Schweizer Unternehmen aus der zweiten und dritten Reihe – eben nicht nur eine Folge eines Bewertungsanstiegs, sondern eben auch deutlicher Verbesserungen beim Tagesgeschäft. Rückblickend haben die Basler in den letzten Jahren alles richtig gemacht.

Weitere Analysten dürften dem Beispiel Jelovcans und Bischofbergers folgen und ihre Schätzungen für den Dentalimplantatespezialisten im Vorfeld der Umsatzveröffentlichung für das dritte Quartal kräftig erhöhen. Mit jeder solchen Prognosenerhöhung steigen allerdings auch die Erwartungen an das Unternehmen. Bleibt mir nichts weiter als zu hoffen, dass Firmenchef Guillaume Daniellot den erdrückend hohen Erwartungen künftig noch gerecht werden kann – schliesslich kosten die Aktien seines Arbeitgebers mittlerweile gut 80 Prozent mehr als noch zu Jahresbeginn...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |