Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

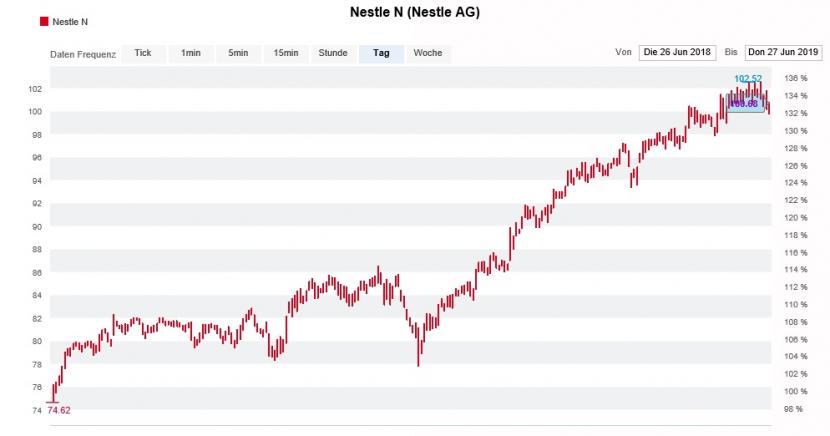

Mit steigenden Kursen steigen bei den Aktien des diesjährigen Überfliegers Nestlé auch die Kursziele. La Hausse amène la Hausse, würden die Franzosen vermutlich erwidern - der Kursanstieg befeuert den Kursanstieg.

Das höchste Kursziel hat mit 120 Franken Analystin Celine Pannuti von J.P. Morgan ausstehend, gefolgt seit einigen Tagen vom für Kepler Cheuvreux tätigen Berufskollegen Jon Cox mit immerhin noch 115 Franken. Anders als Pannuti, lässt Cox mittlerweile sogar höhere Erlöse für zukünftige Bereichsverkäufe in sein Bewertungsmodell einfliessen.

Nicht so CFRA Research, die frühere Aktienanalyse von Standard & Poor's. Obwohl Analyst Varun Venkatraman den operativen Fortschritten der letzten Jahre Rechnung trägt und mit einer weiteren Optimierung des Firmenportfolios rechnet, reduziert er das Kursziel gar auf 90 (zuvor 100) Franken.

Höhenflug der Nestlé-Aktien während den letzten zwölf Monaten. (Quelle: cash.ch)

Dass Venkatraman die Papiere des Nahrungsmittelherstellers aus Vevey mit "Hold" einstuft, kommt dann allerdings doch etwas inkonsequent daher. Ehrlicher wäre es, der Analyst würde sie aufgrund des rechnerischen Rückschlagspotenzials von gut 10 Prozent zum Verkauf empfehlen.

Selbst wenn er sich nicht zu einer Verkaufsempfehlung durchringen kann, so ist die Kurszielreduktion dennoch ein gezielter Tritt ans Schienbein der erfolgsverwöhnten Nestlé-Aktionäre.

Ob der Analyst mit seinen überraschend verhaltenen Wachstumserwartungen richtig liegt, dürfte die für Ende Juli angesetzte Veröffentlichung des Halbjahresergebnisses verraten. Spätestens dann wird sich auch zeigen, ob die kursseitigen Vorschusslorbeeren von fast 30 Prozent - den Dividendenabgang von Mitte April mitberücksichtigt – auch wirklich gerechtfertigt sind.

+++

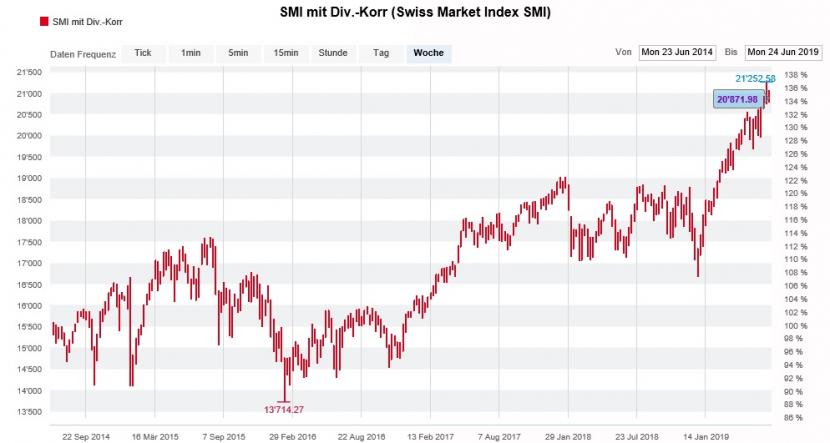

Wer all seinen Mut zusammennahm und sein Geld in der Altjahreswoche in einen börsengehandelten Indexfonds auf den Swiss Market Index (SMI) investierte, darf sich freuen: Die Dividendenzahlungen mitberücksichtigt errechnet sich seit Jahresbeginn ein sattes Plus von gut 20 Prozent.

Und darf man den Strategen von J.P. Morgan um Mislav Matejka Glauben schenken, dann könnten die Aktienmärkte - und damit auch der Schweizer Aktienmarkt - vor einem weiteren Sprung in ähnlichem Umfang stehen.

Die Rechnung der Strategen ist einfach: Als die Rendite zehnjähriger amerikanischer Staatsanleihen im September letzten Jahres auf 3,2 Prozent kletterte, fielen die Aktienkurse rund um den Globus innerhalb der nächsten drei Monate um durchschnittlich 20 Prozent.

Nachdem die Rendite zuletzt wieder kräftig gefallen ist, hofft man bei J.P. Morgan nun mit einer ähnlichen Bewegung - diesmal bloss in die entgegengesetzte Richtung.

Den SMI mit Dividendenkorrektur trennen nur wenige 100 Punkte von seinem Rekordhoch (Quelle: cash.ch)

Matejka und seine Arbeitskollegen versprühen deshalb auch im Hinblick auf die zweite Jahreshälfte Zuversicht. Ihres Erachtens ist die Weltwirtschaft in einem deutlich besseren Zustand als noch vor einem Jahr. Und falls nicht, werden es die Zentralbanken mit ihrer "Politik des billigen Geldes" schon richten.

Interessant ist übrigens, dass die Strategen für die kommenden Monate von grösseren Umschichtungen aus Wachstums- in Substanzaktien ausgehen - obwohl sie den Wachstumsaktien in den vergangenen Monaten ganz klar den Vorzug gaben.

Nach dem jüngsten Zinsrutsch dürfte der Renditedruck institutioneller Grossinvestoren ins Unermessliche steigen und so den einen oder anderen zum Zukauf von Aktien zwingen. Ob das reicht, um die Aktienkurse über die nächsten drei Monate noch einmal um 20 Prozent steigen zu lassen, wage ich jedoch zu bezweifeln. In meinen Augen ist der Zinsrutsch nämlich kein Zeichen der Stärke, sondern ein Zeichen der Schwäche - und liefert klare Anhaltspunkte, dass die seit Jahren vor sich hin schwelenden Probleme nicht etwa kleiner geworden sind...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |