Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

In den vergangenen zwei Tagen konnten die Aktien von Montana Aerospace kräftig Boden gutmachen. Um nicht weniger als 20 Prozent ging es für die Valoren des Zulieferers führender Flugzeugbauer nach oben.

Allerdings ändert selbst dieses Kursfeuerwerk nichts daran, dass dem Unternehmen nach einer Halbierung seines Börsenwerts seit Jahresbeginn die undankbare Rolle des diesjährigen Börsenschlusslichts zuteil wird.

Unangenehme Fragen muss sich da auch die Bank of America gefallen lassen. Sie sprach am 10. Dezember im Zuge einer Erstabdeckung eine Kaufempfehlung für die Aktien von Montana Aerospace aus und setzte diese auch gleich noch auf die Favoritenliste – was den Valoren alleine schon des 52 Franken lautenden Kursziels wegen einen prozentual zweistelligen Tagesgewinn bescherte.

Die mir nicht namentlich bekannten Analysten hoben damals einerseits die branchenweit guten Wachstumsaussichten, andererseits aber auch die Vorteile der vertikal integrierten Unternehmensstruktur hervor. Zusätzliches Aufwärtspotenzial würde von ergänzenden Firmenübernahmen ausgehen, so hiess es weiter.

Aktienkursentwicklung von Montana Aerospace seit Dezember (Quelle: www.cash.ch)

Ich mahnte schon zu diesem Zeitpunkt an, dass sich der sehr enge Markt in beide Richtungen als preistreibend erweisen kann. Wohl aus weiser Vorahnung: Wurden am Nachmittag des 10. Dezembers in der Spitze Kurse von bis zu 34 Franken bezahlt, kosteten die Valoren vor wenigen Tagen keine 16 Franken mehr.

Das ruft nun erneut die Bank of America auf den Plan. Sie nimmt die Veröffentlichung des letztjährigen Ergebnisses vom vergangenen Freitag zum Anlass, um ihrer Kaufempfehlung für Montana Aerospace noch einmal Nachdruck zu verleihen – wenn auch mit einem auf 46 (zuvor 49) Franken zurechtgestutzten Kursziel.

Die Analysten räumen ein, dass sich die Probleme entlang der Zulieferketten auf kurze Sicht negativ in der Margenentwicklung niederschlagen dürften. Dasselbe gilt für die steigenden Herstellkosten. Darauf abgestützt streichen sie ihre operativen Gewinnschätzungen (EBITDA) um bis zu 12 Prozent zusammen.

Nach dem gleichen Strickmuster wie im Dezember zündete die amerikanische Investmentbank im engen Markt ein fulminantes Kursfeuerwerk. Am Montag reichten 85'000 gehandelte Aktien aus, um die Kurse um knapp 10 Prozent steigen zu lassen – am gestrigen Dienstag sogar nur 82'000 gehandelte Aktien für einen vergleichbaren Tagesgewinn.

Wie ich schon im Dezember festhielt:

Umso grösser der Effekt, wenn es sich hierfür wie bei Montana Aerospace auch gleich noch um das diesjährige Börsenschlusslicht in der Nähe der historischen Tiefstkurse handelt.

+++

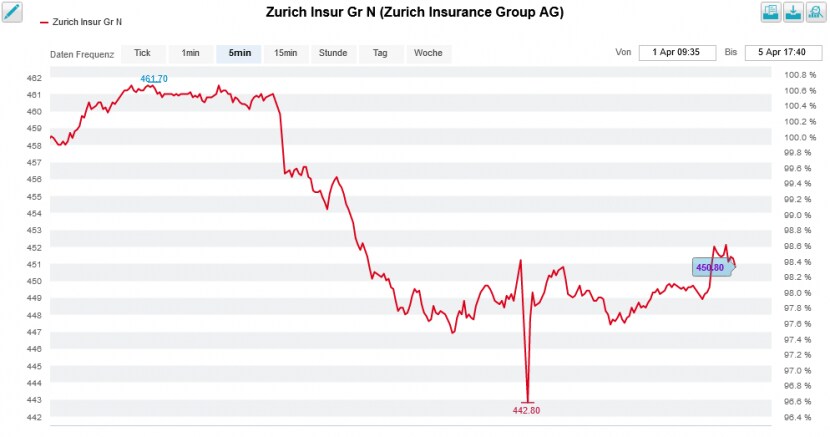

Schon seit Wochen wird bei den Aktien von Zurich Insurance darauf hin gefiebert, dass sich die Versicherungsgruppe auch in Deutschland von geschlossenen Lebensversicherungsportefeuilles trennt. Dasselbe hatte sie zuvor schon in Italien getan – und dabei reichlich gebundenes Eigenkapital freigesetzt.

Darf man dem Handelsblatt Glauben schenken, dann scheinen entsprechende Gespräche nun auch in Deutschland langsam aber sicher Formen anzunehmen. Allerdings steht Zurich Insurance mit solchen Plänen nicht alleine da. Auch die französische Axa führt dem Handelsblatt zufolge entsprechende Gespräche mit auf solche Portefeuilles spezialisierten Finanzinvestoren. Bei den Franzosen sollen sogar Lebensversicherungspolicen mit einem Nominalwert von nicht weniger als 15 Milliarden Euro zum Verkauf kommen. Wenn das mal bloss den Markt nicht kaputtmacht...

Die Zurich-Aktien standen am Montag und Dienstag unter Verkaufsdruck (Quelle: www.cash.ch)

...vielleicht erklärt das ja die mysteriöse Kursschwäche der letzten Tage? Sollte auf den Befreiungsschlag von Zurich Insurance in Italien ein ebensolcher in Deutschland folgen, könnten den Aktionärinnen und Aktionären neben der grosszügigen Dividende auch eine Kapitalrückführung über ein milliardenschweres Aktienrückkaufprogramm winken.

Am Freitag werden die Aktien von Zurich Insurance nun aber erst einmal ex einer Dividende von 22 Franken je Stück gehandelt. Mal schauen wie lange es dauert, bis der Dividendenabgang dieses Jahr wieder aufgeholt ist.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |