Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Was war das doch bloss wieder für eine Woche. Sie war erst wenige Stunden alt, als die Credit Suisse eine Bombe platzen liess. António Horta-Osório werde seinen Platz an der Spitze des Verwaltungsrats nun doch räumen, liess die skandalgebeutelte Grossbank die Weltöffentlichkeit am frühen Montagmorgen wissen. "Ich bedauere es, dass einige meiner persönlichen Handlungen zu Schwierigkeiten für die Bank geführt und meine Fähigkeit beeinträchtigt haben, diese nach innen und aussen zu vertreten", liess sich der gebürtige Portugiese reumütig in einer Mitteilung an die Medien zitieren.

Zu gross wurde der öffentliche Druck, nachdem von mindestens zwei mutmasslichen Verstössen Horta-Osórios gegen Quarantäne-Auflagen berichtet wurde. Wer hätte bei seiner Wahl an die Verwaltungsratsspitze gedacht, dass der "neue starke Mann" bei der Credit Suisse nach weniger als neun Monaten über das eigene Ego stolpern würde?

Für ihn übernimmt Axel Lehmann. Dass dem ehemaligen UBS-Banker ähnliches passieren könnte, gilt als unwahrscheinlich, wird ihm in Bankenkreisen doch eine gesunde Portion Bodenständigkeit nachgesagt. Das heisst im Umkehrschluss allerdings auch: Wer auf einen Bruch mit dem Bisherigen hofft, könnte enttäuscht werden.

Dass ein Kulturwandel eigentlich längst überfällig ist, wird wohl kaum jemand in Abrede stellen. Doch ein solcher braucht bekanntlich Zeit - sehr viel Zeit. Zeit, welche der künftige Verwaltungsratspräsident und sein Firmenchef Thomas Gottstein vermutlich gar nicht mehr haben.

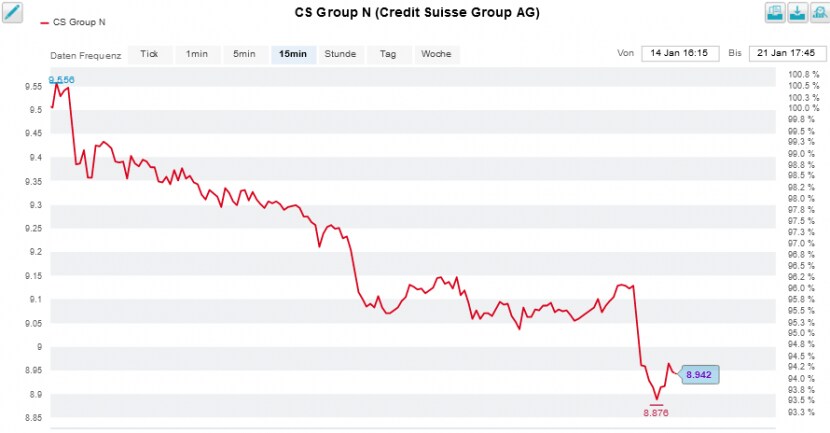

Für die Aktien der Credit Suisse ging es diese Woche nur nach unten (Quelle: www.cash.ch)

Mit weniger als 24 Milliarden Franken macht die Credit Suisse alleine schon ihr Börsenwert zum Ziel einer feindlichen Übernahme. Gottstein und Lehmann müssen schauen, dass die kleinere der beiden Schweizer Grossbanken nicht für einen Almosen ins Ausland verscherbelt wird. Unzufriedene Aktionäre sind nicht selten nämlich auch verkaufsbereite Aktionäre. Getreu dem Motto: Lieber ein Schrecken mit Ende als Schrecken ohne Ende. Man könnte ihnen die Verkaufsbereitschaft wohl nicht verübeln.

Ich wäre jedenfalls nicht überrascht, würden sich die Ereignisse plötzlich überschlagen.

Doch auch für Nicht-Aktionäre der Credit Suisse hatte es die Woche wieder faustdick hinter den Ohren. Nicht nur die unzähligen Zahlenkränze von Unternehmen aus der zweiten und dritten Reihe hielten uns Wirtschaftsjournalisten und Börsenkolumnisten ganz schön auf Trab. Auch die Aktienanalysten und Anlagestrategen liessen in den letzten Tagen – zumindest gefühlt – keinen Stein auf dem anderen.

Für Gesprächsstoff sorgt auch in den Handelsräumen hiesiger Banken insbesondere ein Strategiepapier aus dem Hause Goldman Sachs. Auf 19 Seiten sorgten die Autoren um Peter Oppenheimer gleich mit mehreren Aussagen für Zündstoff.

| Ab wann werden die Zinsen eine echte Gefahr für Aktien? |

Auf der ersten Seite des mir aus London zugespielten Strategiepapiers geht es noch vergleichsweise harmlos zur Sache. So schreiben die Autoren etwa, dass Aktien dank des starken Börsenjahrgangs 2021 sowohl auf drei als auch auf fünf Jahre zurückgerechnet auf einen Siegeszug zurückblicken, wie er seit den späten Neunzehnneunzigerjahren nicht mehr zu beobachten war. Punkto Geschwindigkeit des Anstiegs muss man sogar bis in die Siebzigerjahre zurückgehen, um auf einen auch nur im Ansatz ähnlichen Höhenflug zu stossen.

Doch schon auf Seite zwei ist nachzulesen, dass die Ökonomen der Investmentbank bis Ende 2025 mit insgesamt zehn Leitzinserhöhungen durch die amerikanische Notenbank auf 2,75 Prozent rechnen – wobei die Anleihenmärkte bisweilen bloss fünf Zinsschritte einpreisen.

Aufhorchen lässt aber vor allem eine Textpassage auf Seite sieben. So trauen die für Goldman Sachs tätigen Strategen dem viel beachteten Weltaktienindex von MSCI über die nächsten 12 Monate einen Anstieg um 6 Prozent zu. So weit, so gut – würden sie die Wahrscheinlichkeit eines Rückschlags von 20 Prozent oder mehr nicht mit knapp 60 Prozent angeben.

Vor diesem Hintergrund noch von einem ausgeglichenen Chancen-Risiko-Verhältnis für Aktien zu sprechen, kommt schon fast ein bisschen dreist daher. Frönen die Strategen da nicht etwas gar dem Zweckoptimismus?

Anders als für die Aktionärinnen und Aktionäre der Credit Suisse begann die Woche für jene von Stadler Rail mit einer Erfolgsmeldung. Der Zugbauer erhält von einem deutsch-österreichischen Konsortium für 1,7 Milliarden Euro den Zuschlag für den Bau von 246 Tram-Trains. Üben die Auftraggeber ihre Option aus, kann das im thurgauischen Bussnang beheimatete Unternehmen sogar bis zu 504 Schienenfahrzeuge im Gesamtwert von rund 4 Milliarden Euro liefern. Das entspräche dem grössten Auftrag in der Firmengeschichte.

Da der Auftrag eine Wartungsvereinbarung mit einer Laufzeit von 32 Jahren vorsieht, winken Stadler Rail auch im lukrativen Servicegeschäft Erträge.

Allerdings dürfte auch Firmenpatron Peter Spuhler bewusst sein: Randvolle Umsatzbücher sind das eine – diese dann in Gewinne umzumünzen das andere. Und genau das fiel dem Zugbauer in den letzten Jahren sichtlich schwer.

Vielleicht mussten die Aktien ja deshalb einen beachtlichen Teil der Kursgewinne vom Tag des Bekanntwerdens des Grossauftrags im Wochenverlauf wieder preisgeben.

Der Pleite gegangene Zahlungsdienstleister Wirecard sorgte diese Woche gleich für zwei Lacher – und das erst noch nicht selbstverschuldet. So entschied ein Frankfurter Bezirksgericht, dass die deutsche Finanzmarktaufsicht Bafin nicht für die Versäumnisse rund um den Kollaps des einstigen Börsenüberfliegers haftbar gemacht werden kann. Zur Erinnerung: Die Bafin leitete nach kritischen Berichten lieber eine Untersuchung gegen die Kollegen der Financial Times und angebliche Leerverkäufer ein, als dass man sich den Machenschaften bei Wirecard angenommen hätte.

BaFin Found "Not Liable" For Wirecard Investors By Frankfurt District Court https://t.co/UF2Igw9vlL

— zerohedge (@zerohedge) January 20, 2022

Angesichts der wenig ruhmreichen Rolle der Bafin im Wirecard-Skandal mag dieses Urteil in den Ohren ehemaliger Aktionärinnen und Aktionäre des Pleite gegangenen Unternehmens wie Hohn klingen.

Falls noch wer von euch etwas aus den #Wirecard Büros ersteigern will: https://t.co/HOyUQTfDAj

— Carl Korn (@carl_korn) January 20, 2022

Ausserdem kann noch immer einstiges Mobiliar von Wirecard erstanden werden. Wenn da ein glücklicher Käufer mal bloss nicht in einer alten Schreibtisch-Schublade auf die vermissten 2 Milliarden Euro stösst...

Nächste Woche stehen hierzulande weitere Jahresergebnisse zur Veröffentlichung an. Gerade bei den Unternehmen aus dem Swiss Market Index (SMI) treffen die Zahlenkränze für einmal in eher homöopathischen Dosen ein. Am Montag wird vermutlich die Swatch Group ihr Resultat vorlegen, gefolgt von Sika und Logitech am Dienstag, Lonza am Donnerstag und SGS am Freitag.

Wie sich an der unterkühlten Reaktion der Börse auf den starken Jahresumsatz von Lindt&Sprüngli zeigt, findet sich fast immer ein Haar in der Suppe. Dass die Partizipationsscheine mit einem satten Minus von 8 Prozent aus dem Handel gehen, erklärt man sich bei AlphaValue wie folgt: Erzielte der Schokoladehersteller in der zweiten Hälfte des Vorkrisenjahres 2019 bei einem Umsatz von 2,75 Milliarden Franken einen operativen Gewinn (EBIT) in Höhe von 549 Millionen Franken, blieben im zweiten Halbjahr 2021 bei einem Umsatz von 2,79 Milliarden Franken auf Stufe EBIT nur noch 505 Millionen Franken hängen.

Mal schauen, ob den kommende Woche zur Veröffentlichung anstehenden Zahlenkränzen an der Börse mit mehr Enthusiasmus begegnet wird. Mehr dazu nächsten Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |