Dieser Artikel ist Teil des am 1. Juni 2018 erschienenen Anlegermagazins «VALUE» von cash. Sie können das Magazin als E-Paper lesen, als PDF herunterladen oder gratis als gedruckte Ausgabe bestellen. |

Weil die Schweizer Vorsorgewerke AHV und Pensionskassen vor grossen demografischen und wirtschaftlichen Herausforderungen stehen, gewinnt die individuelle Planung über die Säule 3a an Bedeutung. Ende 2016 betrugen die in der Schweiz angesparten Säule-3a-Gesamtvermögen rund 113 Milliarden Franken, dreimal mehr als vor zehn Jahren.

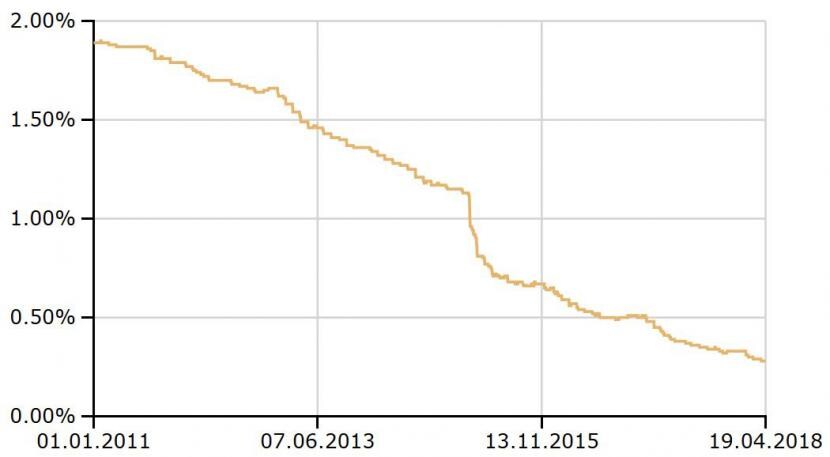

Geld für die Säule 3a kann auf drei Arten investiert werden. Die erste Option ist eine simple Kontolösung. Hier wird das Geld etwas besser verzinst als auf einem herkömmlichen Sparkonto. Allerdings: In den letzten sieben Jahren haben die Anbieter von Säule-3a-Konten ihre Zinsen von durchschnittlich knapp 2 auf etwas mehr als 0,25 Prozent gesenkt. Weil die Unterschiede zwischen den einzelnen Anbietern aber beträchtlich sind, ist ein Vergleich sehr wichtig.

Entwicklung des durchschnittlichen Zinses auf einem Säule-3a-Konto in der Schweiz. (Quelle: Vermögenspartner)

Geld in Aktien anlegen

Als zweite Option gibt es die Möglichkeit, innerhalb der Säule 3a in Wertschriften zu investieren. Viele Banken bieten Anlagefonds mit einer Aktienquote bis zu 75 Prozent an, wobei mit dem Aktienanteil auch das Risiko steigt. «Bei Produkten mit einem substanziellen Aktienanteil sollte der Anlagehorizont in der Säule 3a mindestens zehn Jahre betragen», sagt Vorsorgeexperte Florian Schubiger von Vermögenspartner. Entscheidend ist auch, auf die unterschiedlich hohen Kosten für die Produkte zu achten: Die Gesamtkosten für die Anlagefonds der Banken variieren zwischen 0,5 und 1,5 Prozent.

Ganz neu am Markt ist die komplett digitale Lösung des Fintech-Startups Viac, bei der der Aktienanteil bis auf 97 Prozent erhöht werden kann. Die Bedienung funktioniert per Smartphone-App. Auch daher sind die Kosten relativ tief und liegen zwischen 0,17 und 0,72 Prozent pro Jahr.

Trotz langfristig höherer Renditeerwartungen sind die Wertschriftenlösungen in der Schweiz noch wenig verbreitet. 23 Prozent der Säule-3a-Gelder waren 2016 laut Credit Suisse in solchen Produkten investiert.

Private Vorsorge steuerlich attraktiv

Die dritte Möglichkeit zur Geldanlage in der 3. Säule sind Versicherungspolicen. Hier herrscht häufig ein vertraglich vereinbarter Sparzwang. Es kann auch zu Verlusten kommen, wenn die vereinbarten Sparziele des Versicherten nicht erreicht werden.

Egal, in welcher Form das Sparen für die Säule 3a stattfindet: Die private Vorsorge ist steuerlich privilegiert. Denn der jährlich einbezahlte Betrag kann vom steuerbaren Einkommen abgezogen werden. Für 2018 beträgt die Limite 6768 Franken, für Personen ohne Pensionskasse sind es 33 840 Franken oder maximal 20 Prozent des Nettoeinkommens.

Gelder gestaffelt beziehen

Die Säule 3a heisst auch «gebundene Vorsorge», weil das Geld bis fünf Jahre vor der Pensionierung blockiert ist. Allerdings gibt es Ausnahmen: Das einbezahlte Vermögen kann für selbstbewohnte Immobilien, bei einer Auswanderung, beim Wechsel in die berufliche Selbständigkeit oder bei Invalidität vorbezogen werden.Weil beim Auszahlen der Gelder der 3. Säule Steuern anfallen, lohnt es sich meistens, mehrere Konten zu führen. Das Geld kann damit in unterschiedlichen Steuerperioden bezogen werden. Das reduziert die steuerliche Belastung.