Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Während der amerikanische Aktienmarkt von einem Rekord zum nächsten klettert, ist das Handelsgeschehen hierzulande seit Monaten von Lustlosigkeit geprägt. Die Umsätze sind dünn wie sonst nur in der Vorweihnachtszeit. Dieses Phänomen beschränkt sich nicht nur auf die Schweiz, sondern erstreckt sich über sämtliche europäische Börsenplätze (siehe «Dünner Handel wie sonst nur zur Weihnachtszeit» vom 3. September).

Ganze 12 Prozent schneiden die wichtigsten Aktienindizes in New York besser als die europäischen ab – und das alleine seit Jahresbeginn.

Am breit gefassten Swiss Performance Index (SPI) gemessen ist das Börsenjahr 2018 hierzulande bestenfalls ein Nullsummenspiel - vorausgesetzt man sitzt nicht in den abgestürzten Aktien des Vermögensverwalters GAM (-56 Prozent), des hochverschuldeten Backwarenherstellers Aryzta (-73 Prozent) oder des Solarzulieferers Meyer Burger (-63 Prozent). Die "Flut" hebt schon eine ganze Weile nicht mehr "sämtliche Boote".

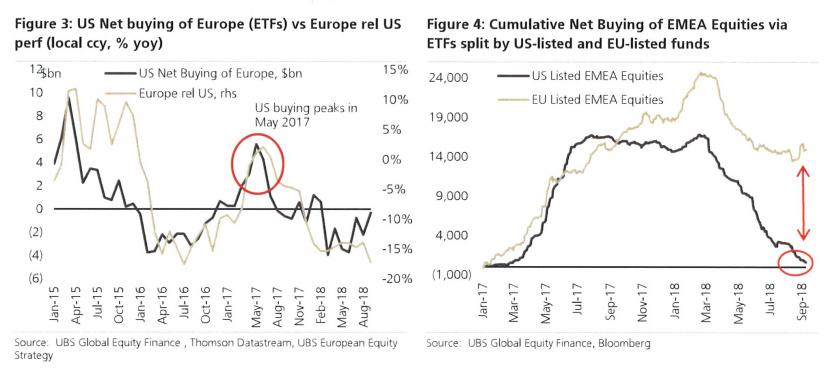

Mitunter Schuld an der ernüchternden Jahresbilanz trifft amerikanische Grossinvestoren. Waren sie zwischen Frühsommer 2016 und Frühling 2017 unter dem Strich Käufer europäischer Aktien, ziehen sie seither wieder Gelder ab.

Von was für Beträgen wir hier sprechen, verraten nun erstmals Erhebungen der Grossbank UBS. Berechnungen der Strategen um Nick Nelson zufolge hatten an der Börse in New York gehandelte, gleichzeitig aber in europäische Aktien investierende Fonds alleine seit März dieses Jahres Abflüsse in Höhe von 18 Milliarden Dollar zu beklagen. Interessant dabei: Aus in Europa gehandelten europäischen Aktienfonds wurden in derselben Zeitspanne umgerechnet gerademal 8 Milliarden Dollar abgezogen.

Nettoaktienkäufe von US-Investoren bei börsengehandelten Fonds (links) und kummulierte Nettokäufe aufgeteilt in börsengehandelten Fonds in New York und in Europa (rechts) (Quelle: UBS Global Equity Finance, Bloomberg, Thomson Datastream)

Innerhalb weniger Monate gingen den in New York gehandelten Fonds sämtliche im 2017 eingegangenen Gelder wieder verloren. Und es fliessen noch immer Gelder ab. Von einer Stabilisierung kann keine Rede sein.

Über die Beweggründe für den Rückzug amerikanischer Grossinvestoren lässt sich bloss spekulieren. Da wären einmal die politischen Unsicherheiten. Die europäische Politik zieht zwar an einem Strang, aber schon eine ganze Weile nicht mehr in dieselbe Richtung. Italien macht es vor.

Eine weitere Erklärung liefern erneut die Strategen der UBS. Sie machen vor allem die Kursgewinne bei grosskapitalisierten Technologieaktien und bei den Bankaktien für die Rekordjagd an der Leitbörse in New York verantwortlich.

Anders als dort sind grosskapitalisierte Technologieaktien auf dem alten Kontinent "Mangelware". Und während die hiesigen Grossbanken - zumindest an ihrem Börsenwert gemessen - bloss noch ein Schatten ihrer selbst sind, trotzen Morgan Stanley, Goldman Sachs und Co. nur so vor Kraft.

Für die europäischen Aktienmärkte könnte es gleich doppelt dick kommen, sollte von der Leitbörse in New York ausgehend eine Verkaufswelle rund um den Globus rollen. Denn nicht umsonst besagt eine alte Börsenweisheit, dass es die europäischen Aktienmärkte schon dann mit einer Grippe ins Bett verschlägt, wenn New York zweimal laut niest.

+++

Die Aktien des Hörgeräteherstellers Sonova sind nicht zu bremsen. Am letzten Donnerstag wurden erstmals in der langjährigen Firmengeschichte Kurse von 200 Franken und mehr bezahlt.

Den Dividendenabgang vom Juni mitberücksichtigt, errechnet sich seit Jahresbeginn ein sattes Plus von über 30 Prozent. Von solchen Zahlen können die Aktionäre anderer mittelgrosser Unternehmen aus der Schweiz bloss träumen.

Der Weltmarktführer aus Stäfa wird von der Börse mit 13 Milliarden Franken bewertet. Das sind gut 10 Prozent mehr als noch vor zwei Wochen.

Doch der Höhenflug macht immer mehr Analysten stutzig. Selbst der Ausstieg des direkten Nachkommens vom verstorbenen Firmenmitgründer Andy Rihs konnte den Aktien zuletzt nichts anhaben (siehe Auch diesen Firmen drohen Aktienplatzierungen vom 30. August).

Wenige Tage zuvor stufte die bekannte Medizinaltechnikanalystin Maja Pataki von Kepler Cheuvreux die Aktien von Sonova mit einem Kursziel von 184 Franken von "Buy" auf "Hold" herunter. Zu diesem Zeitpunkt kursierten hierzulande Spekulationen, wonach der Hörgeräthersteller weitere Marktanteile an die Konkurrenz verloren habe (siehe Medizinaltechnikanalystin von Kepler Cheuvreux wird mit Sonova zur «Wiederholungstäterin» vom 21. August).

Auch Daniel Jelovcan von Mirabaud Securities Limited ist der Höhenflug nicht mehr geheuer. In einer mit zugespielten Unternehmensstudie stuft der Medizinaltechnikanalyst die Aktien ebenfalls von "Buy" auf "Hold" herunter. Am 190 Franken lautenden Kursziel hält er indes fest.

Seit gut drei Wochen trotzen die Aktien von Sonova der Schwerkraft (Quelle: www.cash.ch)

Jelovcan zufolge ist Sonova kein Einzelfall. Seit er vor etwas mehr als einem Jahr erstmals zum Kauf der Papiere riet, ist auch die Bewertung vieler anderer Hörgerätehersteller kräftig gestiegen. Gleichzeitig sei der Wettbewerb unter den führenden Anbietern schwieriger geworden, so der bekannte Analyst.

Und tatsächlich scheint sich die Kursentwicklung nicht nur bei Sonova vom eigentlichen Tagesgeschäft abgekoppelt zu haben. In was für einem Ausmass, das verrät wohl erst die Halbjahresergebnisveröffentlichung vom 20. November. Wichtige Erkenntnisse erhoffe ich mir allerdings schon von der Bernstein Strategic Decisions Conference vom 26. September. An diesem Tag werden sich Unternehmensvertreter den Konferenzteilnehmern stellen und sich vermutlich auch zum Tagesgeschäft äussern.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |