Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

In eigener Sache:

Ich wünsche meinen Leserinnen und Lesern frohe Ostern. Darf man den Wetterprognosen Glauben schenken, dann erwartet uns das erste frühlingshafte Osterwochenende seit einer gefühlten Ewigkeit.

Die nächste Kolumne erscheint am Dienstag, 23. April 2019, wie üblich um 12.30 Uhr.

Herzlichst,

der cash Insider

+++

Und es kommt, wie es kommen musste: Der bekannte Markttechnikexperte Mensur Pocinci von Julius Bär rät neuerdings zum Verkauf der drei Schwergewichte Nestlé, Roche und Novartis. Das ist sein gutes Recht - schliesslich hat er als Markttechnikexperte immer ein wachsames Auge, was Veränderungen beim Anlegerverhalten anbetrifft.

Und selbst dem nicht geschulten Auge dürfte zuletzt nicht entgangen sein, dass mit Roche und Novartis zumindest zwei von drei Schwergewichten aus dem Swiss Market Index (SMI) vermehrt Mühe bekunden.

Gerade die gestrige Kursreaktion auf die eigentlich überraschend starken Quartalsumsatzzahlen bei Roche zeigen eindrücklich, dass bei den hiesigen Schwergewichten ein Umdenken stattgefunden hat. Selbst positive Nachrichten halten die mächtigen angelsächsischen Grossinvestoren nicht länger davon ab, auf den Verkaufsknopf zu drücken. Als ich hier an dieser Stelle vor gut zwei Wochen auf diese Gefahr hinwies, wurde ich von einigen meiner Leser noch als "Schwarzmaler" abgestempelt.

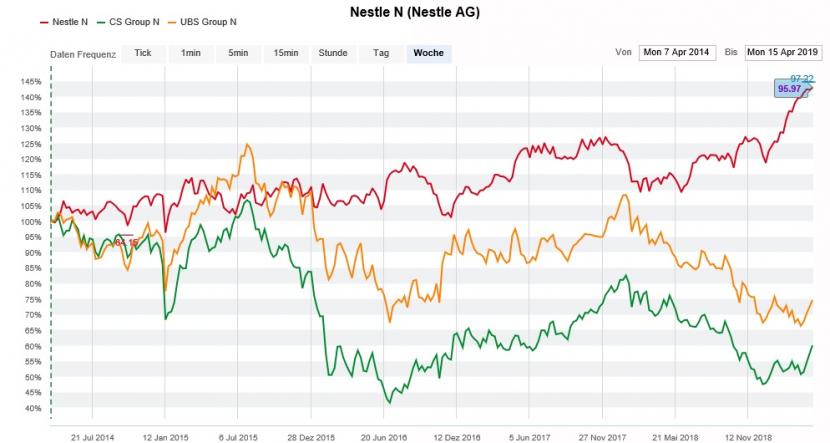

Allerdings dürfte Pocinci nicht nur seiner Verkaufsempfehlung für die Valoren von Nestlé, Roche und Novartis wegen für allerlei Entrüstung sorgen. Gleichzeitig legt er Anlegern nämlich nahe, den Erlös neben den Inhaberaktien der Swatch Group auch in die Papiere von UBS und Credit Suisse fliessen zu lassen. Schliesslich gilt es als verpöhnt, die Aktien des eigenen Arbeitgebers Julius Bär zum Kauf zu empfehlen.

Kursentwicklung der Nestlé-Aktien (rot) im Fünf-Jahree-Vergleich mit jenen von Credit Suisse (grün) und UBS (gelb). (Quelle: cash.ch)

Zwei Dinge muss man dem bekannten Markttechnikexperten neidlos zugestehen: Erstens riet er bei den drei Indexschwergewichten schon zum Einstieg, als kaum jemand sonst an steigende Kurse glaubte - was zweitens verrät, dass Pocinci auch vor unpopulären Empfehlungen nicht zurückschreckt.

Dennoch fragt sich, ob die Aktien von UBS und Credit Suisse wirklich "the place to be" sind. Der für die Citigroup tätige Andrew Coombs würde diese Frage wahrscheinlich bejahen. Erst vor wenigen Tagen sprach er einmal mehr eine Kaufempfehlung für Schweizer Bankaktien aus. Credit Suisse, Vontobel, Julius Bär und UBS - kaum eine Aktie, die sich nicht auf seiner "Einkaufsliste" findet.

Zur Erinnerung: Die Papiere der Credit Suisse haben alleine seit Ende März um mehr als 16 Prozent zugelegt, jene der UBS immerhin um gut 10 Prozent.

Wenn UBS und Credit Suisse nächste Woche ihre Zahlenkränze für das erste Quartal vorlegen, wird sich zeigen, ob diese Vorschusslorbeeren auch gerechtfertigt sind.

Regelmässige Leserinnen und Leser meiner Kolumne wissen, dass ich beileibe kein Freund von Schweizer Grossbankaktien bin. Denn Milch und Honig fliessen für gewöhnlich nur in den Chefetagen von UBS und Credit Suisse, nicht aber bei den Aktionären - die arabischen Grossaktionäre früher in ihren hochverzinsten Pflichtwandelanleihen selbstverständlich ausgeklammert.

Mehr als ein taktisches Investment sehe ich nicht darin. Auf die Gefahr hin, dass ich bei den Aktien von UBS und Credit Suisse kurzfristig weitere Kursgewinne verpasse, parkiere ich die taktischen Barmittel - anders als der für Julius Bär tätige Markttechnikexperte - lieber auf dem Konto...

+++

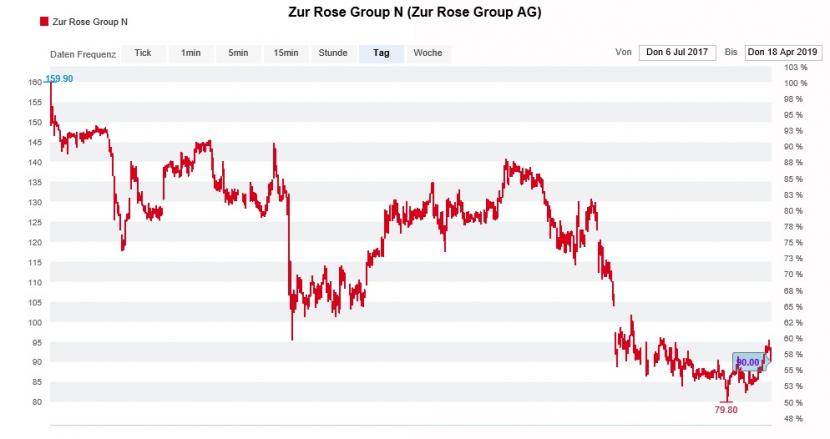

In den letzten Tagen verliehen Berichte den Aktien von Zur Rose Auftrieb, wonach Veraison bei der Medikamentenversandhändlerin eingestiegen sei. Allerdings geht diese Beteiligungsnahme auf Ende letztes Jahr zurück und umfasst gerade mal 1,3 Prozent.

Es wäre also nicht so, dass der für seine aktive Einflussnahme berüchtigte Vermögensverwalter erst gerade einstiegen ist. Das will allerdings nicht heissen, dass er seither nicht weitere Aktien zugekauft hat. Näheres erfahren wir vermutlich erst, wenn sich Veraison bei einem Überschreiten der 3-Prozent-Hürde als bedeutender Aktionär zu erkennen geben muss.

Bis dahin besteht jedoch die Gefahr, dass sich KWE Beteiligungen aus dem Aktionariat zurückzieht. Denn es ist kein Geheimnis, dass sich der Ankeraktionär mit dem Verwaltungsrat überworfen hat. Streitpunkt sind sind die aggressiven Wachstumspläne von Firmengründer Walter Oberhänsli.

Nun verliert auch die UBS die Geduld mit dem Unternehmen und stuft dessen Aktien überraschend von "Buy" auf "Neutral" herunter. Überraschend deshalb, weil sich vom 111 (zuvor 148) Franken lautenden Zwölf-Monate-Kursziel ein Aufwärtspotenzial von nicht weniger als 23 Prozent ableiten lässt.

Kursentwicklung der Zur-Rose-Aktien seit dem Börsengang vom Juni 2017. (Quelle: cash.ch)

Der für die Schweizer Grossbank tätige Analyst Sebastian Vogel warnt einerseits vor erhöhten regulatorischen und operativen Risiken, insbesondere im nördlichen Nachbarland Deutschland.

Es war niemand geringeres als die UBS, die Zur Rose im Sommer vor zwei Jahren zusammen mit der Berenberg Bank an die Börse brachte und die Aktien der Medikamentenversandhändlerin seither mit einem Zwölf-Monate-Kursziel von bis zu 156 Franken zum Kauf empfahl.

Dass sich die Schweizer Grossbank neuerdings kleinlaut gibt, hat deshalb Gewicht.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |