Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

So wie die erste Januar-Woche an den Aktienmärkten wird, wird das ganze Jahr. Das besagt zumindest eine alte Börsenregel, die sich mit teils beeindruckenden Zahlen untermauern lässt.

Das ist insofern von Bedeutung, als dass der Swiss Market Index (SMI) zur Stunde gut 0,6 Prozent unter dem Stand von Ende Dezember notiert. Ohne die Kursgewinne bei den Aktien von Novartis wäre das Minus vermutlich noch einschneidender. Allerdings weiss selbst das Indexschwergewicht die bisweilen negative Januar-Bilanz nicht zu drehen.

Unter die Räder kamen diese Woche auch hierzulande vor allem die Wachstumsaktien, wobei jene des Pharmazulieferers Bachem und des Laborausrüsters Tecan sogar zweistellige Verluste zu beklagen hatten. Dass sich die Zinsängste zurückmelden, ist ein Lackmustest für dieses seit Jahren hochbeliebte Titelsegment.

Völlig unbegründet sind diese Zinsängste übrigens nicht. Nach der Veröffentlichung des Protokolls der letzten Fed-Sitzung kletterte die Rendite zehnjähriger amerikanischer Staatsanleihen in der Spitze bis auf 1,75 Prozent und schrammte damit nur knapp am Zwischenhoch vom letzten April bei 1,78 Prozent vorbei. Damals stieg die Rendite auf den höchsten Stand seit der Zeit unmittelbar bevor das Covid-19-Virus von der chinesischen Metropole Wuhan aus seine unheilvolle Reise rund um den Globus antrat.

Sofern die Rendite nicht schleunigst wieder auf unter 1,63 Prozent zurückfällt, droht sie aus einer seit dem Frühsommer entstandenen inversen Schulter-Kopf-Schulter-Formation nach oben auszubrechen. Ziel dieser Formation ist – zumindest wenn man die Lehrbücher konsultiert – die Region von 3,2 Prozent. Nicht auszudenken, was das für die Aktienmärkte bedeuten würde, sollte die Rendite zehnjähriger amerikanischer Staatsanleihen in den nächsten 12 bis 18 Monaten tatsächlich so stark anziehen.

Bei der Rendite zehnjähriger amerikanischer Staatsanleihen zeichnet sich ein Ausbruch aus einer inversen Schulter-Kopf-Schulter-Formation ab (Quelle: www.cash.ch)

Ich bin neugierig, ob die amerikanischen Notenbankverantwortlichen auf Worte wirklich auch Taten folgen lassen und die Leitzinsen im März wie erwartet erstmals wieder um 25 Basispunkten erhöhen werden. Denn wenn immer auch die New Yorker Börse in den letzten Jahren zur Schwäche neigte, legten die Verantwortlichen ihre Pläne wieder auf Eis.

Doch anders als in den letzten Jahren verlangt der jüngst zu beobachtende Teuerungsschub ein rasches Handeln der Geldpolitik. Während Fed-Chef "Jay" Powell und seine Notenbankgouverneure reagieren dürften, scheint die Europäische Zentralbank (EZB) unter Christine Lagarde die Lage völlig zu verkennen. Da fragt sich, ob das aus europäischer Sicht nun gefährliche Naivität oder gar blosse Arroganz ist.

Den Genussscheinen von Roche setzte ein Kommentar aus der Feder des für J.P. Morgan tätigen Richard Vosser sichtlich zu. Im Kommentar warnte der viel beachtete Pharmaanalyst, dass die jüngste Covid-19-Welle das Tagesgeschäft der Basler im vierten Quartal stärker als befürchtet in Mitleidenschaft gezogen haben könnte. Er stützt sich bei dieser Aussage auf Absatzstatistiken der Beratungsfirma IQVIA für Nordamerika ab.

Dass die amerikanischen Investmentbank zeitgleich in einer 339 Seiten starken Branchenstudie ihre Gewinnschätzungen für Roche um bis zu 3,4 Prozent erhöhte und das Kursziel für die mit "Neutral" eingestuften Genussscheine auf 390 (zuvor 360) Franken nachzog, sorgte nicht nur bei mir für Irritation.

Keine 24 Stunden später sprach Jefferies eine Verkaufsempfehlung für die Aktien von Nestlé aus. In einer Unternehmensstudie watschte Analyst Martin Deboo den Nahrungsmittelmulti aus Vevey von "Hold" auf "Underperform" ab. Gleichzeitig strich er das Kursziel auf 110 (zuvor 118,50) Franken zusammen.

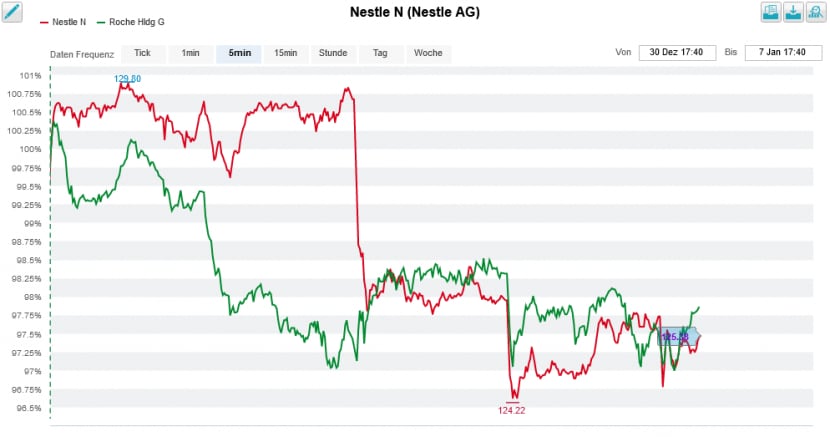

Erst tauchten diese Woche die Genussscheine von Roche (grün) im Kurs, dann die Nestlé-Aktien (rot) (Quelle: www.cash.ch)

Interessant ist vor allem die Begründung für diesen Sinneswandel. Der Analyst sieht bei den diesjährigen Schätzungen anderer Berufskollegen zwar nur ein überblickbares Abwärtspotenzial. Er verweist allerdings auf die vielen Kaufempfehlungen für die Valoren von Nestlé. Sieben von zehn Banken würden die Aktien momentan zum Kauf anpreisen, so Deboo. Er hält die Zeit deshalb für gekommen, um eine Verkaufsempfehlung auszusprechen. Unter gewissen Umständen sieht der Jefferies-Analyst das Schwergewicht sogar auf 98 Franken zurückfallen.

Da fragt sich doch: Hat das Ganze nicht vielleicht sogar System? Wird der SMI gezielt und orchestriert in die Knie gezwungen? Denn schon als sich das Börsenbarometer im Frühsommer letzten Jahres den 12'000 Punkten näherte, hagelte es aus dem angelsächsischen Raum negative Kommentare zu den hiesigen Indexschwergewichten. Ein Schelm, wer Böses dabei denkt...

Ihr Fett weg kriegt auch die Credit Suisse. Erst stuften die Finanzwerte-Spezialisten von Keefe, Bruyette & Woods das letztjährige SMI-Schlusslicht mit einem Kursziel von 9,80 (zuvor 11) Franken von "Market Perform" auf Underperform" herunter. Nun folgt BNP Paribas, geht von "Neutral" auf "Underperform" und streicht das Kursziel auf 9 (zuvor 10,20) Franken zusammen. Die Analysten beider Institute argumentieren ähnlich: Die kleinere der beiden Schweizer Grossbanken ist nun erst einmal mit sich selbst beschäftigt. Ausserdem drohen ihr weitere Rechtskosten, unter anderem im Zusammenhang mit dem Greensill-Skandal.

Zur Erinnerung: Während die Aktien der Credit Suisse mit einem Minus von gut 20 Prozent aus dem Börsenjahr 2021 hervorgeht, konnten jene der Erzrivalin UBS um mehr als 30 Prozent zulegen. Meines Erachtens nimmt die Börse schon heute weitere Schreckensmeldungen vorweg. Was, wenn solche nun aber ausbleiben?

Die steigenden Dollar-Zinsen setzten in den vergangenen Tagen auch den Wachstumsaktien von Logitech und Zur Rose zu. Während mir Händler bei den Valoren von Logitech von charttechnisch motivierten Verkäufen berichten, werden jene von Zur Rose heute Freitag für eine Wiederabdeckung durch den amerikanischen Broker Stifel abgestraft.

Analyst Daniel Grigat nimmt die Wiederabdeckung der Aktien mit "Hold" und einem unaufgeregten Kursziel von 246 Franken auf. Er sei auf lange Sicht weiterhin extremst optimistisch für die Versandapotheke, so räumt er ein. Nach Verzögerungen bei der Einführung elektronischer Medikamentenrezepte rechne er im laufenden Jahr jedoch nicht länger mit einem kräftigen Wachstumsschub, wie Grigat weiter schreibt.

Zur Erinnerung: Dieser Kommentar stammt aus der Feder genau desselben Analysten, der die Papiere der Versandapotheke noch vor wenigen Monaten mit einem Kursziel von 516 Franken zum Kauf anpries.

Ich bin neugierig, ob und wann sich die anderen seiner extremst optimistischen Berufskollegen zu Wort melden. Ich denke da etwa an Alexander Thiel von Jefferies ("Buy" bis 571 Franken) oder Lorenzo Margiotta von der Bank of America ("Buy" bis 550 Franken). Geben sie sich weiterhin kämpferisch oder doch wie Grigat geschlagen?

Vielleicht wissen wir schon nächsten Freitag mehr, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

Am Dienstag läutet übrigens der Bauchemiespezialist Sika die Jahresberichterstattung ein. Ab dann wird sich zeigen, wie die hiesigen Unternehmen im Schlussquartal trotz randvollen Auftragsbüchern mit den steigenden Herstellkosten und den Problemen entlang der weltweiten Lieferketten zurechtgekommen sind.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |