Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Kürzlich fand der für Merrill Lynch tätige Chefstratege Michael Hartnett überraschend klare Worte: Im Wissen um die heissgelaufene Stimmung an den Aktienmärkten sei er – wie er selber sagt – in höchster Alarmbereitschaft.

Als Gründe führte der bekannte Wall-Street-Veteran etwa den stark gestiegenen bankeigenen Bull & Bear Indikator, die rückläufige Barmittelquote der Fondsmanager und Vermögensverwalter, die übertriebene Marktbreite oder den milliardenschweren Zufluss von Geldern in Aktienfonds an.

Seither ist der Bull & Bear Indikator noch einmal kräftig gestiegen. Nachdem er in den Tagen bevor sich Hartnett erstmals zu Wort meldete von 4,7 auf 5,8 Prozent hochgeschossen war, liegt dieser Indikator mittlerweile sogar bei 6,7 und damit auf einem noch nie dagewesenen Extremwert.

Und als ob das alleine nicht schon genug wäre, liefert nun auch noch die Barmittelquote der Fondsmanager und Vermögensverwalter ein unmissverständliches Verkaufssignal. Mit 4 Prozent der verwalteten Vermögen liegt die taktische Barmittelquote auf dem tiefsten Stand in diesem Jahr, tiefer als Ende Februar.

4 Prozent lautet auch die taktische Barmittelquote, die Stratege Christopher Potts von Kepler Cheuvreux seinen Anlagekunden ans Herz legt. Beides vermutlich bloss ein dummer Zufall.

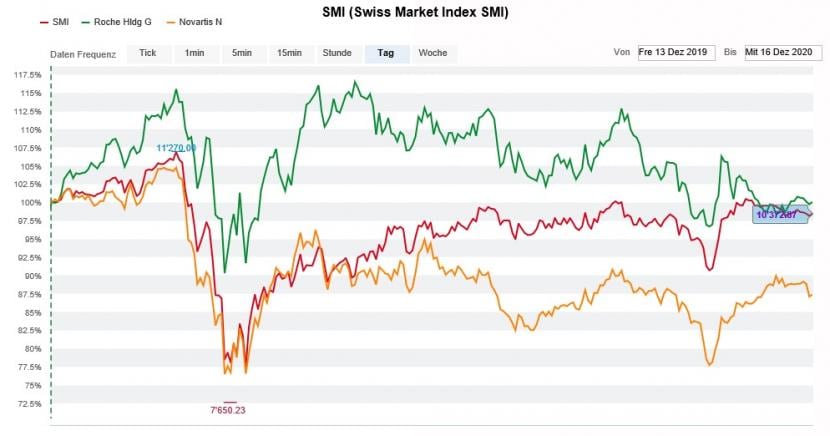

Der SMI (rot) im 12-Monats-Vergleich mit den Valoren von Roche (grün) und Novartis (gelb) (Quelle: www.cash.ch)

Dem Schweizer Aktienmarkt als Ganzes wird bei Kepler Cheuvreux übrigens schon seit knapp vier Wochen bloss ein unterdurchschnittliches Gewicht in den Aktienportefeuilles eingeräumt. Damals stutzte Potts die europäischen Pharmawerte von "Overweight" auf "Neutral", jene der Nahrungsmittelhersteller wie Nestlé gar von "Overweight" auf "Underweight" zurück.

Der Schiedsrichter würde dieses Nachtreten wohl mit der gelb-roten Karte ahnden, wäre das Börsengeschehen eine Fussball-Partie.

Ich bin überrascht, wie viel Pessimismus dem Schweizer Aktienmarkt und seinen drei Schwergewichten in diesen Tagen bei ausländischen Banken entgegenschlägt. Dieser Pessimismus richtet sich nicht länger nur gegen den Swiss Market Index (SMI), sondern beispielsweise auch gegen Roche. Gestern Dienstag wetterte beispielsweise der für Morgan Stanley tätige Pharmaanalyst gegen das Basler Unternehmen. Wüsste ich es nicht besser, würde ich hinter alldem gar eine orchestrierte Kampagne gegen unseren Heimmarkt vermuten.

Die Kursflaute bei den Valoren von Nestlé, Roche und Novartis nimmt immer mehr ein Ausmass an, welches mich ans Frühjahr 2000 erinnert. Auch damals machten Investoren sämtlicher Couleur einen grossen Bogen um die ach so "langweiligen" und "trägen" Schwergewichte. Was dann folgte, dürfte wenigstens den älteren meiner Leserinnen und Leser in bleibender Erinnerung sein...

+++

Als Logitech am frühen Morgen des 20. Oktobers selbst die optimistischsten Analystenschätzungen richtiggehend wegfegte, schien Kursen von 100 Franken und mehr eigentlich nichts mehr im Weg zu stehen.

Doch es sollte alles ganz anders kommen: Nach einem frühen Vorstoss in die Nähe von 90 Franken ging den Aktien des Peripheriegerätespezialisten aus Lausanne noch Selbentags die Puste aus. Seither haben sich die Papiere bei rund 80 Franken eingependelt.

Für Analyst Serge Rotzer von der Credit Suisse sind die momentanen Kurse allerdings ganz klar Kaufkurse. Er preist die Aktien von Logitech wie bis anhin mit "Outperform" und einem Kursziel von 101 Franken an.

Kursentwicklung der Logitech-Aktien seit Jahresbeginn (Quelle: www.cash.ch)

Von Gesprächen mit einem führenden Manager bei einem konkurrenzierenden Anbieter von Gaming-Zubehör schliesst Rotzer auch bei den Waadtländern auf ein starkes Weihnachtsgeschäft. Der Analyst rechnet frühestens ab dem kommenden Sommer mit einer Normalisierung der pandemiebedingt starken Nachfrage.

Klarheit dürften die Aktionäre wohl erst am 3. Februar haben. An diesem Tag legt Logitech den Zahlenkranz für das Weihnachtsquartal vor. Dann wird sich auch zeigen, ob Firmenchef Bracken Darrell die Jahresziele erneut anheben kann.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |