Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Über lange Monate hinweg schienen die im Steigen begriffene Rendite zehnjähriger amerikanischer Staatsanleihen die Akteure an den Aktienmärkten völlig kalt zu lassen. Die Geldpolitik werde das Kind schon schaukeln, so lautete der Tenor.

Doch nun mischt sich in diese Gleichgültigkeit erstmals so etwas wie Nervosität. Denn trotz verbalen Interventionen durch Notenbankchef Jay Powell und andere seiner Kollegen hielt die in der ersten Wochenhälfte beobachtete Entspannung bei den Zinsen nicht lange an. Das mag auch damit zu tun haben, dass sich die Teuerungserwartungen jenseits des Atlantiks auf dem höchsten Stand seit fast zehn Jahren befinden.

Vor wenigen Tagen sorgte in diesem Zusammenhang der Einkaufsmanager-Index für überraschte Gesichter. Schon im Januar bei stattlichen 58,7 Punkten, stieg dieses vorauseilende Konjunkturbarometer im Februar auf 60,2 Prozent weiter. Erhebungen über 50 Punkte lassen auf eine expansive Wirtschaft schliessen. Ein lautes und bis zu uns hörbares Raunen liess allerdings vor allem die Preiskomponente des Einkaufsmanager-Index durch die Handelsräume dortiger Banken gehen. Diese Komponente stieg nämlich zuletzt sogar von 82 auf 86 Punkte. Das verheisst nichts Gutes für die Produzentenpreisindizes, welche sich mit zeitlicher Verzögerung auch in höheren Konsumentenpreisindizes niederschlagen sollten.

Und als ob diese Hiobsbotschaft an-und-für-sich nicht schon genügend für Nervosität sorgen würde, hat das 1900 Milliarden Dollar schwere Fiskalpaket in Washington mit der Zustimmung im Repräsentantenhaus eine erste Hürde genommen. Die Frage ist nicht ob, sondern vielmehr unter was für Voraussetzungen auch der Senat das Paket am kommenden Montag durchwinken wird. Beobachter gehen von Kürzungen im Umfang von 200 bis 300 Milliarden Dollar aus, um sich die Zustimmung der Republikaner erkaufen zu können.

Fragt sich nur was mit dem Preisniveau geschieht, wenn solch massive fiskalpolitische Impulse auf eine sich sowieso schon kräftig erholende amerikanische Wirtschaft treffen. Das Ganze weckt bei mir alte Erinnerungen an das völlig unnötige Steuergeschenk des früheren Präsidenten Donald Trump trotz Hochkonjunktur. Der Demokrat Biden ganz auf den Spuren seines republikanischen Vorgängers - und trotzdem anders...

Vorbei scheinen die Zeiten, als sowohl die Politik als auch die Geldpolitik in der Hochkonjunktur für schlechtere Zeiten vorsorgte. Seit dem Höhepunkt der Finanzkrise der Jahre 2008/09 schlittert dieses Zweiergespann von einer Krise in die nächste – und kommt gar nicht mehr aus dem Notfallmodus heraus.

Ich hielt am Dienstag folgendes fest:

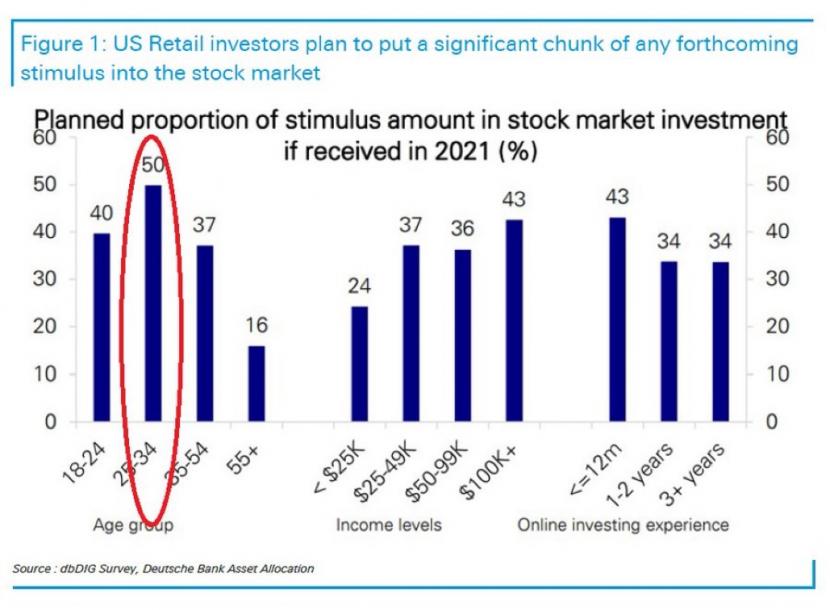

Tief blicken lässt auch eine Umfrage der Deutschen Bank bei amerikanischen Kleinstanlegern. Bei den 25- bis 34-Jährigen gab jeder zweite Befragte an, mit seinem Stimulus-Check am Aktienmarkt spekulieren zu wollen. Fast die Hälfte der Umfrageteilnehmer gab an, über weniger als 12 Monate Börsenerfahrung zu verfügen. Wenn das mal nur gut kommt...

Quelle: Deutsche Bank

Für die Politik in Washington bedeuten diese Umfrageergebnisse im Umkehrschluss, dass das Geld aus dem Fiskalpaket wohl nicht dort ankommt, wo es eigentlich ankommen sollte. Und erst recht nicht dort, wo es rein wirtschaftlich betrachtet den grösstmöglichen Nutzen entfaltet.

Kommen wir nun aber zum hiesigen Börsengeschehen. Während die Jahresberichterstattung bei den 20 Grosskonzernen aus dem Swiss Market Index (SMI) weit fortgeschritten ist, halten uns Wirtschaftsjournalisten und Börsenkolumnisten nun vor allem die Zahlenkränze von Unternehmen aus der zweiten und dritten Reihe ziemlich auf Trab. Kleinvieh macht auch Mist, würde der Bauer da sagen.

Hätte ich jemandem am Montag gesagt, dass die Aktionäre von Logitech zu den Verlierern der Woche zählen würden – man hätte mich womöglich für verrückt erklärt. Die Woche war erst wenige Stunden alt, da sorgte der Unterhaltungselektronikhersteller aus Lausanne mit den Vorabinformationen zum diesjährigen Investorentag gleich für einen Paukenschlag. Das Unternehmen erhöhte nicht nur die diesjährigen Gewinnerwartungen, sondern auch gleich die Mittelfristziele. Letztere ziemlich deutlich. Und als ob das für sich alleine nicht schon genug wäre, wartete Logitech auch gleich noch mit ermutigenden Umsatz- und Gewinnvorgaben für das kommende Jahr auf.

Allerdings sollte die Freude der Aktionäre an höheren Kursen nicht lange halten, konnten sich die Aktien den negativen Vorgaben aus New York im weiteren Wochenverlauf doch nicht entziehen.

Nicht nur für Logitech-Chef Bracken Darrell und seine Aktionäre war diese Woche eine Woche zum Vergessen. Schmerzhafte Kursverluste erlitten auch die Papiere von Zur Rose und AMS. Jene von Zur Rose wurden von der Börse für überraschend vorsichtige Aussagen der Rivalin Shop Apotheke in Bezug auf die längerfristige Margenentwicklung in Sippenhaft genommen. Ausserdem liess die Rivalin durchblicken, dass die Einführung elektronischer Medikamentenrezepte in Deutschland in der zweiten Jahreshälfte kommerziell wohl noch nicht gross einschenkt. Zudem erweisen sich die vielen ausstehenden Derivate bei den Aktien von Zur Rose als Brandbeschleuniger. Spätestens seit dieser Woche wissen wir nun alle: Das gilt sowohl für steigende, als auch für fallende Kurse.

Weniger offensichtlich sind die Gründe für die Kursschwäche beim Sensorenhersteller AMS. Seit gestern Donnerstag ist bekannt, dass die Unterpremstätter endlich den Beherrschungs- und Gewinnabführungsvertrag mit Osram Licht eintragen lassen konnten. Die Frage war zwar nicht ob, sondern vielmehr wann das der Fall sein wird. Nichtsdestotrotz sind diese Neuigkeiten erfreulich, fällt damit doch ein wichtiger Unsicherheitsfaktor weg.

| Der cash Insider macht bei seinen Schweizer Aktienfavoriten für das Börsenjahr 2021, war er noch nie zuvor getan hat |

Darauf, weshalb die Börse dennoch ziemlich unterkühlt reagierte, kann ich mir nicht so recht einen Reim machen. Ich frage mich, ob da eventuell jemand von möglichen Hiobsbotschaften für AMS weiss – zumal ja immer noch Spekulationen rund um mögliche Umsatzverluste beim amerikanischen Grosskunden im Raum stehen.

Weiterhin nicht auf Touren kommen die Aktien von Basilea. Wie jetzt bekannt wurde, machte Citadel-Gründer und Grossaktionär Kenneth C. Griffin nicht an der kürzlich vollzogenen Kapitalerhöhung mit. Dadurch fällt sein Stimmenanteil auf unter 3 Prozent. Meine Vermutung: Der bekannte Hedgefonds-Milliardär sitzt in Wandelanleihen und hält (noch) keine Aktien des Basler Pharmaunternehmens.

Bemarituzumab soll eines Tages – wie Derazantinib von Basilea auch – zur Behandlung von Magenkrebs zum Einsatz kommen. Experten wie jener von Bryan Garnier ziehen von diesem milliardenschweren Vorstoss von Amgen in diesen Wirkstoffbereich ermutigende Rückschlüsse auf Basilea. Dasselbe lässt sich über den für Five Prime Therapeutics bezahlten Preis sagen.

Nächste Woche steht noch einmal ganz im Zeichen des – mir sei der etwas despektierliche Ausdruck verziehen – "Kleinviehs". Neben dem Sanitärtechnikkonzern Geberit als letzter Vertreter aus dem SMI dürften nicht weniger als 26 kleinere und mittelgrosse Schweizer Unternehmen ihre Zahlenkränze vorlegen. Mein Interesse gilt dabei vor allem jenen von Stadler Rail und Meyer Burger. In beiden Fällen muss den zukunftsgerichteten Aussagen womöglich ein ungleich grösseres Gewicht als dem Blick in den Rückspiegel eingeräumt werden.

Mehr dazu am kommenden Freitag, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |