Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

Manchmal passiert selbst dem eingefleischten Börsenprofi, dass er den Wald vor lauter Bäumen nicht mehr sieht. Davon kann auch ich mit meinen mehr als zwei Jahrzehnten an Erfahrung als Wirtschaftsjournalist und Börsenkolumnist ein Lied singen.

Für den einen Aktienstrategen sind weiterhin Wachstumsaktien das Mass aller Dinge, der andere setzt nach den jüngsten Durchbrüchen bei der Entwicklung eines Covid-19-Impfstoffs stattdessen lieber auf Substanzwerte. Fragt man in diesen Tagen zwei Experten, erhält man drei unterschiedliche Meinungen – so kommt es einem zumindest vor.

Auf der einen Seite locken die zuletzt etwas im Kurs zurückgefallenen diesjährigen Börsenüberflieger. Die Aktien des erfolgsverwöhnten Peripheriegeräteherstellers Logitech sind für gut 10 Franken günstiger zu haben als noch vor zwei Wochen, jene des Wachstumswunders Zur Rose trennen sogar fast 20 Prozent vom Rekordhoch von Mitte Juli. Diese Liste liesse sich beliebig ergänzen, beispielsweise um den Laborausrüster Tecan oder die beiden Pharmazulieferer Bachem und Lonza. Wer den steilen Kursanstieg seit Januar völlig verschlafen hat, dem dürfte angesichts der letztbezahlten Kurse der Mund wässrig werden.

Kein Wunder also, tummeln sich vermehrt mutige Schnäppchenjäger in den Aktien dieser Vorzeigeunternehmen. Wobei der Begriff "Schnäppchen" eigentlich völlig fehl am Platz ist. Trotz zuletzt rückläufigen Kursen liegt die Bewertung in den allermeisten Fällen noch immer weit über dem Durchschnitt vergangener Tage.

Nicht nur für einige Banken und ihre Strategen, auch für immer mehr mächtige Grossinvestoren hat deshalb die Stunde der Substanzwerte geschlagen. Als sträflich vernachlässigt gelten hierzulande insbesondere die Aktien der beiden Schweizer Grossbanken UBS und Credit Suisse – wobei sich beim Thema "Substanz" durchaus streiten lässt.

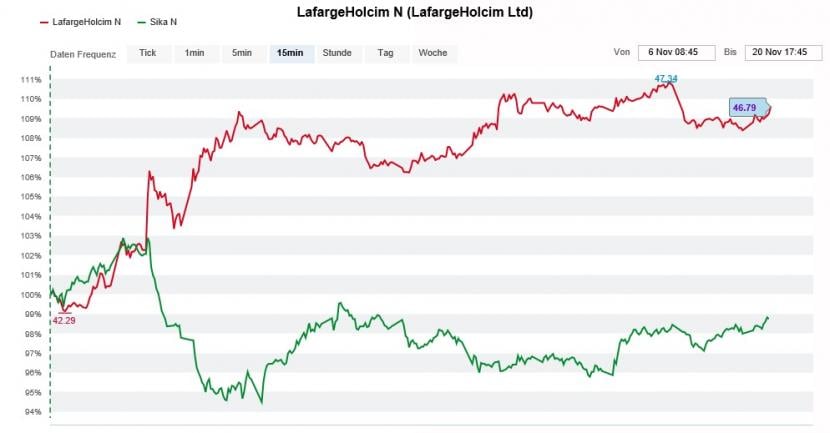

Gleicher Wirtschaftszweig: Die Aktien von Sika (grün) stehen für Wachstum, jene von LafargeHolcim (rot) für Substanz (Quelle: www.cash.ch)

Der Schlagabtausch "Wachstumsaktien gegen den Rest der (Börsen-)Welt" nimmt immer extremere – ja fast schon religiöse – Züge an. Ob "stay with the winners" oder "get rid of 'em", ist zu einer Glaubensfrage geworden.

Ich hielt gestern Donnerstag wie folgt fest:

...und weiter:

Doch auch sonst häufen sich widersprüchliche Berichte. So ergab die aktuellste Umfrage von Merrill Lynch bei Fondsmanagern und Vermögensverwaltern beispielsweise, dass die durchschnittliche Barmittelquote innerhalb nur eines Monats von 4,4 auf 4,1 Prozent fiel. Das ist der tiefste Umfragewert seit unmittelbar vor dem weltweiten Ausbruch der Covid-19-Pandemie vom Februar. Der amerikanischen Investmentbank zufolge war eine durchschnittliche Barmittelquote von 4 Prozent oder weniger in der Vergangenheit meist ein verlässliches Verkaufssignal für Aktien.

Dass in den letzten Wochen unter dem Strich viel Geld in Aktien geflossen sein soll, können andere Banken allerdings nicht bestätigen. Mit Goldman Sachs warnt die wohl am besten vernetzte Investmentbank der Welt davor, dass amerikanische Pensionskassen bis Ende November Aktien im Gegenwert von 36 Milliarden Dollar auf den Markt werfen müssen. Das entspräche dem viertgrössten sogenannten "Rebalancing" seit Beginn der Erhebungen.

Ganz anders J.P. Morgan. Die amerikanische Investmentbank sieht ins kommende Jahr hinein Barmittelbestände in Billionenhöhe in Aktien fliessen. Ähnliche Prognosen gibt es auch seitens der UBS.

Vor etwas weniger als zwei Wochen schrieb ich:

Und um dem Ganzen das Sahnehäubchen aufzusetzen, warnte der Chef des übermächtigen japanischen Beteiligungsvehikels Softbank vor wenigen Tagen vor einer Finanzkrise in der Grössenordnung des damaligen Kollapses von Lehman Bros. Ja, genau: Wir sprechen von derselben Softbank, der seit dem Frühsommer immer wieder aggressive Derivatwetten auf die Aktien amerikanischer Tech-Giganten nachgesagt werden.

SoftBank CEO Warns Of "Lehman-Like-Crisis" That Could Crash Global Economy https://t.co/23k6NxxBK6

— zerohedge (@zerohedge) November 17, 2020

Irgendwie scheint an den Aktienmärkten ein jeder dem eigenen Portemonnaie am nächsten zu stehen. Trau, schau, wem!

Apropos eigenes Portemonnaie: Einige Schweizer Firmenlenker haben sich in den letzten Tagen von Aktien des eigenen Arbeitgebers getrennt. Bei Georg Fischer beliefen sich die Titelverkäufe auf 1,7 Millionen Franken, bei der SFS Group auf 1,4 Millionen Franken und bei Straumann auf rund 1,3 Millionen Franken. Spitzenreiter bleibt allerdings die Teppich-Etage von SoftwareOne mit satten 21,6 Millionen Franken.

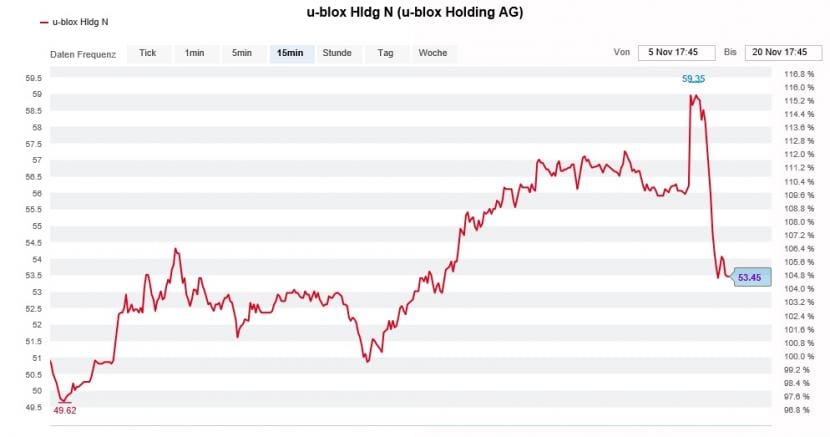

Unter starkem Verkaufsdruck stehen am heutigen Freitag die Aktien von U-blox. Das hatten sich die Verantwortlichen vermutlich anders vorgestellt, als sie mit Telit Communications anbandelten. Der einzige reine Schweizer Vertreter des Internets-der-Dinge will sich mit den Briten zusammenschliessen. Das lässt man sich einiges Kosten: Den Telit-Aktionären werden 2,30 Pfund in eigenen Aktien geboten, was einem satten Aufpreis von fast 49 Prozent gegenüber dem Schlusskurs vom Donnerstag entspricht. Das wiederum kommt nicht von ungefähr, wird neben Finanzinvestoren doch auch dem Branchenprimus Sierra Wireless ein Interesse an Telit Communications nachgesagt.

Die Fusionspläne von U-blox kommen an der Börse nicht gut an (Quelle: www.cash.ch)

Für U-blox dürfte das grosszügige Angebot vor allem eines sein: Eine Flucht nach vorn. Denn das Unternehmen ist in einem hart umkämpften und von übermächtigen Rivalen dominierten Massenmarkt tätig. Da sind Grösse und Skaleneffekte gefragt.

Wer auch immer sich am späten Donnerstagnachmittag noch rasch mit Call-Warrants auf U-blox eindeckte, dürfte wohl nicht mit einer derart unterkühlten Reaktion der Börsen gerechnet haben. Eine Fehleinschätzung, die denjenigen nun Geld kostet.

Ich bin neugierig, ob die mehrheitlich pessimistischen Analysten nun umdenken. Vermutlich sehen sie es aber ähnlich wie ich: Wenn sich ein mit Problemen kämpfendes Unternehmen mit einem anderen nicht eben weniger problembehafteten Unternehmen zusammenschliesst – wie soll da bitteschön ein starkes Unternehmen aus der Hochzeit hervorgehen?

Noch ist das letzte Wort wohl nicht gesprochen. Vielleicht wissen wir nächsten Freitag bereits wieder mehr, wenn es wieder heisst: Die Börsenwoche im Schnelldurchlauf.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |