Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

So gemächlich die Handelswoche am Schweizer Aktienmarkt anlief, so hektisch war der Mittwoch. Mit LafargeHolcim, Swiss Re und der Credit Suisse warteten an diesem Tag nicht weniger als drei Vertreter aus dem Swiss Market Index (SMI) mit ihren Quartalsergebnissen auf.

Mit Spannung wurde insbesondere jenes der Credit Suisse erwartet. Und die kleinere der beiden Schweizer Grossbanken sollte nicht enttäuschen: Während der Zahlenkranz der UBS eine Woche zuvor aus Qualitätsgründen durchfiel, begegnete man dem Zahlenkranz der Erzrivalin am vergangenen Mittwoch an der Börse mit einem Kursfeuerwerk.

Das überrascht nur wenig, übertraf die Credit Suisse die Analystenerwartungen doch über sämtliche Geschäftszweige hinweg und wartete auch gleich noch mit einem satten Neugeldzufluss auf.

Wie zuvor schon bei der UBS, steckt der (Zahlen-)Teufel allerdings auch bei der Credit Suisse im Detail. So wurde der Vorsteuergewinn nicht nur bei der Swiss Universal Bank, sondern auch im International Wealth Management durch einmalige Gewinne künstlich aufgebläht. Um diese Gewinne bereinigt, bewegen sich die beiden Spartenergebnisse bestenfalls noch im Rahmen der Analystenerwartungen.

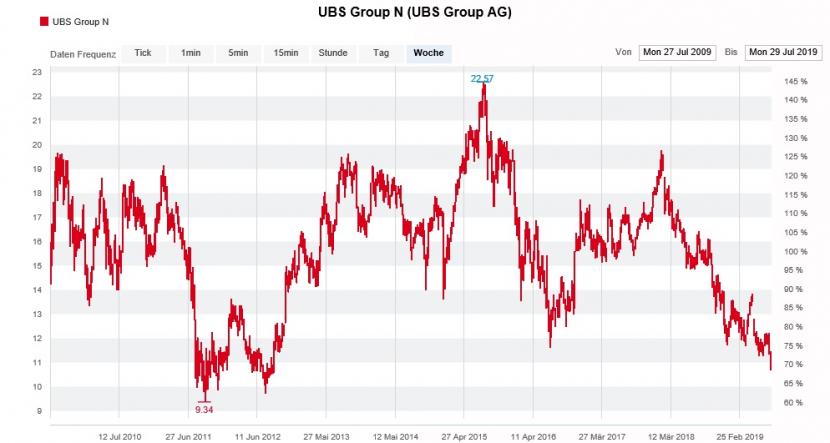

Dennoch stieg der Aktienkurs der Credit Suisse am Mittwoch zeitweise um mehr als 5 Prozent und bescherte auch den Papieren der UBS eine leichte Kurserholung. Am heutigen Freitagmorgen fielen letztere übrigens bis auf 10,64 Franken und damit auf den tiefsten Stand seit September 2012 - als den beiden Schweizer Grossbanken in Hinblick auf strengere Eigenmittelvorschriften noch ein zusätzlicher Kapitalbedarf in Milliardenhöhe nachgesagt wurde.

So günstig waren die UBS-Aktien seit Jahren nicht mehr zu haben. (Quelle: cash.ch)

Ebenfalls am Mittwoch stand der Zinsentscheid der amerikanischen Notenbank an. Dabei lautete die Frage nicht ob, sondern vielmehr in welchem Umfang die Leitzinsen reduziert würden. Mit "nur" 25 Basispunkten fiel der Zinsschritt zahmer aus, als sich viele Ökonomen im Vorfeld ausgemalt hatten. Zudem liess Notenbankchef Jerome «Jay» Powell die Weltöffentlichkeit wissen, dass dies nicht der Beginn eines langen Zinssenkungszyklus sei. Das wiederum brachte ihm den Zorn von Donald Trump ein. Dieser verschaffte seinem Ärger wie gewohnt über den Nachrichtendienst Twitter Luft.

Schon fast ein unmoralisches Angebot ging diese Woche bei ABB ein. Absenderin war die für Julius Bär tätige Analystin Britta Simon. Sie kündigte an, ihr "Hold" lautendes Anlageurteil sowie das Kursziel von 20 Franken unter positiven Vorzeichen überdenken zu wollen, sollte der Industriekonzern Björn Rosengren als Nachfolger des mittlerweile zurückgetretenen Ulrich Spiesshofer verpflichten können. Eigenen Aussagen zufolge findet die Analystin sichtlich Gefallen an der Erfahrung sowie am Leistungsausweis des momentan noch für den schwedischen Rivalen Sandvik tätigen Rosengren.

Wer auch immer die Nachfolge Spiesshofers bei ABB antreten möge - wie der qualitativ eher fragwürdige Zahlenkranz für das zweite Quartal verrät, tritt er ein schwieriges Erbe an. Zumindest aber was die Kursentwicklung der Aktien anbetrifft, können die Dinge eigentlich nur besser werden.

Genau eine Woche ist es her, dass der Nahrungsmittelkonzern Nestlé mit einem ziemlich ansprechenden Halbjahresergebnis aufwartete. Das verlieh den Papieren des Traditionsunternehmens aus Vevey selbst in den letzten Tagen noch Auftrieb.

Viele Analysten nahmen die überraschend deutlichen Margenfortschritte zum Anlass, um ihre Kursziele kräftig zu erhöhen. Spitzenreiter ist Analyst David Hayes von Société Générale. Neuerdings sieht er das Schwergewicht über die nächsten zwölf Monate auf 122 (zuvor 117) Franken klettern. Das ist eine ganze Menge, wenn man bedenkt, dass sich mit diesen Papieren seit Jahresbeginn - den Dividendenabgang von Mitte April mitberücksichtigt - satte 35 Prozent verdienen liess.

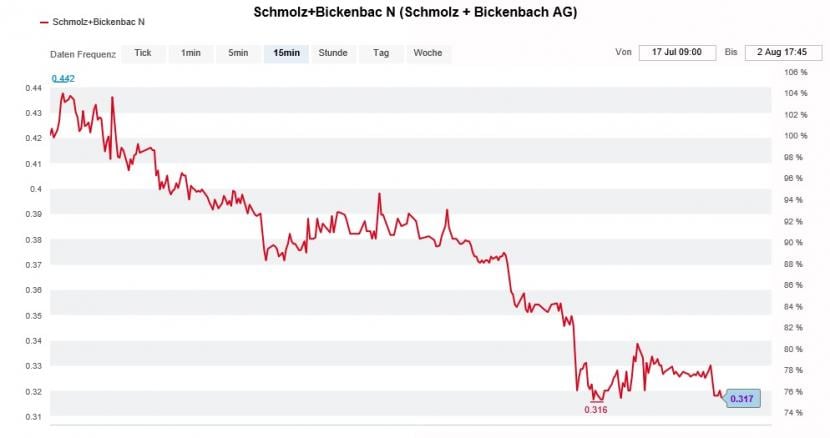

Die undankbare Rolle des Sorgenkinds der Woche verdient wohl Schmolz + Bickenbach. Der Edelstahlhersteller ist bloss noch ein Schatten seiner selbst. Im Zuge einer Reduktion der diesjährigen Gewinnvorgaben ist die Börsenkapitalisierung auf etwas mehr als 300 Millionen Franken geschrumpft.

Kurszerfall der Aktien von Schmolz + Bickenbach über die letzten zwei Wochen. (Quelle: cash.ch)

Das sind 30 Prozent weniger als noch vor einem Monat. Mit einem Minus von fast 40 Prozent seit Januar – der Angst vor einem Abschwung bei Kunden aus der Automobilindustrie sei Dank - stehen die Aktien von Schmolz + Bickenbach weit oben auf der diesjährigen Verliererliste.

Starke Nerven werden auch den Aktionären von Polyphor abverlangt. Aufgrund des dünnen Handels unterliegen die Papiere des Pharmaunternehmens aus dem Baselbiet täglichen Kursschwankungen von 10 Prozent oder mehr.

Etwas haben die Aktien von Schmolz + Bickenbach und Polyphor gemeinsam: Bei beiden muss sich die UBS unangenehme Fragen gefallen lassen.

Die Papiere der von ihr an die Börse gebrachten Polyphor empfahl sie sogar dann noch zum Kauf, als die schweren Nebenwirkungen beim Antibiotikum Murepavadin bereits bekannt waren. An der im Oktober 2017 ausgesprochenen Kaufempfehlung für Schmolz + Bickenbach hält sie bis zum heutigen Tag fest. Lautete das Zwölf-Monate-Kursziel ursprünglich 1,19 Franken, errechnet Analyst Alessandro Taiana mittlerweile noch eines von 0,65 Franken.

Vielleicht wissen wir in einer Woche endlich, was wirklich hinter dem zermürbenden Kurszerfall bei Schmolz + Bickenbach steckt.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |