Der cash Insider berichtet im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv. Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an.

+++

Sell in May and go away - but remember to come back in September. Auf gut Deutsch: Verabschiede Dich im Mai von Deinen Aktien, aber kehre spätestens im September wieder zurück. So will es zumindest eine alte und mittlerweile auch schon ziemlich abgedroschene Börsenregel.

Doch so schwach der Börsenmonat September und so unberechenbar der Folgemonat Oktober, so einträglich ist aus Anlegersicht ab dann der weitere Jahresverlauf – zumindest für gewöhnlich.

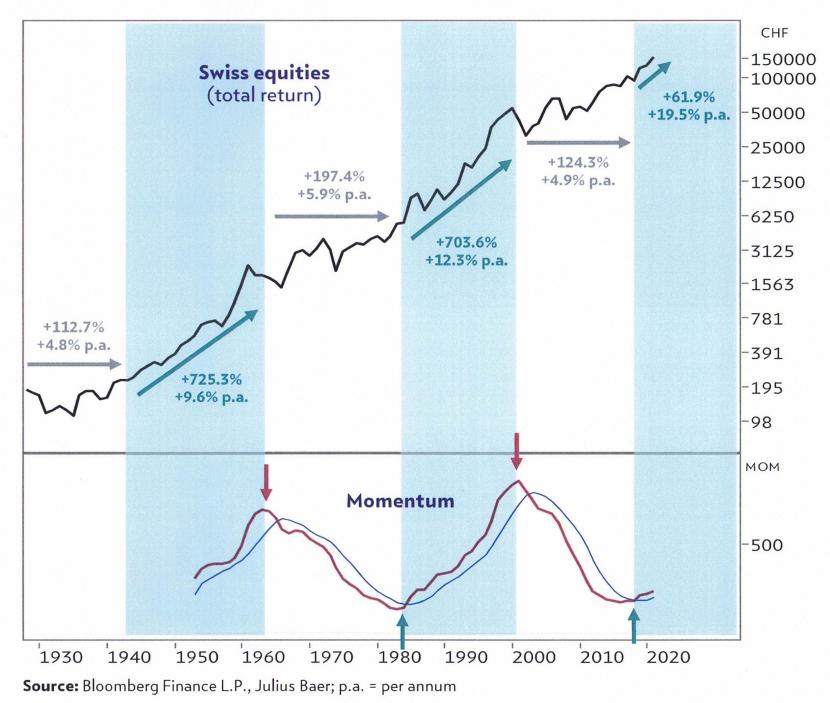

Wenn es nach Mensur Pocinci von Julius Bär geht, kommen die Aktienmärkte rund um den Globus denn auch in diesem Jahr wieder in den Genuss einer Jahresendrally. Der bekannte Markttechnikexperte setzt dabei vor allem auf Märkte, die im Zuge der jüngst zu beobachtenden Rekordjagd zurückgeblieben sind. Zu diesen zählt er auch den Schweizer Aktienmarkt und wähnt den Swiss Market Index (SMI) vor einem kräftigen Sprung nach oben.

Nicht so sein Gegenspieler Michael Riesner. Der im Mandat für die UBS tätige Berufskollege sieht das renommierte Börsenbarometer im weiteren Jahresverlauf vielmehr im Kriechgang. Er begründet dies einerseits damit, dass die Schwergewichte Nestlé, Roche und Novartis zuletzt wieder an Schwung verloren haben. Andererseits müssten Aktien wie die von Givaudan, ABB und Sika erst die überkaufte Situation abbauen, bevor sie zu neuen Ufern aufbrechen. Riesner sieht gute Chancen, dass das Pendel wieder in Richtung der Substanzwerte – sprich zyklischer Aktien und Finanzwerte – umschlägt.

Rückblickend muss sich Riesner den Vorwurf der Kapitulation in Raten gefallen lassen, sah er den SMI bis vor wenigen Wochen erst auf 10'600 Punkte, dann immerhin noch auf 11'230 Punkte zurückfallen. Von einem solchen Rücksetzer will der Experte nun aber nichts mehr wissen.

Anders als Riesner sorgte Pocinci kürzlich für staunende Gesichter, als er und sein Arbeitskollege Alexis Chassagnade schrieben, dass der Schweizer Aktienmarkt am Anfang einer mehrjährigen Aufwärtsbewegung stehe und sich den hiesigen Marktakteuren eine Kaufgelegenheit biete, wie es die nur einmal in einer Generation gebe. Die beiden Experten vergleichen die momentane Ausgangslage mit jener von Mitte der Vierzigerjahre oder Anfang der Achtzigerjahre und sehen den SMI Kurs auf 15'000 Punkte nehmen.

Gerade bei den bedeutenden Aktionären scheint die Hoffnung auf erneut steigende Kurse allerdings zu schwinden. Nur so lässt sich erklären, weshalb alleine von Dienstag auf Mittwoch innerhalb von weniger als 24 Stunden gleich bei drei Unternehmen Beteiligungsplatzierungen bekannt wurden. In Verkaufslaune sind auch die Personen aus der Geschäftsleitung und dem Verwaltungsrat hiesiger Unternehmen. Bei Richemont und Lindt&Sprüngli trennten sich Firmenlenker seit Mitte Juli von Aktien oder Bezugsrechten in zweistelliger Millionenhöhe. Auch bei anderen Unternehmen, darunter Alcon, Zur Rose, Straumann, ABB oder Vontobel wurden der Schweizer Börse SIX grössere Titelverkäufe gemeldet. Solche Transaktionen sind zu dieser Zeit des Jahres zwar nicht ungewöhnlich. Dennoch fallen sie um einiges üppiger aus als das in früheren Jahren der Fall war.

Meines Erachtens spricht die Verkaufsbereitschaft bedeutender Aktionäre und vieler Firmenlenker eine unmissverständliche Sprache.

+++

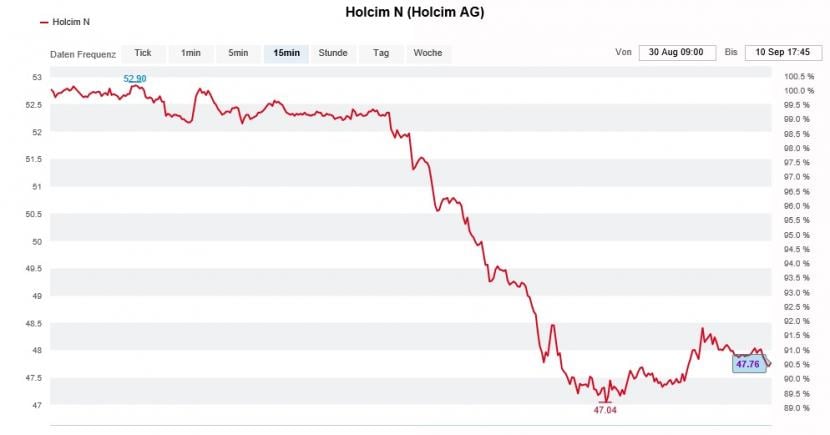

Über Holcim wurde in den vergangenen Tagen bereits eingehend berichtet und geschrieben. Da muss ich mich auch selber ein bisschen an der Nase nehmen. Am Dienstag machte ich die Angst vor einer milliardenschweren Strafzahlung im Zusammenhang mit der unrühmlichen Rolle Lafarges in Syrien zum Hauptthema meiner Kolumne, nur um das Thema kurz vor dem Wochenende noch einmal aufzugreifen.

Nichtsdestotrotz möchte ich nun auf einen Kommentar aus der Feder des für die UBS tätigen Analysten Gregor Kuglitsch eingehen. Er hat keine Mühe und Kosten gescheut und sich mit einem versierten Rechtsexperten unterhalten.

Auf Basis der vorliegenden Informationen geht dieser Experte von einem Vergleich mit dem amerikanischen Justizministerium aus. Seines Erachtens orientiert sich die Höhe des Vergleichs dabei am ungerechtfertigt erzielten Gewinn – und fällt für gewöhnlich in etwa doppelt so hoch aus.

Die Holcim-Aktien versuchen Boden gutzumachen (Quelle: www.cash.ch)

Wie Kuglitsch weiter schreibt, dürften die Produktionsstandorte in Syrien in den Jahren, in denen angeblich Gelder an die Terrormiliz Islamischer Staat geflossen sein sollen, kaum Gewinne abgeworfen haben. Mit anderen Worten: Die in den letzten Tagen herumgereichten Beträge – BNP Paribas geht von bis zu 3,5 Milliarden Dollar aus – erweisen sich vermutlich als viel zu hoch.

So genau wissen wir das wohl erst in zwei bis drei Jahren. Denn genau so lange könnte es dem Rechtsexperten zufolge dauern, bis ein Vergleich mit dem amerikanischen Justizministerium steht.

Der UBS-Analyst selber hält deshalb wie bis anhin sowohl an seiner Kaufempfehlung als auch am 63 Franken lautenden 12-Monats-Kursziel fest. Allerdings räumt er ein, dass sich in dieser Zahl noch keine Kosten für Vergangenheitsbewältigung widerspiegeln.

Ich bin neugierig, ob sich in den kommenden Tagen weitere Berufskollegen Kuglitschs zu Wort melden werden und ob und wann die Aktien von Holcim angesichts des weit in der Ferne liegenden Vergleichs wieder zum "courant normal" übergehen. Vermutlich sind die Papiere nicht ewig auf Basis einer attraktiv hohen Free-Cashflow-Rendite von 12 Prozent zu haben...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |