Der cash Insider ist unter @cashInsider auch auf Twitter aktiv. Lesen Sie börsentäglich von weiteren brandaktuellen Beobachtungen am Schweizer Aktienmarkt.

+++

Rund um den Globus haben die Aktienmärkte eine grundlegende Neubeurteilung und -bewertung erfahren. Dass Aktien nach neun von steigenden Kursen begleiteten Jahren kein Schnäppchen mehr sind, dürfte wohl dem hintersten und letzten Anleger bewusst sein.Dennoch schrecken die Banken und ihre Strategen nicht davor zurück, auch weiterhin zum Kauf von Aktien zu raten. Es gibt sie zwar noch, die warnenden Stimmen draussen im Markt. Allerdings sind diese Stimmen ziemlich kleinlaut geworden.

Eine wohltuende Ausnahme ist der bei Kepler Cheuvreux für das Cross Asset Research tätige Christopher Potts. Er wagt auszusprechen, was viele seiner Berufskollegen bestenfalls denken (siehe "«Die Stimmung dürfte spätestens im Februar kippen»" vom 9. Januar).

Wer behauptet, die Stimmung an den Märkten sei noch immer nicht euphorisch, dem rate ich zum Studium des Ergebnisses der Januar-Umfrage von Merrill Lynch bei Vermögensverwaltern und Fonds-Managern.

Die Kurzfassung seitens der Autoren zeugt von ungesunder Zuversicht: Die 213 Befragten - sie verwalten die astronomische Summe von 591 Milliarden Dollar - sind bis über beide Ohren in Aktien investiert, so schlecht gegen Rückschläge abgesichert wie seit Jahren nicht mehr und rechnen bis weit ins 2019 hinein mit steigenden Kursen.

Gut in dieses Bild passt auch, dass die durchschnittliche Barmittelquote innerhalb von gerademal vier Wochen von 4,7 auf 4,4 Prozent und damit auf den tiefsten Stand seit fünf Jahren geschmolzen ist.

Noch anlässlich der Dezember-Umfrage rechnete eine überwältigende Mehrheit der Vermögensverwalter und Fonds-Manager spätestens im zweiten Quartal dieses Jahres mit einem Stimmungsumschwung an den Aktienmärkten.

Das freundliche Wirtschaftsumfeld dürfte wohl viele der Befragten zum Umdenken bewegt haben. Das nahezu wolkenfreie Umfeld erklärt auch, weshalb in der aktuellen Umfrage ein kräftiger Rutsch in Richtung der Technologiewerte sowie konjunkturabhängiger Aktien und Sektoren festgestellt werden kann.

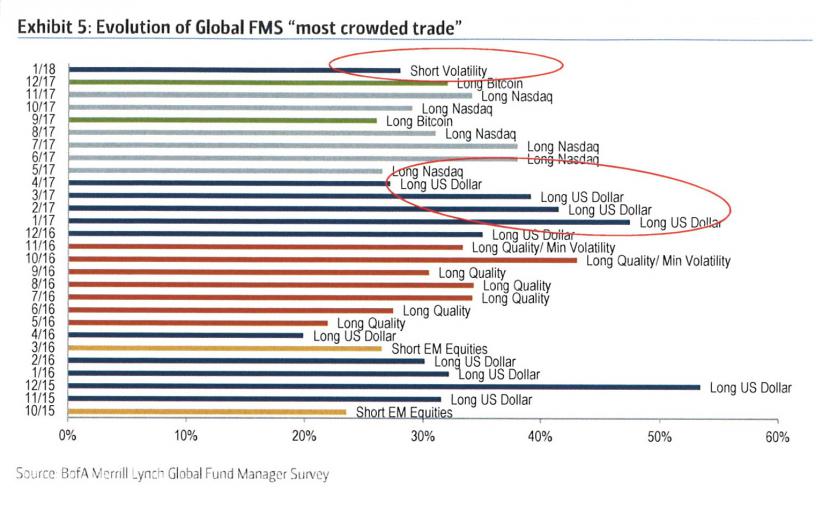

Tief blicken lassen insbesondere die drei beliebtesten Anlagen. An erster Stelle steht der Leerverkauf von Volatilität, gefolgt vom Kauf der beliebtesten Technologieaktien wie Facebook, Apple, Amazon, Netflix oder Google in New York sowie Baidu, Alibaba und Tencent aus China. Auf Platz drei folgt - da noch immer in aller Munde - der Kauf von Bitcoin.

Beliebteste Investition der Teilnehmer der monatlichen Umfrage seit Oktober 2015 (Quelle: Merrill Lynch)

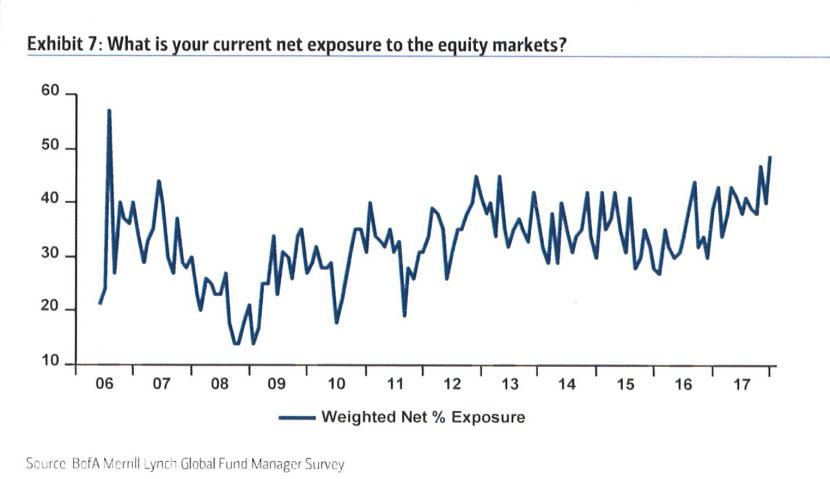

Durchschnittlich vier von fünf Befragten nannten einen dieser drei "Sieger", allen voran die Hedgefonds-Manager. Letztere halten übrigens netto so viele Aktien wie seit 2006 nicht mehr.

Entwicklung der Nettoaktienquote von Hedgefonds seit 2006 (Quelle: Merrill Lynch)

Aus Anlegersicht sind extreme Ergebnisse der von Merrill Lynch monatlich durchgeführten Umfrage ein ziemlich zuverlässiger Gegenindikator. Für gewöhnlich raten die Autoren denn auch zum Leerverkauf übertrieben beliebter Aktien und Sektoren. Weshalb sie dies anlässlich der Januar-Erhebung nicht tun, will sich mir nicht so recht erschliessen. Die Autoren raten nämlich gerademal zum Einstieg bei dividendenstarken Qualitätsaktien - quasi um von den überteuerten Technologiewerten profitieren zu können.

Auch bei uns in der Schweiz setzt die gesamte (Banken-)Welt auf dieselbe Handvoll Einzeltitel. Anders lässt sich nicht erklären, dass die Valoren von Richemont, ABB, Credit Suisse, Roche sowie Adecco übertrieben oft als Schlüsselkaufempfehlungen genannt werden.

Nach Goldman Sachs und der Citigroup zählt neuerdings auch Morgan Stanley die Aktien von Richemont und Credit Suisse zu den Schlüsselkaufempfehlungen. Die britische Liberum setzt hingegen auf die Valoren von ABB und Roche, zwei ebenfalls oft genannte Schweizer Favoriten.

Wie 2017 eindrücklich gezeigt hat, lässt sich mit den am häufigsten genannten Aktien nicht zwingend auch überdurchschnittlich gut verdienen (siehe "Die Schweizer Aktien-Tipps fürs Jahr 2018" vom 2. Januar).

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |