Der cash Insider berichtet im Insider Briefing börsentäglich von brandaktuellen Beobachtungen rund um den Schweizer Aktienmarkt und ist unter @cashInsider auch auf Twitter aktiv.

+++

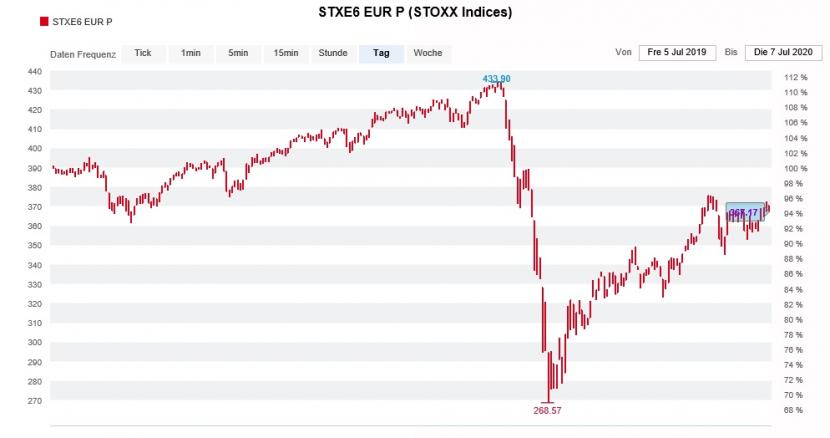

Vor gut zwei Wochen richtete sich der für die Citigroup tätige Robert Buckland nach längerer Pause mal wieder in einem Strategiepapier an seine Kundschaft. Viel Gutes hatte der Chefstratege der amerikanischen Investmentbank allerdings nicht zu berichten: Die nächstjährigen Gewinnerwartungen für die im Stoxx Europe 600 Index berücksichtigten Unternehmen – darunter auch zahlreiche aus der Schweiz – seien vermutlich noch immer um 30 Prozent zu hoch, so warnte er.

Mit anderen Worten: Auf Basis seiner nächstjährigen Schätzungen errechnet sich für den viel beachteten Stoxx Europe 600 Index nicht ein Kurs-Gewinn-Verhältnis (KGV) von 17, sondern vielmehr eines in Höhe von 24. Und sollte eine zweite Pandemiewelle rund um den Globus rollen, könnte sich selbst diese Bewertungskennzahl noch als zu optimistisch erweisen.

Ich folgerte damals:

Nun meldet sich Buckland erneut zu Wort. Seinen Berechnungen zufolge dürften führende Zentralbanken über die nächsten 12 Monate die astronomische Summe von 6000 Milliarden Dollar über Wertpapierkäufe ins Finanzsystem pumpen und damit einen Rückschlag an den Aktienmärkten vereiteln. Das entspricht mehr als der zweifachen Rekordsumme vergangener Tage.

In Freudentaumel sollten Anleger dennoch nicht verfallen, sieht der Chefstratege der Citigroup die Aktienmärkte im Sommer nächsten Jahres doch in etwa auf dem jetzigen Stand notieren. Mit Aktien lasse sich über die kommenden 12 Monate kein Geld verdienen, so lautet seine Botschaft.

Achterbahnfahrt des Stoxx Europe 600 Index über die letzten 12 Monate (Quelle: www.cash.ch)

Wie schon das Strategiepapier von vor zwei Wochen wirft auch der neuste Wurf Bucklands mehr Fragen auf, als dass er Antworten liefern würde. So bezeichnet er seinen Ansatz einerseits zwar als defensiv, stuft andererseits aber die als defensiv geltenden Nahrungsmittelaktien von "Overweight" auf "Neutral" herunter und die Grundstoffaktien von "Neutral" auf "Overweight" herauf. Und obwohl er den Aktien aus der Gesundheitsindustrie das grösste Gewicht in den Kundenportefeuilles einräumt, wird er mit dem Schweizer Aktienmarkt nicht so richtig warm. So richtig schlüssig scheint mir das nicht.

Interessant übrigens: Von den 18 Warnlampen, die der amerikanischen Investmentbank zufolge für eine etwas längere Aktien-Baisse leuchten müssten, leuchten momentan bloss deren sechseinhalb.

+++

Ach was waren das doch für Zeiten, als Vinit Malhotra noch für die mächtige amerikanische Investmentbank Goldman Sachs tätig war. Wenn der Versicherungsanalyst damals eine Kaufempfehlung aussprach, waren der angepriesenen Aktie kräftige Kursavancen so gut wie sicher.

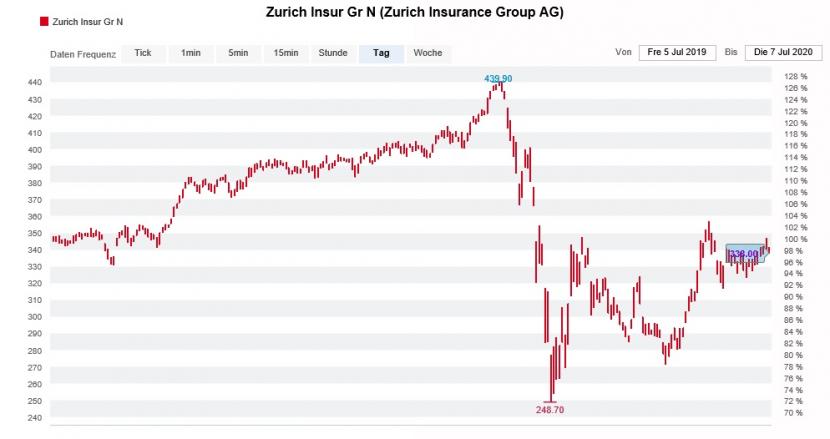

Seit Malhotra allerdings für Mediobanca anheuerte, ist die Schar derjenigen Marktakteure, die an seinen Lippen hängen und seinen Empfehlungen blindlings folgen, weniger geworden. Dennoch überrascht mich, wie unterkühlt die Börse am heutigen Dienstag auf die Branchenstudie aus der Feder des Versicherungsanalysten reagiert. In der Studie stuft er die Aktien der Zurich Insurance Group mit einem Kursziel von 420 (zuvor 375) Franken von "Neutral" auf "Outperform" herauf und jene des Rivalen Axa im Gegenzug von "Outperform" auf "Neutral" herunter. Malhotra hebt sowohl die starke Bilanzqualität als auch die gute Nachvollziehbarkeit der Kosten rund um die Covid19-Pandemie hervor. Darüber hinaus rechnet er im für das Unternehmen wichtigen amerikanischen Firmenkundengeschäft erst noch mit steigenden Prämienansätzen. Grössere Umschichtungen bleiben bisweilen jedoch aus.

Die Zurich-Aktien trennen noch immer etliche Franken von den Mehrjahreshöchstkursen vom Februar (Quelle: www.cash.ch)

In meinen Augen ist Malhotra auch weiterhin einer der besten Versicherungsanalysten weltweit. Umso mehr kommt seine Kaufempfehlung für die Aktien der Zurich Insurance Group einem Ritterschlag für Firmenchef Mario Greco und seiner Belegschaft gleich. Ich wäre jedenfalls nicht überrascht, würden die dividendenstarken Papiere doch noch aus ihrem Dornröschenschlaf erwachen...

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |