Der cash Insider berichtet auch im Insider Briefing jeweils vorbörslich von brandaktuellen Beobachtungen rund um das Schweizer Marktgeschehen und ist unter @cashInsider auch auf Twitter aktiv.

+++

Dank einer kräftigen Erholung seit Ende Oktober geht der Schweizer Aktienmarkt doch noch mit einer positiven Bilanz aus dem Börsenjahr 2023 hervor. Am breit gefassten Swiss Performance Index (SPI) gemessen, errechnet sich immerhin ein Plus von ziemlich genau sechs Prozent.

Damit ging die sogenannte "Januar-Regel" einmal mehr auf. Zur Erinnerung: So wie die erste Januar-Woche an den Aktienmärkten wird, wird das ganze Jahr. Das besagt zumindest eine alte Börsenregel, die sich mit teils beeindruckenden Zahlen untermauern lässt.

Und tatsächlich lässt sich beim SPI von dessen Entwicklung in der ersten Januar-Tagen auf das gesamte Börsenjahr schliessen. Positive Vorzeichen versprechen einen guten Börsenjahrgang, negative Vorzeichen hingegen ein Jahr zum Vergessen. Nur in den Jahren 1998, 2000, 2007 und 2018 ging die Faustregel nicht auf. Kommt hinzu, dass zwei davon aus der Reihe fallen. So war die Entwicklung des SPI im Januar 1998 bloss um 0,1 Prozent rückläufig. Mit einem Plus von gut 15 Prozent erwies sich 1998 dann aber doch als ein gutes Börsenjahr. Anders 2007, als das Börsenbarometer in den ersten Januar-Tagen um 1,1 Prozent zulegen konnte, sich der Jahresverlust mit einem Minus von 0,1 Prozent jedoch in einem ziemlich überblickbaren Rahmen bewegte.

Allerdings lagen Erfolg und Misserfolg noch selten so nahe beieinander wie in den vergangenen 12 Monate, wie ein Blick auf die Liste der Gewinner und Verlierer eindrucksvoll zeigt. So gab es gleich mehrere Total-Abstürze.

Bilanz der Aktienfavoriten der letzten Jahre

| Jahr | Aktienfavoriten** | SPI |

| 2013 | +40,1 % | +23,9 % |

| 2014 | +11,4 % | +15,2 % |

| 2015 | + 4,1 % | + 2,4 % |

| 2016 | - 3,7 % | - 1,7 % |

| 2017 | +23,6 % | +20,1 % |

| 2018 | - 19,1 % | - 8,8 % |

| 2019 | +25,4 % | +30,6 % |

| 2020 | + 9,8 % | + 3,1 % |

| 2021 | +10,0 % | +23,4 % |

| 2022 | - 17,2 % | - 16,5 % |

| 2023 | + 3,9 % | + 6,0 % |

** Entwicklung vor anfallenden Kosten

Treibende Kraft hinter der seit Oktober zu beobachtenden Börsenerholung war die Entspannung bei den Zinsen. Mittlerweile nehmen die Anleihenmärkte bis Ende 2024 vier Leitzinsreduktionen um jeweils 25 Basispunkte durch die amerikanische Notenbank vorweg. Von der Europäischen Zentralbank (EZB) werden sogar sechs Zinsschritte im Umfang von insgesamt 150 Basispunkten erwartet.

Gerade vor diesem Hintergrund überrascht mich schon sehr, dass sich die Rezessionsängste seit Oktober nahezu verflüchtigt haben. Wie die letzte Umfrage der Bank of America bei Fondsmanagern und Vermögensverwaltern zeigt, rechnet zwar fast die Hälfte der Befragten mit einer Wachstumsverlangsamung. Dennoch gehen fast drei Viertel aller Umfrageteilnehmer entweder von einer sanften Landung oder gar keiner Landung der amerikanischen Wirtschaft aus.

Ich sehe deshalb gleich zwei mögliche Enttäuschungsherde. Entweder sind die Konjunkturerwartungen der Marktakteure – und damit ihre Gewinnerwartungen - zu optimistisch, oder aber sie werden bei ihrer Einschätzung der künftigen Zinsentwicklung gehörig über die Bücher gehen müssen. Das eine oder andere Narrativ könnte jedenfalls Risse bekommen...

Hinzu kommt, dass die seit Ende Oktober beobachteten Börsenavancen auf für diese Jahreszeit ungewöhnlich magere Handelsumsätze fussen. Mit steigenden Kursen bei dünnen Handelsumsätzen ist das bekanntlich so eine Sache: Letztere erweisen sich nämlich auf beide Seiten als Turbo – sind also auch bei fallenden Kursen so etwas wie ein Brandbeschleuniger.

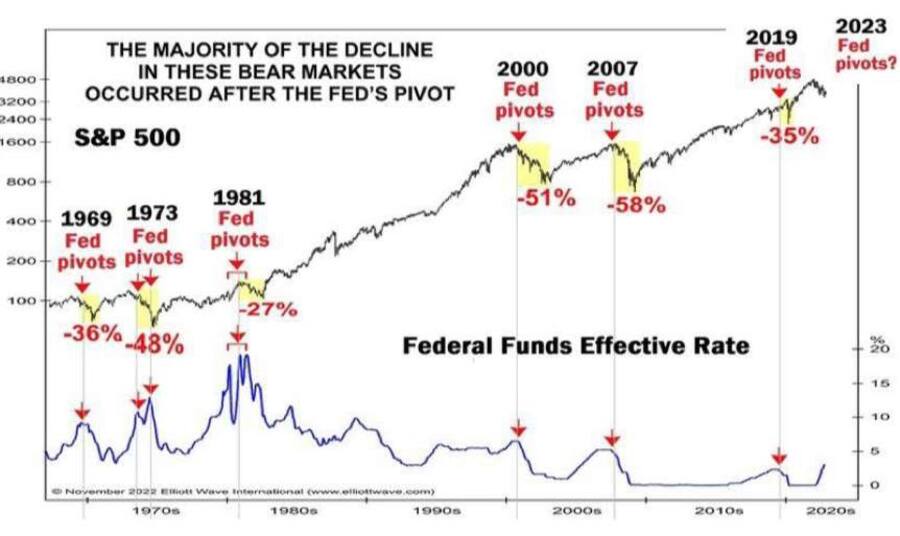

Entwicklung der US-Leitzinsen im Vergleich mit dem S&P 500 Index (Quelle: Goldman Sachs)

Wie Statistiken zeigen, stehen die Aktienkurse 12 Monate nach der ersten Leitzinsreduktion durch die amerikanische Notenbank jeweils tiefer als zum Zeitpunkt des Zinsschrittes. Ich bin neugierig, ob sich diese Faustregel auch diesmal als richtig erweist.

Meine Schweizer Aktienfavoriten für 2023 konnten im November und Dezember zwar kräftig Boden auf den SPI gutmachen. Mit einem Plus von 3,9 Prozent vor Kosten blieben sie in ihrer Entwicklung jedoch hinter dem um 6 Prozent höheren Vergleichsindex zurück. Obwohl ich zum richtigen Zeitpunkt Wachstumsaktien wie Partners Group oder Comet zukaufte, blieb es mir rückblickend vergönnt, die Verluste aus dem Credit-Suisse-Debakel vom Frühling vollständig wettzumachen...

Ins 2024 gehe ich nun mit einer Mischung aus konjunkturresistenten Aktien und Spezialsituationen. Die taktische Liquiditätsquote wird von 5 auf 8 Prozent erhöht. Nicht mehr auf der Liste sind Comet, Holcim, Novartis, Partners Group sowie Zurich Insurance. Die Aktienfavoriten setzen sich stattdessen neuerdings wie folgt zusammen, wobei unser Partner Leonteq die Anpassungen beim Tracking-Zertifikat bereits umgesetzt hat:

Roche (Gewichtung: 10 Prozent)

Die Valoren von Roche hatten auch 2023 zum zweiten Mal in Folge zweistellige Kursverluste zu beklagen. Mittlerweile wird die Pharma- und Diagnostikgruppe an der Börse zu weniger als dem Nettobarwert aller marktreifen Produkte gehandelt. Mit anderen Worten: Als Anlegerin oder Anleger erhält man die Entwicklungspipeline quasi kostenlos dazu. Letzteres mag mit Zweifeln an der Innovationskraft der Basler zu tun haben. Mit milliardenschweren Firmenübernahmen liess Firmenchef Thomas Schinecker diese Zweifel jüngst sogar noch lauter werden.

Selbst in Erwartung, dass der starke Franken die Umsatz- und Gewinnentwicklung im Schlussquartal letzten Jahres ausgebremst haben und sich das Stimmungstief bei Roche als hartnäckiger als gedacht erweisen könnte, erscheint mir das momentane Kursniveau übertrieben gedrückt. Gut möglich, dass den nicht gerade erfolgsverwöhnten Aktionärinnen und Aktionären nach zwei enttäuschenden Jahren endlich mal wieder ein gutes ins Haus steht.

Kurs-Gewinn-Verhältnis (KGV) 2025: 12,6

Dividendenrendite: 4,0 Prozent

Sika (Gewichtung: 10 Prozent)

Noch ist nicht sicher, ob die milliardenschwere Übernahme des einstigen Bauchemiegeschäfts der deutschen BASF Fluch oder Segen für die Aktionärinnen und Aktionäre von Sika ist. Die nächsten 12 Monate dürften diesbezüglich wohl Klarheit schaffen. Mit der erfolgreichen Integration der französischen Parex hat das Management bewiesen, dass es auch Grossübernahmen kann.

Dank der starken Preisgestaltungsmacht, üppigen Synergien aus den beiden Grossübernahmen und der Ausrichtung auf dauerhaft wachsende Geschäftsfelder sollte sich Sika selbst in einem schwierigeren Wirtschaftsumfeld zu behaupten wissen. Wichtige Erkenntnisse erhoffe ich mir von der Veröffentlichung der Jahresumsatzzahlen vom kommenden Mittwoch. Konkrete Finanzziele für 2024 sind an diesem Tag noch nicht zu erwarten. Ein Unsicherheitsfaktor bleibt der im Raum stehende Vorwurf von Preisabsprachen unter den Bauchemieherstellern, wobei Sika bei früheren Untersuchungen stets aussenvor war.

Kurs-Gewinn-Verhältnis (KGV) 2025: 26,9

Dividendenrendite: 1,5 Prozent

Lonza (Gewichtung: 10 Prozent)

Die Aktien von Lonza gehen als SMI-Verlierer aus dem Börsenjahr 2023 hervor. Mehrere Gewinnwarnungen in Folge haben ebenso Spuren in der Kursentwicklung hinterlassen wie der überraschende Rücktritt des Firmenchefs Pierre-Alain Ruffieux nach weniger als drei Jahren. Hinzu kommt, dass die Aussagen anderer Pharmazulieferer auch bei den Baslern auf eine schwierige zweite Jahreshälfte schliessen lassen. Genaueres werden wir wohl erst gegen Ende Januar wissen.

Die Finanzziele für 2024 sind bereits bekannt. Sie lassen ein weiteres Übergangsjahr erwarten. In Erwartung einer wenn auch nur langsamen Belebung in der zweiten Jahreshälfte dürfte die Börse bereits nach vorn schauen. Ob Lonza bei der Suche nach einem neuen Firmenchef der grosse Wurf gelingt, bleibt abzuwarten. Zu hoffen wäre es für die nicht gerade erfolgsverwöhnten Aktionärinnen und Aktionäre jedenfalls.

Kurs-Gewinn-Verhältnis (KGV) 2025: 21,5

Dividendenrendite: 1,1 Prozent

Sandoz (Gewichtung: 10 Prozent)

Die Abspaltung von Sandoz vom Mutterhaus Novartis ist den Erwartungen vieles schuldig geblieben. Wurde dem Tochterunternehmen unter dem Dach der Basler einst ein Wert von 20 bis 25 Milliarden Dollar nachgesagt, beträgt der Börsenwert nach der Abspaltung nicht einmal die Hälfte. Das gedrückte Kurs- und Bewertungsniveau lässt auf gewisse Zweifel an der Erreichbarkeit der firmeneigenen Finanzziele schliessen. Firmenchef Richard Saynor und seine Geschäftsleitungskollegen sind deshalb gefordert. Sie müssen auf Worte nun Taten folgen lassen – und das möglichst rasch.

Mit dem technologischen Wissen dürfte Sandoz im lukrativen, da margenstarken Markt für biotechnologische Nachahmermedikamente künftig kräftig mitmischen. Ausserdem wäre ich nicht überrascht, wenn sich früher oder später der eine oder andere hochkarätige Grossaktionär zu erkennen geben würde. Ich denke da etwa an die beiden Hexal-Gründer Andreas und Thomas Strüngmann.

Kurs-Gewinn-Verhältnis (KGV) 2025: 10,7

Dividendenrendite: 2,2 Prozent

Helvetia (Gewichtung: 8 Prozent)

Auf Basis ihres bereinigten Buchwerts werden die Aktien von Helvetia mittlerweile wieder mit einem Abschlag zur Substanz gehandelt. Und Substanz ist bei der Versicherungsgruppe aus der Ostschweiz selbst nach den hohen Schäden im Zusammenhang mit Unwettern reichlich vorhanden, wie die hohe Solvenzquote zeigt. Die Übernahme der spanischen Caser bereitet weiterhin viel Freude. Dank der grundsoliden Bilanz war es Helvetia möglich, die Beteiligung an Caser weiter aufzustocken.

Eine der Hauptattraktionen bleibt die Dividendenpolitik. Neben weiteren ergänzenden Firmenübernahmen nach dem Strickmuster der spanischen Caser liesse die solide Bilanz auch ein Aktienrückkaufprogramm zu. Damit beträten die Ostschweizer zwar Neuland. Auszuschliessen ist ein solcher Schritt allerdings nicht. Man darf gespannt sein.

Kurs-Gewinn-Verhältnis (KGV) 2025: 10,7

Dividendenrendite: 5,1 Prozent

Oerlikon (Gewichtung: 8 Prozent)

Die Aktien von Oerlikon bescherten den Aktionärinnen und Aktionären in den letzten Monaten schmerzhafte Kursverluste. Das schwierigere Wirtschaftsumfeld sowie ein zyklisch bedingter Abschwung im Textilmaschinengeschäft hinterliessen gewisse Spuren im Tagesgeschäft. Hinzu kommt der erstarkte Franken und dessen Folgen für die Ergebnisentwicklung. Doch die Wahrscheinlichkeit einer Belebung im Textilmaschinengeschäft steht gut. Wie absurd tief die Kurse gefallen sind, zeigt die Dividendenrendite von mehr als 9 Prozent. Zugegeben: Um eine Dividendenkürzung kommt das Unternehmen mit Blick auf die Verschuldung und das anspruchsvolle Wirtschaftsumfeld wohl nicht herum.

Eine solche Kürzung scheint mir allerdings mehr als eingepreist. Dasselbe gilt für die nicht gerade eben optimalen Beteiligungsverhältnisse, hält die Beteiligungsgesellschaft Liwet doch etwas mehr als 40 Prozent an Oerlikon. Der von Washington sanktionierte Viktor Vekselberg ist seinerseits mit knapp 50 Prozent an Liwet beteiligt. Stand heute beeinträchtigen die Beteiligungsverhältnisse das Tagesgeschäft von Oerlikon kaum.

Kurs-Gewinn-Verhältnis (KGV) 2025: 9,1

Dividendenrendite: 9,4 Prozent

UBS (Gewichtung: 8 Prozent)

Die Zwangsverheiratung der Credit Suisse mit der UBS erweist sich für die UBS gleich in mehrfacher Hinsicht als ein Glücksgriff – und das nicht nur des beinahe lächerlich tiefen Kaufpreises wegen. Im Zuge der Credit-Suisse-Übernahme steigt die UBS zu einer der wenigen europäischen Grossbanken auf, die es überhaupt noch mit den übermächtigen Gegenspielern aus Übersee aufnehmen kann. Gleichzeitig machen Firmenchef Sergio Ermotti und seine Geschäftsleitungskollegen bei der Integration der übernommenen Geschäftsaktivitäten zügig vorwärts.

Selbst im Wissen, dass die Aktien der UBS bereits gut gelaufen sind und als SMI-Gewinner aus dem Jahr 2023 hervorgehen, sind weitere Kursgewinne wahrscheinlich. Impulse erhoffe ich mir dabei von der künftigen Dividendenpolitik sowie von einer baldigen Wiederaufnahme des Aktienrückkaufprogramms. Dass sich die Grossbank in Bezug auf letzteres bisher bedeckt hielt, dürfte vor allem politische Gründe haben. Obwohl ich weiterhin davon ausgehe, dass Ermotti und Co den Ball flach halten werden, sehe ich in der Wiederaufnahme der Aktienrückkäufe einen wichtigen künftigen Kurstreiber. Ein Non-Event ist hingegen der medial ausgeschlachtete Einstieg des schwedischen Finanzinvestors Cevian Capital mit etwas mehr als einem Prozent der Stimmen.

Kurs-Gewinn-Verhältnis (KGV) 2025: 11,5

Dividendenrendite: 2,2 Prozent

SoftwareOne (Gewichtung: 8 Prozent)

SoftwareOne bleibt eine Spezialsituation, die hierzulande ihresgleichen sucht. Zur Erinnerung: Seit letztem Sommer liegt dem Verwaltungsrat ein nicht-bindendes Angebot von Bain Capital vor. Die Amerikaner bieten – an gewisse Bedingungen geknüpft - zwischen 19,50 und 20,50 Franken je Aktie in bar. Wer sich in den letzten Wochen Neuigkeiten in Bezug auf mögliche Gegenangebote erhoffte, wurde enttäuscht. Auch bei der Prüfung strategischer Alternativen vertröstet der Anbieter von Software- und Cloud-Lösungen aus Stans auf später.

Da das Unternehmen hohe freie Cashflows erwirtschaftet, bietet es sich geradezu als Ziel für Interessenten aus der Finanzindustrie an. Sollte sich Bain Capital aus dem Rennen zurückziehen, könnte SoftwareOne den Aktionärinnen und Aktionären als Trostpflaster künftig höhere Dividenden entrichten. Der Bank Julius Bär zufolge ist dabei eine Jahresdividende von bis zu einem Franken je Aktie möglich. Das wiederum entspräche aus heutiger Sicht einer Rendite von mehr als 6 Prozent.

Kurs-Gewinn-Verhältnis (KGV) 2025: 13,4

Dividendenrendite: 2,2 Prozent

Baloise (Gewichtung: 5 Prozent)

Selbst die Dividenden aufgerechnet waren die letzten sechs Jahre aus Sicht der Aktionärinnen und Aktionäre von Baloise unter dem Strich bestenfalls ein Nullsummenspiel. Auch im Herbst 2023 folgte wieder ein (Kurs-)Hammer, als die Versicherungsgruppe schmerzhafte Verluste im Zusammenhang mit Unwetterschäden im Umfang von rund 200 Millionen Franken einräumen musste. Analysten hatten zuvor mit deutlich geringeren Kosten gerechnet.

Mit einer Dividendenkürzung ist deswegen zwar nicht zu rechnen. Dennoch werfen die Verluste gewisse Fragen in Bezug auf die Rückversicherungspolitik des Unternehmens auf. Nach mehreren mageren Jahren ist bei Baloise ein fettes Jahr eigentlich überfällig. Ich bin neugierig, ob und wann der neue Firmenchef Michael Müller seinem Arbeitgeber endlich den persönlichen Stempel aufdrückt. Es sollte ihm nicht schwerfallen, die gedämpften Markterwartungen erfüllen, wenn nicht sogar übertreffen zu können.

Kurs-Gewinn-Verhältnis (KGV) 2025: 8,4

Dividendenrendite: 4,7 Prozent

Medmix (Gewichtung: 5 Prozent)

Der Turnaround bei der ehemaligen Sulzer-Tochter Medmix verzögert sich. Dies ist einem Lagerabbau bei den Abnehmern des Medizinaltechnikunternehmens geschuldet. Betroffen ist insbesondere das Geschäft mit Zahnarztbedarf. Für gewöhnlich ist dieser wenn auch schmerzhafte Lagerprozess nicht von Dauer. Die Frage lautet deshalb nicht ob, sondern vielmehr wann die Nachfrage wieder eine Belebung erfährt.

Noch spiegeln sich die Turnaround-Aussichten nicht in der Aktienkursentwicklung. Die vergleichsweise attraktive Dividendenrendite sollte die Aktionärinnen und Aktionäre für ihre Geduld und fürs Warten entschädigen.

Kurs-Gewinn-Verhältnis (KGV) 2025: 11,9

Dividendenrendite: 3,7 Prozent

Julius Bär (Gewichtung: 5 Prozent)

Schlechte Presse ist besser als gar keine Presse. So will es zumindest der Volksmund. Ob das Julius-Bär-Chef Philipp Rickenbacher genauso sieht, wage ich zu bezweifeln. Berichte über üppige Kredite an den strauchelnden österreichischen Immobilieninvestor René Benko und sein Umfeld setzten den Aktien der Zürcher Traditionsbank ebenso zu wie ein ziemlich enttäuschender Zwischenbericht für die ersten zehn Monate.

Die Valoren haben alleine seit Mitte November gut 15 Prozent eingebüsst. Während der finanzielle Schaden im Benko-Skandal ein ziemlich schlechtes Licht auf das Risikogebaren von Julius Bär wirft, erscheint mir die Reaktion der Börse spätestens auf den zweiten Blick übertrieben. Hinzu kommen erste ermutigende Anhaltspunkte, wonach die Kundenaktivitäten endlich wieder eine Belebung erfahren könnten. Und auch die Dividende ist wohl nicht in Gefahr.

Kurs-Gewinn-Verhältnis (KGV) 2025: 7,3

Dividendenrendite: 5,5 Prozent

Cosmo Pharmaceuticals (Gewichtung: 5 Prozent)

Spätestens seit der Vertiefung der Zusammenarbeit mit der amerikanischen Medtronic verliert das Geschäft mit pharmazeutischen Wirkstoffen für Cosmo Pharmaceuticals – anders als es der Firmenname erahnen lässt – an Bedeutung. Rund 200 Millionen Dollar lassen sich die Amerikaner die Zusammenarbeit beim KI-gestützten intelligenten Endoskopie-Modul GI Genius kosten, wobei die Hälfte davon im zweiten Halbjahr als Meilensteinzahlung eingehen könnte. Doch auch das Aknemittel Winlevi dürfte dauerhaft zum Ergebnis beitragen.

Die nachlassende Bedeutung des Pharmageschäfts bei gleichzeitig steigender Bedeutung des Medizinaltechnikgeschäfts spricht eigentlich für eine grundlegende Höherbewertung der Cosmo-Aktien durch die Börse. Da die Vorhersehbarkeit der künftigen Medtech-Umsätze zum jetzigen Zeitpunkt nur schwer abschätzbar sind, steige ich erst einmal nur mit einer Gewichtung von fünf Prozent ein.

Kurs-Gewinn-Verhältnis (KGV) 2025: 18,6

Dividendenrendite: 1,8 Prozent

Transaktionen Aktienfavoriten 2023

| Datum | Titel | Anzahl | Kurs | Total | ||

| 29.12.2022 | Credit Suisse N | Kauf | 1'825 | 2,74 | Franken | 5'000- |

| 29.12.2022 | Holcim N | Kauf | 146 | 47,88 | Franken | 6'967- |

| 29.12.2022 | Logitech N | Kauf | 140 | 57,00 | Franken | 8'003- |

| 29.12.2022 | Helvetia N | Kauf | 65 | 108,10 | Franken | 6'999- |

| 29.12.2022 | Oerlikon N | Kauf | 1'664 | 6,01 | Franken | 10'000- |

| 29.12.2022 | Medmix N | Kauf | 298 | 16,80 | Franken | 5'000- |

| 29.12.2022 | Zurich Insurance N | Kauf | 18 | 446,18 | Franken | 7'987- |

| 29.12.2022 | Sika N | Kauf | 45 | 223,75 | Franken | 10'002- |

| 29.12.2022 | Roche GS | Kauf | 68 | 292,68 | Franken | 19'990- |

| 29.12.2022 | Novartis N | Kauf | 178 | 84,43 | Franken | 15'003- |

| 09.03.2023 | Novartis N | Kauf | 5 | 75,71 | Franken | 379- |

| 16.03.2023 | Roche GS | Kauf | 2 | 260,00 | Franken | 520- |

| 21.03.2023 | Credit Suisse N | Verkauf | 1'825 | 0,86 | Franken | 1'569+ |

| 21.03.2023 | UBS N | Kauf | 84 | 18,64 | Franken | 1'566- |

| 21.03.2023 | Oerlikon N | Kauf | 76 | 5,36 | Franken | 408- |

| 30.03.2023 | Sika N | Kauf | 1 | 253,50 | Franken | 254- |

| 12.04.2023 | UBS N | Kauf | 2 | 18,80 | Franken | 38- |

| 12.04.2023 | Zurich Insurance N | Kauf | 1 | 438,00 | Franken | 438- |

| 03.05.2023 | Helvetia N | Kauf | 2 | 125,70 | Franken | 251- |

| 03.05.2023 | Medmix N | Kauf | 5 | 21,15 | Franken | 100- |

| 09.05.2023 | Holcim N | Kauf | 6 | 57,86 | Franken | 365- |

| 30.06.2023 | Novartis N | Verkauf | 14 | 90,00 | Franken | 1'269+ |

| 30.06.2023 | Medmix N | Verkauf | 88 | 23,65 | Franken | 2'091+ |

| 30.06.2023 | Partners Group N | Kauf | 12 | 841,60 | Franken | 10'099- |

| 30.06.2023 | Zurich Insurance N | Verkauf | 4 | 424,90 | Franken | 1'785+ |

| 30.06.2023 | UBS N | Kauf | 82 | 18,10 | Franken | 1'484- |

| 30.06.2023 | Sika N | Kauf | 2 | 255,70 | Franken | 614- |

| 30.06.2023 | Oerlikon N | Kauf | 76 | 4,46 | Franken | 339- |

| 30.06.2023 | Logitech N | Verkauf | 140 | 53,24 | Franken | 7'475+ |

| 02.08.2023 | Comet N | Kauf | 23 | 228,86 | Franken | 5'264- |

| 02.08.2023 | Roche GS | Verkauf | 8 | 269,80 | Franken | 2'104+ |

| 02.08.2023 | Novartis N | Verkauf | 23 | 90,76 | Franken | 2'106+ |

| 02.08.2023 | Partners Group N | Verkauf | 1 | 958,60 | Franken | 959+ |

| 19.09.2023 | Roche GS | Verkauf | 20 | 257,85 | Franken | 5'183+ |

| 19.09.2023 | Novartis N | Verkauf | 33 | 91,73 | Franken | 3'064+ |

| 19.09.2023 | Lonza N | Kauf | 19 | 429,40 | Franken | 8'244- |

Schauen Sie sich doch auch das Tracker Zertifikat auf die Schweizer Aktienfavoriten des cash Insider an. Mit diesem setzen sie einfach und bequem auf die von ihm favorisierten Aktien. Die Nettodividenden werden dabei jeweils zeitgerecht reinvestiert.

| Der cash Insider nimmt Marktgerüchte sowie Strategie-, Branchen- oder Unternehmensstudien auf und interpretiert diese. Marktgerüchte werden bewusst nicht auf ihren Wahrheitsgehalt überprüft. Gerüchte, Spekulationen und alles, was Händler und Marktteilnehmer interessiert, sollen rasch an die Leser weitergegeben werden. Für die Richtigkeit der Inhalte wird keine Verantwortung übernommen. Die persönliche Meinung des cash Insiders muss sich nicht mit derjenigen der cash-Redaktion decken. Der cash Insider ist selber an der Börse aktiv. Nur so kann er die für diese Art von Nachrichten notwendige Marktnähe erreichen. Die geäusserten Meinungen stellen keine Kauf- oder Verkaufsempfehlungen an die Leserschaft dar. |

2 Kommentare

"zwei mögliche Enttäuschungsherde. Entweder sind die Konjunkturerwartungen der Marktakteure – und damit ihre Gewinnerwartungen - zu optimistisch, oder aber sie werden bei ihrer Einschätzung der künftigen Zinsentwicklung gehörig über die Bücher gehen müssen", schreibt der Cash Insider.

Die Gewinnerwartungen wurden nun seit März 2023 kontinuierlich reduziert, weil die Zinsen den Peak noch nicht erreicht hatten. Wer sieht denn noch weitere Zinssatzerhöhungen? Das können nur Schwarzmaler sein, das US Fed will keine Rezession in den USA, auch keine milde!

"Wie Statistiken zeigen, stehen die Aktienkurse 12 Monate nach der ersten Leitzinsreduktion durch die amerikanische Notenbank jeweils tiefer als zum Zeitpunkt des Zinsschrittes." Der erste Zinsschritt wurde noch gar nicht vorgenommen. Wie lange wollen sich denn die Märkte noch auf schwächere Gewinnresultate einrichten und die Aktienmärkte noch tiefer bewerten??

Die Firmenresultate werden zu 70 Prozent weit besser als erwartet ausfallen! Zu vieles ist zudem bereits in den Kursen exkomptiert.

Lieber matchwinner1

Niemand spricht von weiteren Leitzinserhöhungen. Es geht vielmehr darum, dass sich die von den Anleihen- und Aktienmärkten erwarteten Leitzinsreduktionen nicht wie erhofft - oder zumindest nicht im erhofften Ausmass - materialisieren.

Der erste Zinsschritt nach unten wird in den USA schon für März erwartet.

Ob sich die Gewinnerwartungen trotz den von Dir richtigerweise erwähnten Abwärtsrevisionen als zu hoch erweisen und ob die Börse 12 Monate nach dem ersten Zinsschritt tatsächlich tiefer sein wird, wird sich zeigen. Stay tuned.